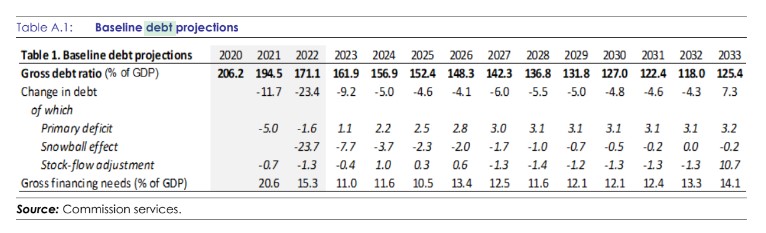

Η Ελλάδα δεν αντιμετωπίζει δημοσιονομικούς κινδύνους βιωσιμότητας βραχυπρόθεσμα, εκτιμά η Ευρωπαϊκή Επιτροπή στην τελευταία της ανάλυση για τη βιωσιμότητα του χρέους (Debt Sustainability Analysis), καθώς οι ακαθάριστες χρηματοδοτικές ανάγκες της κυβέρνησης αναμένεται να παραμείνουν διαχειρίσιμες, σε περίπου 11% του ΑΕΠ για την περίοδο 2023-2024 και μειώνονται σε σύγκριση με τη πρόσφατη κορύφωση του 2020.

Από την άλλη όμως, οι μεσοπρόθεσμοι κίνδυνοι δημοσιονομικής βιωσιμότητας εμφανίζονται υψηλοί αφού στο βασικό σενάριο, ο λόγος του δημόσιου χρέους προς το ΑΕΠ αναμένεται να παραμείνει σε υψηλά επίπεδα μεσοπρόθεσμα (στο 125% του ΑΕΠ το 2033), παρά την τάση μείωσης από το 2020.

Αυτές οι βασικές προβολές στηρίζονται σε μια υπόθεση "μη αλλαγής της δημοσιονομικής πολιτικής", όπου δεν λαμβάνονται πρόσθετα δημοσιονομικά μέτρα ελάφρυνσης πέραν του 2024.

Το πρωτογενές ισοζύγιο εμφανίζεται ελαφρώς λιγότερο φιλόδοξο από ό,τι οι ιστορικές δημοσιονομικές επιδόσεις του παρελθόντος. Ταυτόχρονα, οι βασικές προβλέψεις μέχρι το 2033 επωφελούνται από μια ευνοϊκή ονομαστική διαφορά μεταξύ των επιτοκίων και του ρυθμού ανάπτυξης, με πραγματική αύξηση του ΑΕΠ κατά περίπου 0,9% του ΑΕΠ μεταξύ 2025-2033.

Η Επιτροπή εκτιμά ότι οι ακαθάριστες ανάγκες χρηματοδότησης της κυβέρνησης αναμένεται να παραμείνουν σε γενικές γραμμές σταθερές κατά τη διάρκεια της περιόδου προβολής, φθάνοντας σε περίπου 14% του ΑΕΠ το 2033, ελαφρώς πάνω από το επίπεδο που προβλέπεται για το 2024. (Πίνακας 1).

Οι βασικές παραδοχές συγκρίνονται σε σχέση με τέσσερα εναλλακτικά σενάρια

Η επιστροφή σε επιδόσεις σύμφωνα με τα "ιστορικά διαρθρωτικά πρωτογενή πλεονάσματα" θα μείωνε το λόγο του δημόσιου χρέους. «Αν το διαρθρωτικό πρωτογενές πλεόνασμα (Structural Primary Balance - SPA) συγκλίνει σταδιακά σε πλεόνασμα 3,8% του ΑΕΠ (ο ιστορικός μέσος όρος του), ο προβλεπόμενος λόγος χρέους προς ΑΕΠ θα ήταν περίπου 11 ποσοστιαίες μονάδες χαμηλότερος από ό,τι σε σχέση με το βασικό σενάριο το 2033 (125% του ΑΕΠ).

Τα σενάρια των stress tests θα οδηγούσαν σε χειρότερα αποτελέσματα, με ιδιαίτερα δυσμενείς εξελίξεις στο πλαίσιο του χαμηλότερου SPB. Μια μόνιμη επιδείνωση των μακροοικονομικών συνθηκών, όπως αντικατοπτρίζεται στο πλαίσιο του "δυσμενούς διαφοράς επιτοκίου- ρυθμού ανάπτυξης" θα είχε ως αποτέλεσμα ένα σταθερά υψηλότερο δημόσιο χρέος προς ΑΕΠ κατά περίπου 10 π.μ. του ΑΕΠ έως το 2033, σε σύγκριση με το βασικό σενάριο.

Μια προσωρινή επιδείνωση των χρηματοπιστωτικών συνθηκών, όπως αντανακλάται στο σενάριο "χρηματοοικονομικής πίεσης", θα οδηγούσε σε υψηλότερο δημόσιο χρέος προς το ΑΕΠ μέχρι το 2033 κατά 6 π.μ. ως προς το ΑΕΠ σε σύγκριση με το βασικό σενάριο.

Το "χαμηλότερο διαρθρωτικό πρωτογενές πλεόνασμα" θα οδηγούσε σε σημαντικά υψηλότερο δημόσιο χρέος προς το ΑΕΠ μέχρι το 2033 (+16 π.μ. του ΑΕΠ) σε σύγκριση με το βασικό σενάριο

Οι μακροπρόθεσμοι κίνδυνοι στο χρέος

Οι μακροπρόθεσμοι κίνδυνοι της βιωσιμότητας του χρέους για την Ελλάδα εμφανίζονται συνολικά μέτριοι, σύμφωνα με την Ευρωπαϊκή Επιτροπή. Η ίδια εκτιμά ότι το SPB δεν θα χρειαζόταν να βελτιωθεί για να διασφαλιστεί η σταθεροποίηση του χρέους κατά τη διάρκεια του, μακροπρόθεσμα. Το αποτέλεσμα αυτό υποστηρίζεται από το την ευνοϊκή αρχική δημοσιονομική θέση (-1,6 π.μ. έλλειμμα ως προ το ΑΕΠ) και την προβλεπόμενη μείωση του κόστους που σχετίζεται με τη γήρανση του πληθυσμού (συνεισφορά -1,9 π.μ. του ΑΕΠ). Το κόστος γήρανσης οφείλεται κατά κύριο λόγο στην προβλεπόμενη μείωση των συντάξεων (συμβολή -2,0 π.μ. του ΑΕΠ), η οποία αντισταθμίζεται μόνο εν μέρει από το κόστος στην υγεία (συμβολή +0,6 π.μ. του ΑΕΠ).

Παράλληλα, αρκετοί παράγοντες μετριάζουν τους κινδύνους, σύμφωνα με την Επιτροπή. Οι παράγοντες περιλαμβάνουν το γεγονός ότι μεγάλο μερίδιο του χρέους κατέχεται από τους επίσημους δανειστές με χαμηλά επιτόκια και την ιδιαίτερα μεγάλη διάρκεια του χρέους σε σύγκριση με τις ομοειδείς χώρες.

Στο τέλος του 2021, ένα πολύ υψηλό ποσοστό του δημόσιου χρέους της Ελλάδας κατείχαν οι επίσημοι δανειστές και το Ευρωσύστημα. Από την άλλη πλευρά, οι παράγοντες που αυξάνουν τον κίνδυνο σχετίζονται με τις κρατικές εγγυήσεις που έχουν χορηγηθεί πρόσφατα στο πλαίσιο του προγράμματος διαχείρισης της πανδημίας COVID - 19. Κίνδυνοι επίσης απορρέουν και από το υψηλό ποσοστό των μη εξυπηρετούμενων δανείων στον τραπεζικό τομέα, αν και το μερίδιο τους σημείωσε απότομη μείωση κατά τη διάρκεια του 2021.

Τέλος, οι εκκρεμείς δικαστικές υποθέσεις κατά του κράτους δημιουργούν επίσης δημοσιονομικούς κινδύνους, καταλήγει η Κομισιόν.

_2.jpg)

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία