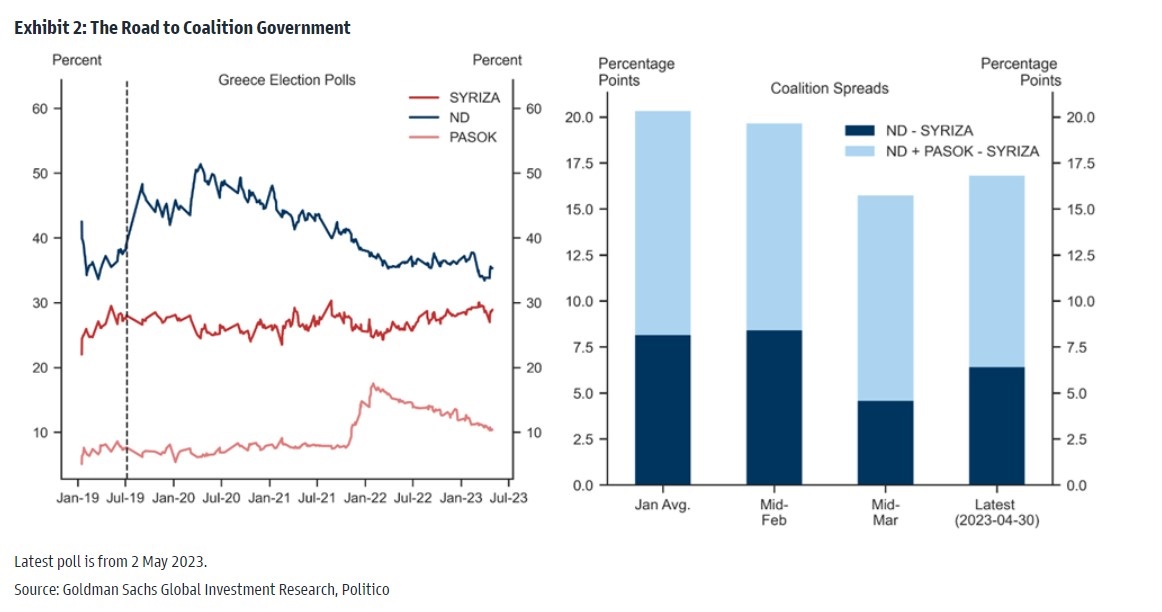

Η ελληνική οικονομία απολαμβάνει σήμερα υψηλότερους ρυθμούς ανάπτυξης και χαμηλότερο πληθωρισμό από τον μέσο όρο της ευρωζώνης, ενώ η χώρα προετοιμάζεται για τις εκλογές της 21ης Μαΐου, εξηγεί η Goldman Sachs. Οι δημοσκοπήσεις δείχνουν σαφές προβάδισμα της Νέας Δημοκρατίας και του πρωθυπουργού Μητσοτάκη, αλλά δείχνουν ότι είναι απίθανο το πρώτο κόμμα να μπορέσει να εξασφαλίσει κοινοβουλευτική πλειοψηφία.

«Δύο επιλογές είναι επομένως οι πιθανότερες: είτε θα σχηματιστεί κυβέρνηση συνασπισμού μεταξύ της ΝΔ και του ΠΑΣΟΚ, του κόμματος που σήμερα βρίσκεται στην τρίτη θέση στις δημοσκοπήσεις, στον απόηχο της 21ης Μαΐου, είτε θα προκηρυχθούν νέες εκλογές για τις αρχές Ιουλίου, αξιοποιώντας το νέο εκλογικό σύστημα που παρέχει μπόνους εδρών στα μεγαλύτερα κόμματα. Η ΝΔ ενδέχεται να έχει κίνητρο να πιέσει για την ψηφοφορία του Ιουλίου, ώστε να επιτύχει μονοκομματική πλειοψηφία ή, τουλάχιστον, μεγαλύτερη δύναμη στο νέο κυβερνητικό συνασπισμό», εξηγεί η τράπεζα.

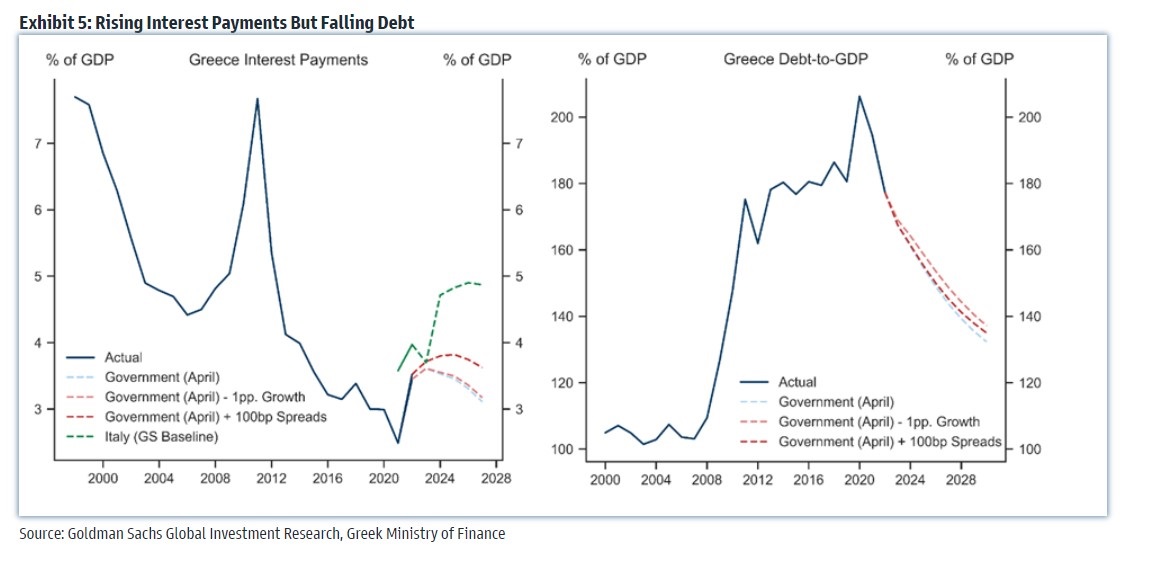

«Τον Απρίλιο, η ελληνική κυβέρνηση με επικεφαλής τον πρωθυπουργό Μητσοτάκη παρουσίασε το Πρόγραμμα Σταθερότητας, που απεικονίζει ένα φιλόδοξο σχέδιο για τη συνέχιση της μείωσης του δείκτη χρέους προς το ΑΕΠ. Με δεδομένη την ευνοϊκή οικονομική δυναμική, τη στήριξη του Ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) και το χαμηλό κόστος του χρέους χάρη στα προγράμματα δανειακής βοήθειας, το σχέδιο της κυβέρνησης για την αύξηση του πρωτογενούς ισοζυγίου θα μπορούσε να μειώσει τον λόγο δείκτη χρέους προς ΑΕΠ κατά σχεδόν 10 ποσοστιαίες μονάδες ετησίως τα επόμενα τρία χρόνια. Ακόμη και τα δυσμενή σενάριά μας με αναπτυξιακό σοκ 1 ποσοστιαία μονάδα και μεγαλύτερο περιθώριο κατά 100 μ.β. παράγουν μόνο μικρές αποκλίσεις από αυτή την πορεία», επισημαίνει η αμερικανική τράπεζα.

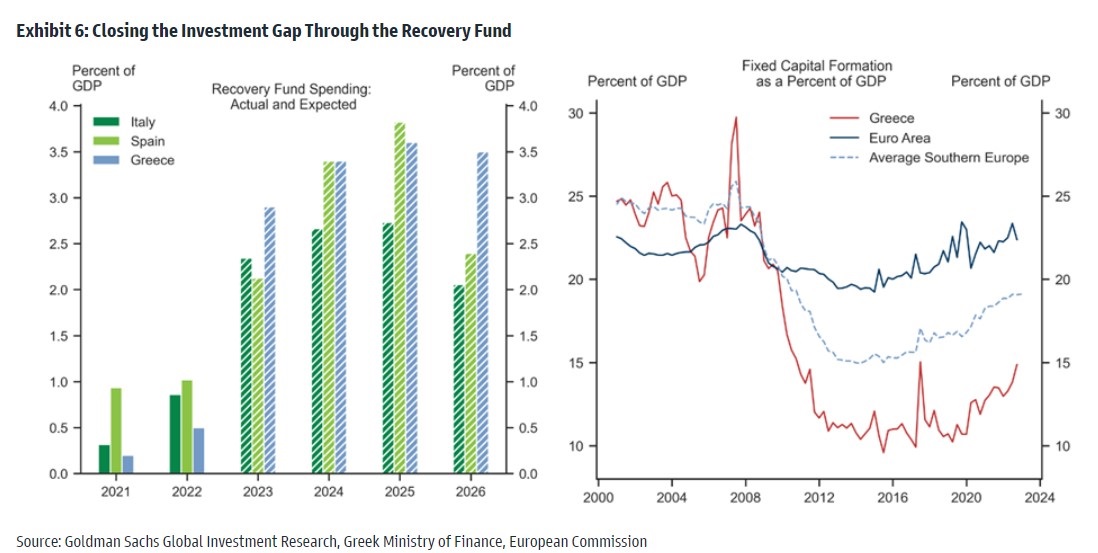

Η Ελλάδα πρόκειται να λάβει μακροχρόνια ευρωπαϊκή δημοσιονομική στήριξη που υπερβαίνει το 3% του ΑΕΠ ετησίως (έως το 2026). Η στήριξη αυτή παρέχει στη χώρα τη δυνατότητα να αντιμετωπίσει το μακροχρόνιο επενδυτικό κενό της, που ανέρχεται σε σχεδόν 7% του ΑΕΠ σε ετήσια βάση. Η Ελλάδα δεν ανέκαμψε ποτέ στα προ της κρίσης επίπεδα του ΑΕΠ, με το ΑΕΠ του 2022 να παραμένει 26% κάτω από το 2008.

«Πιστεύουμε ότι το αποτέλεσμα των γενικών εκλογών θα είναι σημαντικό για την οριστικοποίηση της εφαρμογής του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF) και τη διασφάλιση της μακροχρόνιας ανάπτυξης μέσω της συσσώρευσης κεφαλαίου. Η κυβέρνηση σχεδιάζει να τριπλασιάσει σχεδόν τις δαπάνες του RRF καθ' όλη τη διάρκεια του 2023 και μια πειστική υλοποίηση αυτής της δέσμευσης θα είναι πιθανότατα το τελικό βήμα για τα ελληνικά κρατικά ομόλογα, ώστε να ανακτήσουν την αξιολόγηση επενδυτικής βαθμίδας», εξηγεί η Goldman Sachs.

Ελλάδα: Ένα βήμα πριν την επενδυτική βαθμίδα

«Με πληθωρισμό κάτω του μέσου όρου και οικονομική ανάπτυξη και δραστηριότητα άνω του μέσου όρου, η Ελλάδα απέχει λιγότερο από δύο εβδομάδες από τις εκλογές της 21ης Μαΐου και ενώ οι δημοσκοπήσεις δείχνουν σαφές προβάδισμα της Νέας Δημοκρατίας του πρωθυπουργού Μητσοτάκη, αν και το προβάδισμα αυτό μειώνεται μετά από εβδομάδες πολιτικής αναταραχής με αφορμή το μεγάλο σιδηροδρομικό δυστύχημα το βράδυ της 28ης Φεβρουαρίου.

Με δεδομένο το σύστημα της απλής αναλογικής, οι δημοσκοπήσεις δείχνουν ότι είναι απίθανο η ΝΔ να μπορέσει να εξασφαλίσει κοινοβουλευτική πλειοψηφία χωρίς να σχηματίσει κυβέρνηση συνασπισμού. Επιπλέον, δεδομένων των πολιτικών διαφορών μεταξύ της ΝΔ και του ΣΥΡΙΖΑ, του μεγαλύτερου κόμματος της αντιπολίτευσης, ο κύριος δυνητικός εταίρος συνασπισμού φαίνεται να είναι το ΠΑΣΟΚ, το οποίο επί του παρόντος συγκεντρώνει το τρίτο ποσοστό, γύρω στο 10%. Ωστόσο, οι ηγέτες της ΝΔ και του ΠΑΣΟΚ έχουν τονίσει πρόσφατα τις διαφορές τους, με τον αρχηγό του ΠΑΣΟΚ να απαιτεί να μην είναι κανένας αρχηγός κόμματος ο νέος πρωθυπουργός στην κυβέρνηση συνασπισμού.

Ενώ τόσο η ΝΔ όσο και το ΠΑΣΟΚ έχουν σαφές κίνητρο να αναδείξουν τις διαφορές τους προκειμένου να ανταγωνιστούν στην προσέλκυση του μεγαλύτερου ποσοστού ψηφοφόρων, η πιθανότητα σχηματισμού κυβέρνησης συνασπισμού θα εξαρτηθεί από τη δύναμη του ΠΑΣΟΚ. Στην πραγματικότητα, όσο ισχυρότερη είναι η εκλογική στήριξη του ΠΑΣΟΚ τόσο πιο πιθανό είναι η ΝΔ και το ΠΑΣΟΚ να ελέγχουν την πλειοψηφία των βουλευτών (151) και να σχηματιστεί κυβέρνηση συνασπισμού.

Ωστόσο, αν το ΠΑΣΟΚ δεν καταφέρει να επιτύχει έναν αρκετά μεγάλο αριθμό εδρών, τότε μια δεύτερη εκλογική αναμέτρηση στις αρχές Ιουλίου θα καταστεί πιο πιθανό αποτέλεσμα. Μια δεύτερη εκλογική αναμέτρηση, χάρη στο μπόνους πλειοψηφίας που θα επανέλθει (έως και 50 έδρες για το κόμμα που υπερβαίνει το 40% των ψήφων), θα φαινόταν πιο πιθανό να αποδώσει μεγαλύτερο ρόλο στην ηγετική ΝΔ. «Στηριζόμενη σε αυτή τη δυνατότητα, η ΝΔ θα μπορούσε να έχει κίνητρο "to make or break", για να πιέσει για δεύτερες βουλευτικές εκλογές, προκειμένου να επιτύχει αρκετές έδρες για να σχηματίσει μονοκομματική πλειοψηφία ή, τουλάχιστον, να αποκτήσει μεγαλύτερη δύναμη στο νέο κυβερνητικό συνασπισμό», εξηγεί ο οίκος.

Δημοσιονομική προσοχή με ισχυρή ανάπτυξη

Μετά από μια δεκαετία και πλέον απογοητευτικών οικονομικών επιδόσεων, η Ελλάδα φαίνεται τώρα ότι θα αναπτυχθεί ταχύτερα, σε πραγματικούς όρους, από ό,τι η υπόλοιπη Ευρωζώνη, ενώ παράλληλα θα σημειώσει συγκρίσιμη αύξηση του αποπληθωριστή του ΑΕΠ.

«Υπό το πρίσμα αυτών των σταθερών προοπτικών, τον περασμένο μήνα η κυβέρνηση υπό τον πρωθυπουργό κ. Μητσοτάκη παρουσίασε το Πρόγραμμα Σταθερότητας, που απεικονίζει ένα φιλόδοξο σχέδιο δημοσιονομικής εξυγίανσης με στόχο τη μείωση του λόγου χρέους προς ΑΕΠ. Η Ελλάδα έχει ήδη πετύχει θετικό πρωτογενές ισοζύγιο (+0,1% του ΑΕΠ) το 2022. Παρόλο που ο κύκλος των αυξήσεων της ΕΚΤ τροφοδοτεί τις υψηλότερες αποδόσεις και το κόστος του δημόσιου χρέους θα αυξηθεί πιθανότατα σε όλους τους τομείς τα επόμενα χρόνια, το ελληνικό χρέος είναι λιγότερο ευάλωτο από άλλες χώρες. Αυτό οφείλεται στην παρατεταμένη μέση σταθμισμένη διάρκεια του ελληνικού χρέους και χάρη στα ευρωπαϊκά πακέτα οικονομικής βοήθειας», εξηγεί η αμερικανική τράπεζα.

Το δυναμικό υπόδειγμα της Goldman Sachs επισημαίνει ότι αυτές οι μακροοικονομικές συνθήκες υποστηρίζουν μια σταθερή μείωση του ελληνικού χρέους προς το ΑΕΠ. Στην πραγματικότητα, δεδομένης της ευνοϊκής οικονομικής δυναμικής και της στήριξης του Ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) που πρόκειται να επιταχυνθεί από το 2023, ο λόγος του ελληνικού χρέους προς το ΑΕΠ θα μειωθεί κατά σχεδόν 10 ποσοστιαίες μονάδες ανά έτος τα επόμενα τρία χρόνια.

Η ευκαιρία να αντιμετωπιστεί μια βαριά κληρονομιά

Η Ελλάδα δεν ανέκαμψε ποτέ πλήρως από τον συνδυασμό της παγκόσμιας χρηματοπιστωτικής κρίσης και της κρίσης δημοσίου χρέους. Το επίπεδο του ΑΕΠ πέρυσι παρέμενε 26% κάτω από το 2008.

Η Ελλάδα έχει τώρα μια άνευ προηγουμένου ευκαιρία, καθώς πρόκειται να λάβει ένα μακροχρόνιο ευρωπαϊκό πακέτο δημοσιονομικής στήριξης που υπερβαίνει το 3% του ΑΕΠ ετησίως. Δεδομένου ότι αυτή η δημοσιονομική στήριξη στοχεύει στις επενδύσεις και στον σχηματισμό κεφαλαίου, παρέχει στη χώρα την ευκαιρία να αντιμετωπίσει το μακροχρόνιο επενδυτικό της κενό. Μετά την κρίση δημόσιου χρέους, η Ελλάδα έχει επενδύσει σχεδόν 7% του ΑΕΠ λιγότερο από τον μέσο όρο της Ευρωζώνης σε σχηματισμό κεφαλαίου.

Παρόλο που η άμεση εφαρμογή του RRF αποτελεί πρόκληση για κάθε μεγάλη δικαιούχο χώρα, συμπεριλαμβανομένης της Ιταλίας και της Ισπανίας, η ελληνική κυβέρνηση σχεδιάζει τώρα να τριπλασιάσει σχεδόν τις χρηματοδοτούμενες από το RF δαπάνες καθ' όλη τη διάρκεια του 2023.

Το αποτέλεσμα των γενικών εκλογών θα είναι σημαντικό για την επιτάχυνση της εφαρμογής του RRF και τη διασφάλιση της μακροχρόνιας ανάπτυξης μέσω της συσσώρευσης κεφαλαίων. Μια πειστική παράδοση του RRF για την προώθηση και τη διευκόλυνση του διαρθρωτικού μετασχηματισμού της οικονομίας θα είναι πιθανότατα το τελικό βήμα για τα ελληνικά κρατικά ομόλογα, ώστε να ανακτήσουν την αξιολόγηση επενδυτικής βαθμίδας.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία