Το Διοικητικό Συμβούλιο της «ΔΕΗ Α.Ε.» κατά τη συνεδρίασή που πραγματοποιήθηκε στις 29.10.2021, ενέκρινε, κατόπιν της εξουσιοδότησης που του παρασχέθηκε δυνάμει της από 19.10.2021 απόφασης της Έκτακτης Γενικής Συνέλευσης των μετόχων της, μεταξύ άλλων θεμάτων, την αύξηση του ονομαστικού μετοχικού κεφαλαίου της Εταιρείας κατά ποσό που δε θα είναι κατώτερο των €322.400.000 ούτε υψηλότερο των €372.000.000, με καταβολή μετρητών και την έκδοση νέων κοινών, ονομαστικών, με δικαίωμα ψήφου, άυλων μετοχών, ονομαστικής αξίας εκάστης €2,48, των οποίων ο αριθμός δεν θα είναι κατώτερος των 130.000.000 ούτε υψηλότερος των 150.000.000 (οι «Νέες Μετοχές»). Η Αύξηση Μετοχικού Κεφαλαίου θα διενεργηθεί χωρίς δικαιώματα προτίμησης των υφιστάμενων μετόχων της Εταιρείας, τα οποία αποκλείστηκαν δυνάμει απόφασης της προαναφερθείσας.

Η Εταιρεία ανακοινώνει ότι από την 1.11.2021 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν κατά την 1.11.2021 συνεδρίαση του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς ενημερωτικό δελτίο το οποίο συντάχθηκε στην αγγλική γλώσσα και εμπεριέχει μετάφραση του Περιληπτικού Σημειώματος (Summary) στην ελληνική γλώσσα, σύμφωνα με τον Κανονισμό (ΕΕ) 2017/1129, τους κατ’ εξουσιοδότηση Κανονισμούς (ΕΕ) 2019/979 και (ΕΕ) 2019/980, τα άρθρα 57-68 του Ν. 4706/2020, όπως ισχύουν και την Απόφαση 1/892/13.10.2020 της Επιτροπής Κεφαλαιαγοράς (εφεξής το «Ενημερωτικό Δελτίο»), αναφορικά με (ί) τη δημόσια προσφορά στην Ελλάδα των Νέων Μετοχών (η «Δημόσια Προσφορά») με τιμή διάθεσης η οποία δε θα είναι κατώτερη από €8,50 ούτε υψηλότερη από €9,00 ανά Νέα Μετοχή, και (ϋ) την εισαγωγή του συνόλου των Νέων Μετοχών στην Κύρια Αγορά της Ρυθμιζόμενης Αγοράς Αξιών του Χρηματιστηρίου Αθηνών (εφεξής το «Χ.Α.»).

Περαιτέρω πληροφορίες για την Εταιρεία, τις Νέες Μετοχές και τη Δημόσια Προσφορά (όπως, ενδεικτικά, για τη διαδικασία της συμμετοχής των επενδυτών στη Δημόσια Προσφορά και τους κανόνες και όρους διάθεσης και κατανομής των Νέων Μετοχών) παρατίθενται στο Ενημερωτικό Δελτίο και ιδιαίτερα στην ενότητα 18 υπό τον τίτλο «TERMS AND CONDITIONS OF THE SHARE CAPITAL INCREASE AND THE PUBLIC OFFERING».

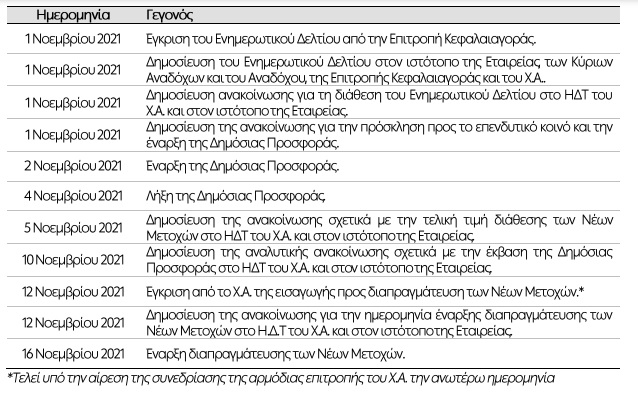

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Αύξησης Μετοχικού Κεφαλαίου, το οποίο έχει ως εξής:

*Τελεί υπό την αίρεση της συνεδρίασης της αρμόδιας επιτροπής του ΧΑ. την ανωτέρω ημερομηνία

Σημειώνεται ότι το ως άνω χρονοδιάγραμμα εξαρτάται από αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Εταιρείας.

Η κατανομή

Στην πρόσκληση προς το επενδυτικό κοινό σημειώνεται ότι ο αριθμός των Νέων Μετοχών έχει κατ' αρχάς επιμερισθεί μεταξύ της Δημόσιας Προσφοράς και της Ιδιωτικής Τοποθέτησης ως ακολούθως: Ποσοστό 15% (που αντιστοιχεί σε 19.500.000 έκτων Νέων Μετοχών, υποθέτοντας ότι θα εκδοθεί ο ελάχιστος αριθμός Νέων Μετοχών, ή σε 22.500.000 εκ των Νέων Μετοχών, υποθέτοντας ότι θα εκδοθεί ο μέγιστος αριθμός Νέων Μετοχών) και ποσοστό 85% (που αντιστοιχεί σε 110.500.000 εκ των Νέων Μετοχών, υποθέτοντας ότι θα εκδοθεί ο ελάχιστος αριθμός Νέων Μετοχών, ή σε 127.500.000 εκ των Νέων Μετοχών, υποθέτοντας ότι θα εκδοθεί ο μέγιστος αριθμός Νέων Μετοχών) έχει κατ’ αρχάς επιμεριστεί στους επενδυτές που εγγράφονται στη Δημόσια Προσφορά και στην Ιδιωτική Τοποθέτηση, αντίστοιχα. Το Διοικητικό Συμβούλιο της ΔΕΗ δύναται να μεταβάλει αυτήν την κατανομή κατά την κρίση του, με βάση τη ζήτηση που θα εκδηλωθεί σε κάθε σκέλος της Συνδυασμένης Προσφοράς, με την επιφύλαξη της υλοποίησης της Κατά Προτεραιότητας Κατανομής (όπως ορίζεται κατωτέρω).

Νέες Μετοχές που επιμερίστηκαν αρχικώς, κατά περίπτωση, στη Δημόσια Προσφορά ή στην Ιδιωτική Τοποθέτηση, αλλά δεν αναλήφθηκαν τελικώς, δύνανται να ανακατανεμηθούν σε επενδυτές που θα έχουν εγγράφει στο έτερο σκέλος της Συνδυασμένης Προσφοράς, στο μέτρο που οι εντολές που θα έχουν υποβληθεί σε αυτό το έτερο σκέλος υπερβαίνουν την ανωτέρω αρχική κατανομή και υποστηρίζουν αυτήν την ανακατανομή.

Σημειώνεται ότι η Selath Holdings S.a r.l. («ο Cornerstone Επενδυτής»), οντότητα που θα χρηματοδοτηθεί από επενδυτικά κεφάλαια ή οχήματα τα οποία συμβουλεύει η CVC Advisers Greece S.M.S.A. και/ή οι θυγατρικές της, συμφώνησε να αποκτήσει, κατά τους όρους της Ιδιωτικής Τοποθέτησης και με την επιφύλαξη όρων και προϋποθέσεων που είναι συνήθεις σε περιπτώσεις παροχής ισχυρής «cornerstone» δέσμευσης αυτής της φύσεως, και η ΔΕH συμφώνησε να κατανείμει στον Cornerstone Επενδυτή, Νέες Μετοχές στην τιμή διάθεσης της Συνδυασμένης Προσφοράς έναντι συνολικών κεφαλαίων που θα επενδύσει ο Cornerstone Επενδυτής τα οποία δεν θα ξεπερνούν το ποσό των € 395,0 εκατ., υπό την προϋπόθεση ότι η μέγιστη τιμή του Εύρους Τιμών δεν υπερβαίνει τα €9,00, έτσι ώστε αμέσως μετά την ολοκλήρωση της Αύξησης Μετοχικού Κεφαλαίου να κατέχει τουλάχιστον το 10,0% του συνολικού εκδοθέντος μετοχικού κεφαλαίου με δικαίωμα ψήφου της ΔΕH.

Τέλος, στις 30 Οκτωβρίου 2021, η Ελληνική Εταιρεία Συμμετοχών και Περιουσίας Α.Ε. («ΕΕΣΥΠ») επικοινώνησε στη ΔΕH την υποστήριξή της για την Αύξηση Μετοχικού Κεφαλαίου της και γνωστοποίησε την πρόθεσή της να εγγράφει για την απόκτηση τέτοιου αριθμού Νέων Μετοχών, μέσω της συμμετοχής της στη Διεθνή Προσφορά, που θα έχει ως αποτέλεσμα, μετά την ολοκλήρωση της Αύξησης Μετοχικού Κεφαλαίου, η ΕΕΣΥΠ να κατέχει, άμεσα και έμμεσα (συμπεριλαμβανομένης της συμμετοχής της θυγατρικής της ΕΕΣΥΠ, ΤΑΙΠΕΔ), ποσοστό 34,123% του συνολικού εκδοθέντος μετοχικού κεφαλαίου με δικαίωμα ψήφου της ΔΕΗ.

Κατά Προτεραιότητα Κατανομή σε υφιστάμενους μετόχους της ΔΕH

Από τις Νέες Μετοχές που έχουν αρχικώς επιμεριστεί στη Δημόσια Προσφορά, ο τελικός αριθμός των Νέων Μετοχών που θα κατανεμηθεί σε Ιδιώτες Επενδυτές και Ειδικούς Επενδυτές, θα προσδιορισθεί μετά τη λήξη της Συνδυασμένης Προσφοράς, λαμβάνοντας υπόψη τη ζήτηση που θα έχουν εκδηλώσει οι επενδυτές στο πλαίσιο της Συνδυασμένης Προσφοράς.

Ιδιώτες Επενδυτές και Ειδικοί Επενδυτές που είναι εγγεγραμμένοι μέτοχοι της ΔΕΗ σύμφωνα με το μετοχολόγιό της που τηρείται ηλεκτρονικά μέσω της ΕΛ.Κ.Α.Τ. Α.Ε. κατά την έναρξη διαπραγμάτευσης των υφισταμένων μετοχών της Εταιρείας στις 2.11.2021 (η «Ημερομηνία Καταγραφής» ή «Record Date») και οι οποίοι εγγράφονται για την απόκτηση Νέων Μετοχών στη Δημόσια Προσφορά (οι «Κατά Προτεραιότητα Επενδυτές»), θα δικαιούνται προνομιακής κατανομής στις Νέες Μετοχές που έχουν επιμεριστεί στη Δημόσια Προσφορά, η οποία θα είναι αναλογική του ποσοστού συμμετοχής των Κατά Προτεραιότητα Επενδυτών στο μετοχικό κεφάλαιο της ΔΕH κατά την Ημερομηνία Καταγραφής (η «Κατά Προτεραιότητα Κατανομή»), Εντούτοις, Κατά Προτεραιότητα Επενδυτές που εγγράφονται τόσο στη Δημόσια Προσφορά όσο και στην Ιδιωτική Τοποθέτηση, εφόσον συντρέξει τέτοια περίπτωση, δεν θα δικαιούνται Κατά Προτεραιότητα Κατανομής στη Δημόσια Προσφορά.

Εάν η εγγραφή του Κατά Προτεραιότητα Επενδυτή στη Δημόσια Προσφορά υπερβαίνει το ποσοστό συμμετοχής του στο μετοχικό κεφάλαιο της Εταιρείας ως αυτό έχει κατά την Ημερομηνία Καταγραφής, ο Κατά Προτεραιότητα Επενδυτής θα δικαιούται Κατά Προτεραιότητα Κατανομής μόνο κατά το μέρος που αντιστοιχεί στο εν λόγω ποσοστό συμμετοχής του στο μετοχικό κεφάλαιο της Εταιρείας.

Μετά την Κατά Προτεραιότητα Κατανομή που περιγράφεται ανωτέρω, οι εγγραφές των Κατά Προτεραιότητα Επενδυτών στη Δημόσια Προσφορά που τυχόν δεν θα έχουν ικανοποιηθεί θα προστεθούν στις εγγραφές που θα γίνουν από νέους εγγραφόμενους επενδυτές και θα ικανοποιηθούν συμμέτρως, στον βαθμό που υπάρχουν ακόμα αδιάθετες Νέες Μετοχές.

Εάν οι εγγραφές για Νέες Μετοχές από Ιδιώτες Επενδυτές ή Ειδικούς Επενδυτές υπερβαίνουν το συνολικό αριθμό Νέων Μετοχών που θα τους έχει κατανεμηθεί, οι εγγραφές αυτές θα ικανοποιηθούν αναλογικά (pro rata).

Μετά τον παραπάνω υπολογισμό, ο αριθμός των Νέων Μετοχών που θα κατανεμηθεί σε κάθε επενδυτή θα στρογγυλοποιηθεί στον κατώτερο ακέραιο αριθμό μετοχών. Εάν, συνεπεία αυτής της στρογγυλοποίησης ανά επενδυτή, προκύπτουν Νέες Μετοχές που παραμένουν εκτός κατανομής, θα κατανεμηθεί από μια επιπλέον Νέα Μετοχή στους επενδυτές που θα έχουν τα μεγαλύτερα ανικανοποίητα κλάσματα εγγραφής ανά επενδυτή.

Σε ενδεχόμενη μερική κάλυψη της Δημόσιας Προσφοράς, θα κατανεμηθεί στους Ιδιώτες και Ειδικούς Επενδυτές το 100% των Νέων Μετοχών για τις οποίες ενεγράφησαν.

Η κατανομή των Νέων Μετοχών στους επενδυτές που θα έχουν συμμετάσχει στη Δημόσια Προσφορά δεν εξαρτάται από τον χρηματοοικονομικό διαμεσολαβητή μέσω του οποίου θα έχουν υποβάλει την αίτηση εγγραφής τους.

Που θα επενδυθούν τα κεφάλαια

Τα καθαρά έσοδα από την Συνδυασμένη Προσφορά πρόκειται να χρησιμοποιηθούν μεταξύ του 2022 και του

2024 από τη ΔΕΗ ή/και άλλες εταιρείες του Ομίλου ή από υφιστάμενες και μέλλουσες κοινοπραξίες μας για την παροχή μέρους των €5 δισεκατομμυρίων κεφαλαιουχικών δαπανών που έχουμε προϋπολογίσει για τα ακόλουθα έργα από το 2022 έως το 2024 (ποσό που δεν περιλαμβάνει το ποσό περίπου €1 δισεκατομμυρίου κεφαλαιουχικών δαπανών που έχουμε προϋπολογίσει για το δίκτυο διανομής του ΔΕΔΔΗΕ κατά την ως άνω περίοδο, το οποίο αναμένεται να χρηματοδοτηθεί απευθείας από ταμειακά διαθέσιμα του ΔΕΔΔΗΕ ή χρηματοδότηση που θα λάβει) και για γενικούς εταιρικούς σκοπούς, που συμπεριλαμβάνουν:

(α) την παροχή μέρους του κατά προσέγγιση ποσού των €3,2 δισεκατομμυρίων που έχουμε προϋπολογίσει για

κεφαλαιουχικές δαπάνες σε έργα ανανεώσιμων πηγών ενέργειας έως το 2024, συμπεριλαμβανομένης της παραγωγής υδροηλεκτρικής ενέργειας και έργων σε γειτονικές αγορές, με στόχο την επίτευξη εγκατεστημένης ισχύος ΑΠΕ 7,2 GW έως το 2024,

(β) την παροχή μέρους του κατά προσέγγιση ποσού των €1,7 δισεκατομμυρίων που έχουμε προϋπολογίσει για

κεφαλαιουχικές δαπάνες έως το 2024 για τη συμβατική παραγωγή ενέργειας, την επιχειρηματική μας μονάδα που είναι αρμόδια για τις προμήθειες, την κατασκευή μονάδας παραγωγής ενέργειας από απόβλητα, την ψηφιοποίηση, τις τηλεπικοινωνίες, τα σημεία φόρτισης ηλεκτρικών οχημάτων, και

(γ) στο βαθμό που είναι ευλόγως αναγκαίο και μόνο έως ποσών τα οποία δεν συνιστούν σημαντικά στοιχεία ως προς την οικονομική κατάσταση του Ομίλου, για άλλους γενικούς εταιρικούς και άλλους επενδυτικούς σκοπούς.

Σε σχέση με τις κεφαλαιουχικές δαπάνες που περιγράφονται στις παραγράφους (α) και (β) ανωτέρω, τα καθαρά έσοδα από την Αύξηση Μετοχικού Κεφαλαίου προορίζονται να διατεθούν στα σχετικά έργα με τη χρονολογική σειρά που τα σχετικά έργα θα υλοποιούνται κατά την κρίση μας κατόπιν της ολοκλήρωσης της Αύξησης Μετοχικού Κεφαλαίου. Σε περίπτωση που τα καθαρά έσοδα διατεθούν τελικά για τους ανωτέρω σκοπούς μέσω μιας εταιρείας του Ομίλου (εκτός της ΔΕΗ), μίας κοινοπραξίας ή ενός οχήματος ειδικού σκοπού, αυτή η διάθεση θα πραγματοποιείται μέσω εισφοράς μετοχικού κεφαλαίου (είτε κατά τη σύσταση είτε μέσω μεταγενέστερης αύξησης του μετοχικού κεφαλαίου) στην εν λόγω οντότητα από τη ΔΕΗ.

*Ολόκληρη η Πρόσκληση της ΔΕH προς το επενδυτικό κοινό, δημοσιεύεται στη δεξιά στήλη "Συνοδευτικό Υλικό.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα