Σε βαθιά νερά αρχίζει πάλι να κινείται το ελληνικό χρηματιστήριο. Με την αξία των συναλλαγών στις τελευταίες συνεδριάσεις να προσεγγίζει ή και να ξεπερνά τα 100 εκατ. ευρώ, το ενδιαφέρον των ξένων επενδυτών είναι φανερά αυξημένο.

Οι τοποθετήσεις των hedge funds μπορεί να μην έχουν την ένταση του προηγούμενου τριμήνου, όμως οι εξελίξεις σε οικονομικό και πολιτικό επίπεδο μπορεί να φέρουν σημαντικές εισροές κεφαλαίων, ειδικά αν η αναταραχή στις αναδυόμενες αγορές αρχίσει να εξομαλύνεται.

Η πολύ μικρή θέση των ξένων χαρτοφυλακίων στο Χρηματιστήριο Αθηνών, καθώς η Ελλάδα έχει τις λιγότερες τοποθετήσεις από τις 21 αγορές που συμμετέχουν στον δείκτη MSCI Emerging Markets σύμφωνα με τα στοιχεία της EPFR, είναι ο πρώτος κρίσιμος καταλύτης για τη μεσοπρόθεσμη πορεία της αγοράς. Με τόσο μικρή έκθεση, το downside risk (κίνδυνος πτώσης) στην αγορά εκ των πραγμάτων δεν μπορεί να συγκριθεί με το upside risk (περιθώριο ανόδου) αν οι ξένοι αρχίσουν να μεταστρέφουν την underweight προσέγγισή τους.

Ωστόσο, το πολιτικό ρίσκο φαίνεται ότι θαμπώνει τον βραχυπρόθεσμο ορίζοντα και περιπλέκει την εικόνα. Από πέρυσι τον Ιούνιο, που η ελληνική αγορά κατετάγη στις αναδυόμενες, το χρηματιστήριο προσπαθεί να ισορροπήσει ανάμεσα στις υψηλές προσδοκίες πολλών διαχειριστών, αλλά και στον πολιτικό κίνδυνο που συνοδεύει τα ελληνικά assets.

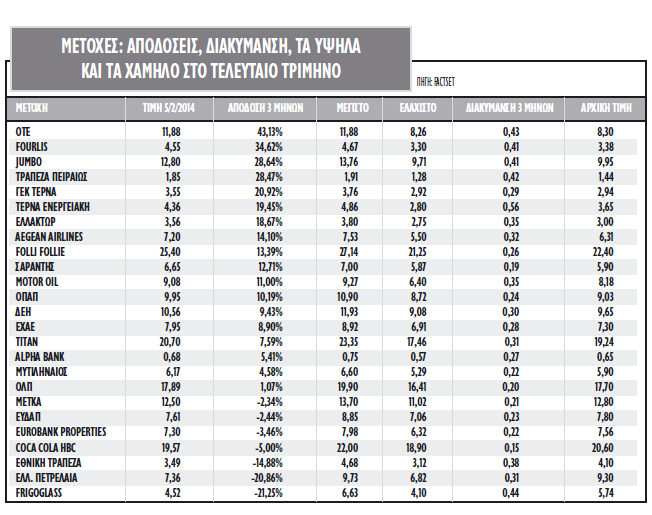

Οι εταιρείες στις οποίες επικεντρώνεται το stock picking των hedge funds για το πρώτο τρίμηνο του έτους, όπως προκύπτει από τις τοποθετήσεις και τα στοιχεία της Factset στο τέλος του 2013, είναι ΟΤΕ, ΔΕΗ, ΟΠΑΠ, Τιτάν, Ελληνικά Χρηματιστήρια, Μυτιληναίος, ΕΛΛΑΚΤΩΡ, ΓΕΚ ΤΕΡΝΑ και Frigoglass. Μεγάλο come back για τις ελληνικές τράπεζες, αλλά και για τα warrants των Εθνικής Τράπεζας, Τράπεζας Πειραιώς και Alpha Bank, που έχουν επίσης αυξημένο ρόλο στο πρώτο τρίμηνο του έτους.

* ΤΡΑΠΕΖΕΣ: Οι τίτλοι των Εθνικής, Alpha Bank και Τράπεζας Πειραιώς συνεχίζουν να αποτελούν το μεγάλο στοίχημα στο Χ.Α.

Οι ξένοι περιμένουν με ενδιαφέρον τις εξελίξεις τόσο από τον έλεγχο της BlackRock όσο και από το τι μέλλει γενέσθαι με την περίπτωση της αύξησης μετοχικού κεφαλαίου της Eurobank.

Στο δ' τρίμηνο του 2013, οι τίτλοι των Alpha Bank, Τράπεζας Πειραιώς και Εθνικής εμφάνισαν από τις υψηλότερες εισροές, με την Alpha Bank να εμφανίζει σχεδόν 60 εκατ. τεμάχια αγορές, την ΕΤΕ 27 εκατ. και την Τράπεζα Πειραιώς 138 εκατ. μετοχές. Οι αποδόσεις τους στο τρίμηνο είναι 5%, -15% και 28% αντίστοιχα. Για τα warrants, οι αντίστοιχες αποδόσεις είναι 10%, -21% και 5%.

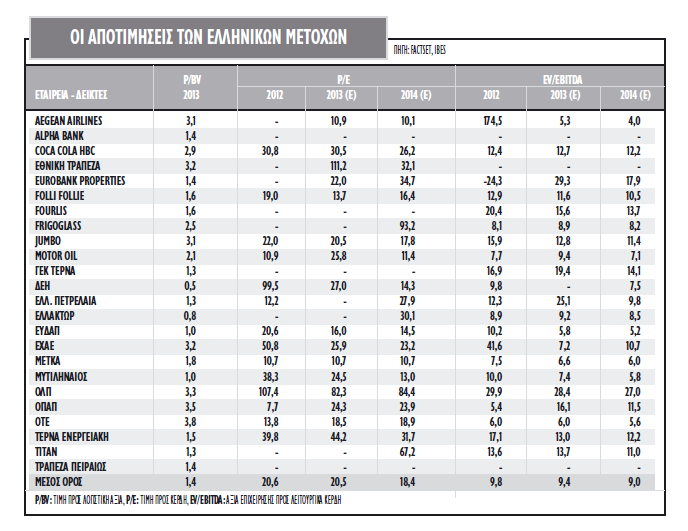

* ΟΤΕ: Εξακολουθεί να εμφανίζει την υψηλότερη απόδοση στο τρίμηνο με 43%, ενώ έχει δείκτες αποτίμησης σε χαμηλότερα επίπεδα από τηλεπικοινωνιακούς ομίλους στην Ευρώπη. Σε όρους EV/EBITDA, η μετοχή του ΟΤΕ είναι διαπραγματεύσιμη στις 5 φορές, ενώ στο δ' τρίμηνο του 2013 οι εισροές ανήλθαν σε 8,5 εκατ. μετοχές.

* ΔΕΗ: Ο πολλαπλασιαστής κερδοφορίας (Price to Earnings ratio) της μετοχής της ΔΕΗ για το 2014 είναι αρκετά χαμηλός, αφού διαμορφώνεται πάνω από 13 φορές τα καθαρά κέρδη έτους, αλλά σε όρους P/BV και EV/EBITDA είναι αρκετά χαμηλότερα από τον μέσο όρο των εταιρειών που περιλαμβάνονται στον δείκτη MSCI EM. Η απόδοσή της στο τρίμηνο είναι 9%, ενώ οι εισροές στη μετοχή στο δ΄ τρίμηνο πέρυσι ήταν άνω των 2 εκατ. τεμαχίων.

* ΟΠΑΠ: Σημειώνει άνοδο 10% στο ταμπλό στο τρίμηνο και οι τοποθετήσεις στον τίτλο από το εξωτερικό ήταν εμφανείς, αν και αισθητά μειωμένες σε 2,4 εκατ. μετοχές, σε σχέση με τα προηγούμενα τρία τρίμηνα που οι εισροές ξεπέρασαν τα 35,8 εκατ. μετοχές. Παρότι τα κέρδη ανά μετοχή του 2013 θα είναι μειωμένα σημαντικά, η αποτίμηση του τίτλου σε όρους P/E είναι στις 24 φορές περίπου και η μερισματική απόδοση εκτιμάται σε 4% για το 2013, ενώ ο δείκτης EV/EBITDA είναι 16 φορές. Παράλληλα, όπως και στον ΟΤΕ, οι εισροές θα είναι σημαντικές σε βάθος χρόνου και μέση τιμή-στόχος είναι τα 7,4 ευρώ.

* ΤΙΤΑΝ: Οι αγοραστές επανήλθαν στο δ΄ τρίμηνο με 941.000 κομμάτια, μετά τα outflows στο γ΄ τρίμηνο, ενώ η απόδοσή του στο τελευταίο τρίμηνο είναι 8%.

* ΤΙΤΑΝ: Οι αγοραστές επανήλθαν στο δ΄ τρίμηνο με 941.000 κομμάτια, μετά τα outflows στο γ΄ τρίμηνο, ενώ η απόδοσή του στο τελευταίο τρίμηνο είναι 8%.

* ΕΧΑΕ: Με μία από τις υψηλότερες αποδόσεις ανάμεσα στις εταιρείες του large cap το 2013, το τελευταίο τρίμηνο συνεχίζει να υπεραποδίδει έναντι της αγοράς. Η εταιρεία δεν εμφανίζει «φθηνή» αποτίμηση σε όρους πολλαπλασιαστών, ούτε σε απόλυτους, αλλά ούτε και σε σχετικούς όρους, ωστόσο το ταμείο και οι όγκοι συναλλαγών μπορεί να αλλάζουν και η αποτίμησή της θα μεταβάλει εντελώς την εικόνα. Στο δ΄ τρίμηνο του 2013, οι εισροές διαμορφώθηκαν σε 5,7 εκατ. μετοχές.

* ΓΕΚ ΤΕΡΝΑ: Ανοδική πορεία στο ταμπλό και για τη ΓΕΚ, η οποία υπεραποδίδει έναντι όλων των δεικτών με 25% στο τελευταίο τρίμηνο. Η εταιρεία φαίνεται να προσαρμόζεται στις δύσκολες συνθήκες, ενώ ο τίτλος της μετά τη συμφωνία με το York Capital έχει αποκτήσει διαφορετική δυναμική. Στο δ΄ τρίμηνο του 2013, οι τοποθετήσεις διαμορφώθηκαν σε 455.000 τεμάχια.

* FRIGOGLASS: Τη μεγαλύτερη πτώση μεταξύ των υπό εξέταση μετοχών εμφανίζει η Frigoglass με -21%, ενώ η διακοπή των εργασιών σε εργοστάσιο των Ηνωμένων Πολιτειών, αν και αναμενόμενη, ξάφνιασε την αγορά. Οι αναλυτές προσδοκούν turnaround της εταιρείας φέτος και στο δ΄ τρίμηνο οι τοποθετήσεις διαμορφώθηκαν σε 2,7 εκατ. μετοχές περίπου.

* ΜΥΤΙΛΗΝΑΙΟΣ: Με μικρή θετική απόδοση 5% κινείται ο τίτλος του Μυτιληναίου στο τρίμηνο, ενώ η αποτίμηση σε όρους πολλαπλασιαστών κερδών φέτος υπολογίζεται σε 13 φορές τα κέρδη του, ενώ στο δ΄ τρίμηνο του 2013 οι εισροές ήταν 1,8 εκατ. μετοχές.

* ΕΛΛΑΚΤΩΡ: Άνοδο 19% στο ταμπλό στο τρίμηνο και 12% από 1η/1, με την αποτίμηση του τίτλου σε όρους P/E να υπολογίζεται στις 30 φορές περίπου το 2014. Οι εισροές στην εταιρεία συνεχίζουν να αυξάνονται και στο δ΄ τρίμηνο προσέγγισαν αθροιστικά τις 750.000 μετοχές.

***Αναλυτικά οι αποδόσεις μετοχών που κοιτούν τα hedge funds δημοσιεύονται στη δεξιά στήλη "Συνοδευτικό Υλικό".

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία