Με τον κλαδικό δείκτη των τραπεζών να γράφει -29% τον πρώτο μήνα του 2016 και την ευρύτερη πολιτική-οικονομική κατάσταση να έχει αλλάξει πολύ λίγο επί της ουσίας, το τελευταίο που θα περίμενε να ακούσει κανείς είναι... «αγοράστε τράπεζες»! Κι όμως, το τελευταίο διάστημα έχει καταγραφεί μπαράζ θετικών εκθέσεων για τον κλάδο και τις τέσσερις συστημικές τράπεζες (Εθνική, Πειραιώς, Αlpha Bank, Eurobank).

Καθώς τα χρηματιστήρια είναι καθαρά «προεξοφλητικοί μηχανισμοί», είναι ιδιαίτερα ενδιαφέρον (και άκρως απαραίτητο για τους επενδυτές) να μπουν στο μικροσκόπιο τόσο το περιεχόμενο των ίδιων των εκθέσεων, όσο και τα πιθανά κίνητρα που μπορεί να οδήγησαν σε αυτές. Πολύ περισσότερο, μάλιστα, που το Χρηματιστήριο της Αθήνας έχει ξαναγίνει τραπεζοκεντρικό και που τυχόν επιβεβαίωση των αισιόδοξων εκτιμήσεων μπορεί να δημιουργήσει νέα (και σταθερή) τάση στην αγορά.

Μεγάλη συζήτηση προκαλεί στην εγχώρια αγορά μετοχών η συνεχιζόμενη ροή θετικών εκθέσεων για τον εγχώριο τραπεζικό κλάδο, τόσο από μεγάλους επενδυτικούς οίκους του εξωτερικού, όσο και από εγχώριες χρηματιστηριακές εταιρείες. Το γεγονός ότι η επανέναρξη της κάλυψης των τραπεζών από το εξωτερικό συμπίπτει με την ισχυρή υποαπόδοσή τους στο Χ.Α. (από τις αρχές του έτους -29% ο δείκτης των τραπεζών, με τον Γενικό Δείκτη στο -14%), προκαλεί ακόμα μεγαλύτερη εντύπωση για τα κίνητρα που μπορεί να υπάρχουν πίσω από αυτή τη μαζική επιστροφή.

Οι πλέον δύσπιστοι επενδυτές εκτιμούν ότι οι ξένοι οίκοι, αφού έβαλαν πλάτη για να καλυφθούν οι αυξήσεις μετοχικού κεφαλαίου προ ολίγων μηνών, σε αρκετά υψηλότερα επίπεδα τιμών από τα τρέχοντα, προετοιμάζουν πλέον το έδαφος για την αποχώρησή τους, εκδίδοντας πολυσέλιδες αναλύσεις με θετικές προοπτικές για την πορεία του κλάδου, ώστε να πείσουν τους επενδυτές να αγοράσουν τις μετοχές τους. Αυτή η πεσιμιστική προσέγγιση έχει ως σύμμαχο το επιχείρημα ότι κάτι παρόμοιο είχε συμβεί και στις δύο προηγούμενες ανακεφαλαιοποιήσεις του εγχώριου τραπεζικού κλάδου το 2013 και το 2014, με τα γνωστά καταστροφικά αποτελέσματα για τους μετόχους των τραπεζών που συμμετείχαν στις αυξήσεις μετοχικού κεφαλαίου.

Όμως, από τα στοιχεία της EFPR Global, αναφορικά με τη συμμετοχή των ξένων θεσμικών επενδυτών στις ελληνικές μετοχές, φαίνεται να διαψεύδονται οι απαισιόδοξοι. Παρότι το ποσοστό συμμετοχής τους στην κεφαλαιοποίηση του Χ.Α. αυξάνεται σταθερά τους τελευταίους 12 μήνες, η ελληνική αγορά εξακολουθεί να μη βρίσκεται στα ραντάρ των διαχειριστών κεφαλαίων των αναδυόμενων αγορών. Η χώρα μας συνεχίζει να αποτελεί την πιο underweight ανάμεσα στις 23 αναδυόμενες αγορές, με τα επιθετικά hedge funds να είναι τα μόνα που ασχολούνται για την ώρα με τις ελληνικές μετοχές.

Τι εκτιμούν οι αισιόδοξοι

Στον αντίποδα, οι αισιόδοξοι εκτιμούν ότι αυτή τη φορά τα πράγματα είναι διαφορετικά και οι απόψεις τους συνοψίζονται στα ακόλουθα:

1. Η ολοκλήρωση της πρώτης αξιολόγησης του τρίτου ελληνικού προγράμματος στο τέλος του πρώτου τριμήνου ή στις αρχές Απριλίου θα ανοίξει τη συζήτηση αναφορικά με την ελάφρυνση του δημόσιου χρέους.

2. Η ολοκλήρωση της αξιολόγησης και η συζήτηση για το χρέος θα ενισχύσει την πολιτική σταθερότητα της χώρας, απομακρύνοντας άπαξ και διά παντός τη λέξη Grexit από τις αγορές.

3. Θα επαναφέρει το waiver των ελληνικών ομολόγων, όπως ο κ. Ντράγκι άφησε να εννοηθεί στο Νταβός.

4. Θα οδηγήσει στη συμμετοχή των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, γεγονός θα προκαλέσει ισχυρή ψυχολογική ένεση στην οικονομία και στους επενδυτές.

5. Θα μειώσει δραστικά το risk premium της χώρας.

6. Θα ενισχύσει τις πιθανότητες αναβαθμίσεων από τους οίκους αξιολόγησης σε ακόμα υψηλότερη βαθμίδα από την πρόσφατη αναθεώρηση της S&P και

7. τέλος, θα ενισχύσει την εμπιστοσύνη προς το τραπεζικό σύστημα από τους επενδυτές, αλλά και από τους καταναλωτές.

Η μεγάλη εικόνα

Το πρώτο και καθοριστικό στοιχείο για την επάνοδο των ξένων αναλυτών στις ελληνικές τραπεζικές μετοχές είναι η αυξανόμενη πίστη τους στην επιτυχημένη πρώτη αξιολόγηση του ελληνικού προγράμματος, το οποίο με τη σειρά του θα βοηθήσει στην ανάκαμψη της εγχώριας οικονομίας. Η συσχέτιση μεταξύ οικονομίας και τραπεζών είναι πολύ υψηλή, οπότε οι τραπεζικές μετοχές αποτελούν τον καλύτερο τρόπο να ποντάρουν οι επενδυτές στο macro στοίχημα.

Παράλληλα, το δεύτερο στοιχείο που βαραίνει σημαντικά υπέρ των εγχώριων τραπεζικών τίτλων είναι οι μελλοντικές αποφάσεις της ΕΚΤ. Η ωφέλεια για τις ελληνικές τράπεζες ίσως είναι η υψηλότερη ανάμεσα στις ευρωπαϊκές τράπεζες, συνεπώς το timing των αναλυτών να αρχίσουν την κάλυψη των μετοχών τους είναι σωστό. Βραχυπρόθεσμα, οι τιμές των μετοχών των ελληνικών τραπεζών θα μπορούσαν να ιδιαίτερα ευνοημένες από την επάνοδο του waiver και τη συνέχιση των αντισυμβατικών μέτρων πολιτικής από την ΕΚΤ, αφού το πακέτο των μέτρων θα μειώσει αισθητά το κόστος στις περιφερειακές τράπεζες, ενισχύοντας τη ρευστότητά τους και τη δυνατότητά τους να ανακάμψουν κεφαλαιακά.

Αλληλένδετες με τα παραπάνω είναι και οι νέες, βελτιωμένες εκτιμήσεις για την κερδοφορία τους τα επόμενα έτη. Τα μέτρα για τη διαχείριση της μη εξυπηρετούμενης έκθεσής τους θα επιταχύνουν την επιστροφή στην κερδοφορία των ελληνικών τραπεζών και πολλοί αναλυτές προβλέπουν ότι η ανάκαμψη των κερδών στην Ελλάδα θα είναι η ισχυρότερη από οπουδήποτε αλλού στη Νότια Ευρώπη την επόμενη τριετία.

Βάσει δέκα διαφορετικών αναλύσεων, το 2015 όλες οι ελληνικές τράπεζες θα εμφανίσουν υψηλή αρνητική κερδοφορία, αφού θα ενσωματώσουν τα αποτελέσματα του AQR στα αποτελέσματα. Ωστόσο, το 2016 θα εμφανίσουν κέρδη, έστω και οριακά. Παράλληλα, εκτός από την ενίσχυση της ρευστότητας, η επιστροφή στην ομαλότητα θα επιτρέψει την εξυπηρέτηση πολλών μη εξυπηρετούμενων δανείων, το κόστος των καταθέσεων και της ρευστότητας θα μειωθεί, το προσωπικό και οι αριθμοί των υποκαταστημάτων μειώνονται, βοηθώντας σημαντικά τις τράπεζες στην κάτω γραμμή των αποτελεσμάτων και δημιουργώντας και πάλι ένα growth story, που μπορεί «να πουληθεί» στους διαχειριστές των ξένων επενδυτικών κεφαλαίων.

Οι αποτιμήσεις

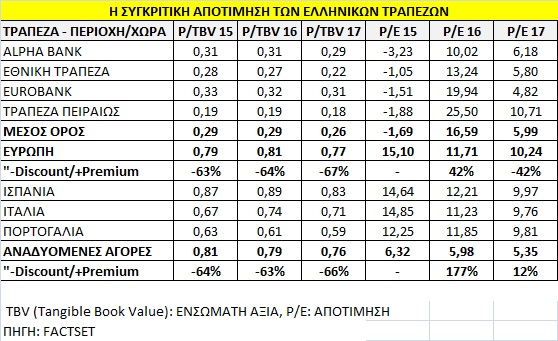

Το βασικότερο στοιχείο, όμως, ίσως είναι οι αποτιμήσεις και οι τιμές-στόχοι που προκύπτουν με βάση τις προβλέψεις για τις ελληνικές τράπεζες. Σύμφωνα με τις δέκα τελευταίες εκθέσεις, οι ελληνικές τράπεζες παραμένουν αποτιμημένες σε επίπεδα distressed, παρότι εμφανίζουν τους υψηλότερους δείκτες κεφαλαιακής επάρκειας στην ευρωπαϊκή αγορά.

Σύμφωνα με τις τρέχουσες εκτιμήσεις, οι τέσσερις συστημικές τράπεζες είναι φθηνές σε όρους P/E για το 2017, που η κανονικοποίηση των κερδών τους μπορεί να έχει ξεκινήσει, αν και σύμφωνα με τις εκτιμήσεις για το 2016, οι αποτιμήσεις είναι σε παρόμοια ή και υψηλότερα επίπεδα με των ευρωπαϊκών. Σημαντική παράμετρος παραμένει η κανονικοποίηση της κερδοφορίας τους: αν συντελεστεί πιο γρήγορα από τις εκτιμήσεις, τότε οι δείκτες κερδοφορίας μπορεί είναι πολύ πιο ευνοϊκοί σε σχέση με την τρέχουσα απεικόνισή τους.

Οι ελληνικές τράπεζες μπορεί σε όρους κερδοφορίας να εμφανίζονται ως ευκαιρίες, ωστόσο η πραγματική ευκαιρία και distressed αποτίμησή τους, ακόμα και μετά την ανακεφαλαιοποίηση, είναι σε όρους ενσώματης αξίας (Tangible Book Value - TBV).

Μετά την ανακεφαλαιοποίησή τους, οι δείκτες παραμένουν οι χαμηλότεροι όχι μόνο σε σχέση με τις ισπανικές, τις ιταλικές και τις πορτογαλικές τράπεζες, αλλά και σε σχέση με τις τράπεζες των αναδυόμενων αγορών. Με μέσο δείκτη P/TBV για το 2016 στις 0,3 φορές, φαίνεται να κινούνται πολύ χαμηλότερα από την Ευρώπη, η οποία διαμορφώνεται στις 0,8 φορές, ενώ το discount αυξάνεται και το 2017.

Οι τιμές-στόχοι

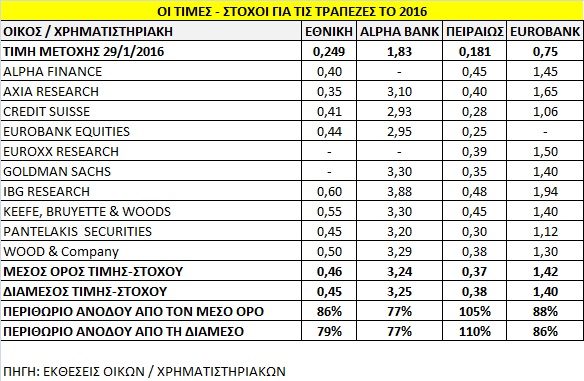

Με την τρέχουσα υποαπόδοσή τους και τις αυξημένες μέσες τιμές- στόχους, τα περιθώρια ανόδου σε σχέση με το Χ.Α. είναι πλέον σε ιδιαίτερα υψηλά επίπεδα.

Για την Εθνική Τράπεζα, η μέση τιμή-στόχος είναι το 0,46 ευρώ και +80% περιθώριο.

Για την Τράπεζα Πειραιώς, η μέση τιμή πλέον διαμορφώνεται στο 0,37 ευρώ με +105%.

Για την Alpha Bank, με μέση τιμή-στόχο το 3,24 ευρώ, το περιθώριο ανέρχεται στο 77% και,

για την Eurobank, η μέση τιμή-στόχος στο 1,42 ευρώ δίνει περιθώριο ανόδου 88%.

Παράλληλα, όλες παραμένουν χαμηλότερα από τις τιμές των αυξήσεών τους, αφού η risk-off περίοδος που διανύουμε στις αγορές του εξωτερικού είχε το αντίκρισμά της στις τιμές των τραπεζικών μετοχών.

Το κρυφό «bonus»

Τέλος, το επόμενο στοιχείο που προσελκύει -όσο και αν ακούγεται ασυνήθιστο- δεν είναι άλλο από την, ευνοϊκή για τις τράπεζες, ολιγοπωλιακή διάρθρωση της αγοράς.

Η ελληνική τραπεζική αγορά είναι μία από τις πιο συγκεντρωμένες στην Ευρώπη, με μικρές ανταγωνιστικές πιέσεις, οι οποίες αποτελούν θετικό οιωνό για τα περιθώρια λειτουργίας των τραπεζών, μόλις οι εσωτερικές αναδιαρθρώσεις ολοκληρωθούν και οι συνθήκες στην οικονομία και την πολιτική ομαλοποιηθούν. Οι περισσότεροι οίκοι εκτιμούν ότι μεσοπρόθεσμα οι ελληνικές τράπεζες θα είναι σε θέση να παρέχουν πολύ υψηλή αποδοτικότητα επενδυμένων κεφαλαίων (Return on Tangible Equity), αρκετά υψηλότερη από τις άλλες ευρωπαϊκές τράπεζες.

Συνεπώς, οι συνθήκες που έχουν προκαλέσει τον οργασμό των θετικών εκθέσεων για τις ελληνικές τράπεζες φαίνεται να βασίζονται σε ένα συνδυασμό macro και micro χαρακτηριστικών της ελληνικής οικονομίας και των ελληνικών τραπεζών ειδικότερα, που βασίζεται τόσο σε θεμελιακά δεδομένα και στοιχεία, όσο και στην προεξόφληση μείωσης του πολιτικού ρίσκου μετά την επιτυχή ολοκλήρωση της αξιολόγησης.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς