Tα αισιόδοξα σενάρια για την ελληνική χρηματιστηριακή αγορά μπορεί να μην είναι πολλά και... ορατά, όμως δεν είναι τόσο απίθανα όσο ενδεχομένως φάνταζαν στις αρχές του έτους. Είναι χαρακτηριστικό, άλλωστε, ότι η αγορά εξαργύρωσε τις καλές εξελίξεις (όπως η ολοκλήρωση της αξιολόγησης τον περασμένο Μάιο) και ότι από το καλοκαίρι και μετά κινείται χωρίς ουσιαστικές μεταβολές. Αυτό είναι σαφής ένδειξη ότι η αγορά περιμένει κάποιες θετικές εξελίξεις, για να μετρηθεί με νέα δεδομένα.

Απ' τη μια πλευρά, κανείς δεν μπορεί να ισχυριστεί ότι το επόμενο διάστημα θα είναι εύκολο στα μεγάλα ανοιχτά μέτωπα της χώρας -αρκεί να δει κανείς τη διαμάχη μεταξύ των δανειστών μας όσον αφορά στο θέμα του ελληνικού δημόσιου χρέους. Απ' την άλλη πλευρά, όμως, η διάλυση της... ομίχλης στα θέματα αυτά ίσως να αρκέσει για να αντιδράσει θετικά η ελληνική αγορά.

Στο ενδεχόμενο αυτό είναι σαφές ότι κάποιες εταιρείες και οι μετοχές τους έχουν ισχυρό προβάδισμα, για μια σειρά από λόγους. Το Euro2day.gr καταγράφει τις εννέα εισηγμένες εταιρείες που έχουν «ανταγωνιστικό πλεονέκτημα» για όσους έχουν την αντοχή και την... υπομονή να τις επιλέξουν.

Από τον Ιούλιο, η εγχώρια παρέμεινε εγκλωβισμένη σε στενό εύρος διακύμανσης, ανάμεσα στις 550 και τις 580 μονάδες, και μόλις στις τελευταίες συνεδριάσεις του Οκτωβρίου μπόρεσε να κινηθεί σε υψηλότερα επίπεδα από την αντίσταση των 580 μονάδων. Σε όλη τη διάρκεια του καλοκαιριού μέχρι και σήμερα, οι ελληνικές μετοχές κινούνται με ελάχιστες συναλλαγές και εμφανή διστακτικότητα, ενώ η επενδυτική ψυχολογία βρίσκεται σε χαμηλά επίπεδα. Τα αποτελέσματα από τα roadshows στο εξωτερικό δεν ήταν τα αναμενόμενα και το επενδυτικό ενδιαφέρον είναι περιορισμένο. Παράλληλα, ενώ τα εταιρικά αποτελέσματα του εξαμήνου έδειξαν μια σαφή βελτίωση σε σχέση με πέρυσι, επίσης δεν θεωρούνται καταλύτης για την αγορά.

Σε ένα ιδιαίτερα θετικό εξωτερικό περιβάλλον, το Χρηματιστήριο της Αθήνας παραμένει παγιδευμένο στο σπιράλ που δημιουργούν οι εσωτερικές αδυναμίες της ελληνικής οικονομικής και πολιτικής κατάστασης.

Στο αμέσως επόμενο χρονικό διάστημα, οι καταλύτες που θα επιτρέψουν στις ελληνικές μετοχές να ξαναμπούν ενδεχομένως στον επενδυτικό χάρτη των ξένων θεσμικών κεφαλαίων είναι:

1. Η ταχεία ολοκλήρωση της δεύτερης αξιολόγησης, χωρίς τις εκπλήξεις και τις καθυστερήσεις που έλαβαν χώρα στην πρώτη.

2. Κάποια συμφωνία με συγκεκριμένο δεσμευτικό χρονικό πλαίσιο για τη διευθέτηση του ελληνικού χρέους, με την ενεργή συμμετοχή του ΔΝΤ.

3. Να διαφανεί φως στον ορίζοντα στο δεύτερο εξάμηνο του 2016 και να υπάρξει στέρεη επιστροφή της οικονομίας σε θετικούς ρυθμούς ανάπτυξης για το 2017.

4. Να ξεπεραστεί η δαμόκλειος σπάθη του κόφτη δαπανών.

5. Να επιτευχθεί η συμμετοχή της χώρας στο πρόγραμμα της ποσοτικής χαλάρωσης που έχει εν εξελίξει η Ευρωπαϊκή Κεντρική Τράπεζα.

6. Να μπορέσει να δανειστεί και πάλι από τις αγορές, όπως το έκανε στα μέσα του 2014.

7. Να πετύχει τους στόχους που έχουν τεθεί στη διαχείριση των κόκκινων δανείων.

Οι τίτλοι του X.A. που ξεχωρίζουν

Παρά τα πολλά... προαπαιτούμενα για να εδραιωθεί η ανοδική πορεία της αγοράς, υπάρχουν δύο θετικά χαρακτηριστικά που θα παίξουν τον ρόλο κάποια στιγμή.

- Το πρώτο είναι η ρευστότητα. Η εγχώρια αγορά μετοχών είναι μια από τις πιο underweight αναδυόμενες αγορές μετοχών στον κόσμο, σύμφωνα με τα στοιχεία της EPFR. H συμμετοχή των ξένων είναι εξαιρετικά περιορισμένη, ενώ το μέγεθος των εγχώριων θεσμικών είναι εξαιρετικά μικρό. Σε τόσο ρηχές συνθήκες διαπραγμάτευσης, με μια μικρή θετική αλλαγή στους παραπάνω καταλύτες και την αύξηση της θέσης μερικών μόνο αναδυόμενων διαχειριστών, οι τιμές των ελληνικών μετοχών θα ανέλθουν σημαντικά.

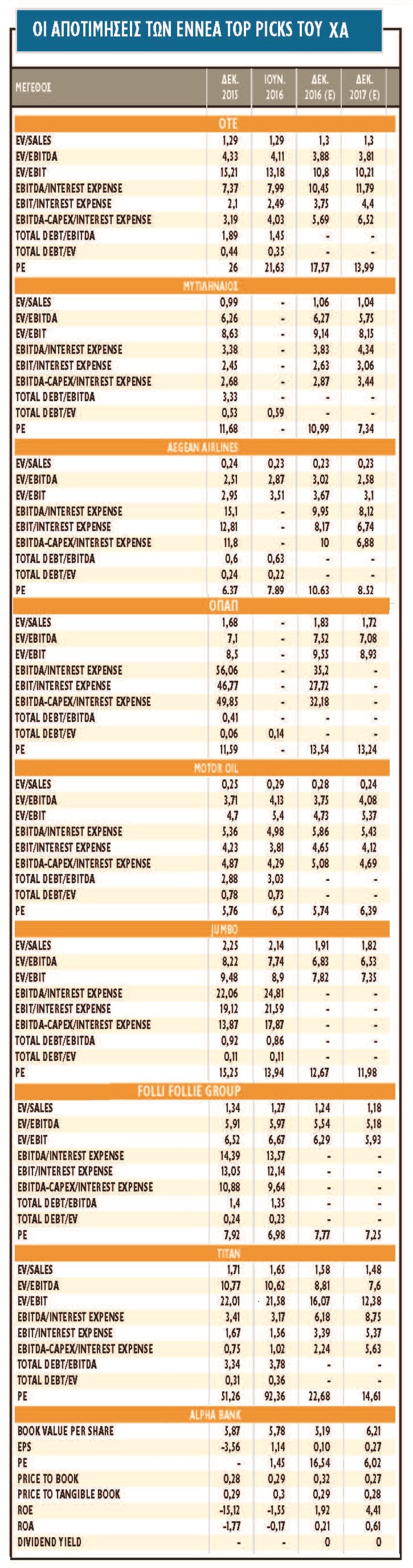

- Το δεύτερο χαρακτηριστικό είναι τα θεμελιώδη μεγέθη αρκετών εισηγμένων εταιρειών. Αρκετοί τίτλοι είναι διαπραγματεύσιμοι με ιδιαίτερα ελκυστικές αποτιμήσεις, σε όρους κερδοφορίας (P/E), σε όρους λογιστικής αξίας (P/BV) και σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA).

Οι τίτλοι που ξεχωρίζουν είναι αυτοί που μπόρεσαν να μετατρέψουν την οικονομική κρίση σε ευκαιρία και είτε έχουν ενδυναμώσει τις θέσεις τους σε σχέση με τον ανταγωνισμό, είτε διεύρυναν τις αγορές στις οποίες δραστηριοποιούνται, είτε επέδειξαν εντυπωσιακή ανθεκτικότητα στα οικονομικά τους πεπραγμένα.

Το stock picking για την επόμενη μέρα από την ελληνική αγορά αφορά τους τίτλους των Folli Follie Group, ΟΤΕ, ΟΠΑΠ, Μυτιληναίος, Jumbo, Aegean Airlines, Τιτάν, Motor Oil και -από τις τράπεζες- την Alpha Bank. Αναλυτικά και σε σχέση με τον κλάδο δραστηριοποίησης:

- Τράπεζες: Από τις τραπεζικές μετοχές, η Alpha Bank ξεχωρίζει για τις επιδόσεις της σε σχέση με τις άλλες τρεις, για τις συστάσεις της από τους αναλυτές, αλλά και για την κεφαλαιακή της διάρθρωση έναντι των άλλων τριών συστημικών τραπεζών. Από τις αρχές του έτους, οι απώλειες των άλλων συστημικών τραπεζών προσεγγίζουν ή ξεπερνούν το 45%, ενώ η Alpha Bank σημειώνει πτώση της τάξεως του 30%.

Για την Alpha Bank, η μέση εκτίμηση για την ενσώματη αξία ανά μετοχή του 2016 έχει διαμορφωθεί στα 5,19 ευρώ, ενώ η μέση τιμή-στόχος προβλέπει περιθώριο ανόδου περίπου 60%. Η μέση τιμή-στόχος είναι τα 2,60 ευρώ, η αποτίμηση σε όρους ενσώματης λογιστικής αξίας είναι στη 0,32 φορά, ενώ η κεφαλαιακή της διάρθρωση υπερέχει, χωρίς τη συμμετοχή CoCos ή προνομιούχων μετοχών του Ελληνικού Δημοσίου.

- Τηλεπικοινωνίες: Η μετοχή του ΟΤΕ ξεχωρίζει από τις ελληνικές μετοχές, καθώς διαπραγματεύεται με discount άνω του 40% έναντι του ευρωπαϊκού κλάδου και σε επίπεδα κατώτερα των 4 δισ. ευρώ.

Η αποτίμηση του Οργανισμού σε όρους P/E είναι της τάξεως των 14 φορών το 2017, με μέση τιμή-στόχο τα 11,91 ευρώ. Αξίζει να επισημανθεί ότι η οικονομική συγκυρία των τελευταίων ετών έχει βγάλει ενισχυμένο τον Οργανισμό, αφού κάποιοι από τον ανταγωνισμό φαίνεται να μην αντέχουν στη μάχη. Σε όρους EV/EBIΤDA, η αποτίμησή του δεν ξεπερνά τις 3,8 φορές το 2017.

- Τυχερών Παιχνιδιών και Κυκλικών και μη Καταναλωτικών Αγαθών: Η μετοχή του ΟΠΑΠ ξεχωρίζει από τον κλάδο των τυχερών παιχνιδιών, ενώ από τον κλάδο των κυκλικών καταναλωτικών αγαθών ξεχωρίζουν οι τίτλοι των Folli Follie Group, Jumbo και Aegean Airlines. Ιδιαίτερη έμφαση αξίζει να δοθεί στις μερισματικές αποδόσεις του ΟΠΑΠ, αλλά και στην υφιστάμενη ρευστότητά του.

Η ρευστότητα του ΟΠΑΠ μπορεί να αποτελέσει «όπλο» ανάπτυξης για τα επόμενα έτη, αφού οι αποτιμήσεις των άλλων εταιρειών συρρικνώνονται και γίνονται ολοένα και ελκυστικότερες. Για τις εταιρείες Folli Follie Group και Aegean Airlines η δραστηριοποίηση στο εξωτερικό έχει καλύψει τις όποιες απώλειες στην εγχώρια αγορά, ενώ οι αποτιμήσεις τους είναι ελκυστικές.

Η Folli Follie Group είναι διαπραγματεύσιμη 7,5 φορές τα κέρδη της για τα επόμενα δύο έτη και η Aegean Airlines 4,5 φορές τα EBITDAR. Οι αποδόσεις των δύο μετοχών στο Χ.Α. από 1ης/1 είναι +25% και -12,5% αντίστοιχα, με την Aegean να πληρώνει τα απογοητευτικά αποτελέσματα του πρώτου εξαμήνου.

Για την Jumbo, τα κέρδη στο Χ.Α. τους τελευταίους 12 μήνες ξεπερνούν το 50%, με τα αποτελέσματά της να ξεπερνούν κάθε προσδοκία. Ο δείκτης P/E είναι στις 12 φορές για το 2017, με τιμή-στόχο τα 13 ευρώ ανά μετοχή.

- Δομικών Υλικών, Βασικών Πόρων και Βιομηχανικών Αγαθών και Ενέργειας: Ξεχωρίζουν οι μετοχές της Τιτάν από τον κλάδο των δομικών υλικών, της Μυτιληναίος από τον κλάδο των βασικών πόρων και βιομηχανικών αγαθών και, τέλος, της Motor Oil από τον κλάδο ενέργειας.

Για τον τίτλο της Τιτάν προβλέπεται ότι το 2016 τα κέρδη ανά μετοχή θα διπλασιαστούν στο 0,80 ευρώ και το 2017 επίσης θα διπλασιαστούν στο 1,64 ευρώ, με τον δείκτη P/E να μειώνεται στις 14,6 φορές το 2017.

Η μετοχή της Μυτιληναίος, που αποτιμάται με 6 φορές τα κέρδη του 2017 και 5,5 φορές τα EBITDA του 2017, δείχνει πολύ χαμηλή, όταν ο μέσος όρος στην Ευρώπη είναι 13 φορές τα κέρδη και 10 φορές τα EBITDA. Η μετοχή της Motor Oil έχει αποτίμηση 6 φορές τα κέρδη του 2017 και 5,5 φορές τα EBITDA του 2017 και δείχνει πολύ χαμηλή, καθώς ο μέσος όρος στην Ευρώπη είναι 12 φορές τα κέρδη και 7 φορές τα EBITDA.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα