Η επιστροφή στην κανονικότητα το 2019 αποτέλεσε μια πολύ σημαντική εξέλιξη για τα ομόλογα, αφού οι αξίες των συναλλαγών που διαπραγματεύτηκαν και οι επενδυτές που συμμετείχαν στις εκδόσεις είναι game changer για την εγχώρια αγορά ομολόγων.

Ταυτόχρονα τα πρώτα μηνύματα για το 2020 είναι ενθαρρυντικά, αφού την ψυχολογία και τη θετική προδιάθεση των διαχειριστών στα ελληνικά ομόλογα φαίνεται ότι θα προσπαθήσει να κεφαλαιοποιήσει η χώρα στο επόμενο χρονικό διάστημα. Μια έκδοση ομολόγου με μεγάλη διάρκεια (π.χ. 15ετία) ενδέχεται να λειτουργήσει ως καταλύτης, ιδιαίτερα αν συνοδευτεί από καλή τιμολόγηση, αν και εφόσον στις 24/1 η Fitch Ratings έχει ήδη αναβαθμίσει την οικονομία.

Ένα δεδομένο που οι αγορές αξιολόγησαν διαφορετικά το 2019 είναι οι κινήσεις αποπληρωμής του «ακριβότερου» χρέους αλλά και τα ταμειακά διαθέσιμα που ανήλθαν περίπου στα 32 δισ. ευρώ στα τέλη Σεπτεμβρίου 2019 (στοιχεία ΟΔΔΗΧ) και τα οποία αντιστοιχούν σε λήξεις άνω των τεσσάρων ετών, υποθέτοντας ότι τα έντοκα γραμμάτια ρολάρονται.

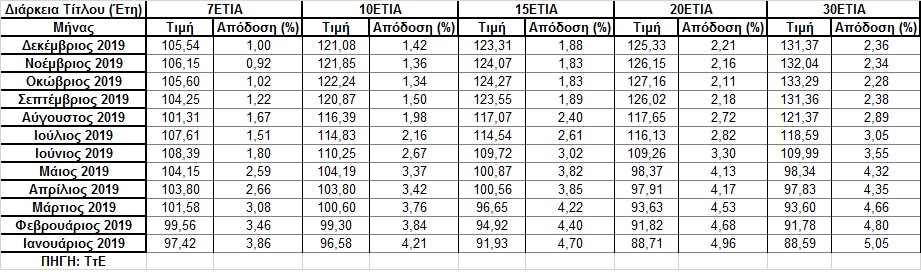

Η ευρωπαϊκή τάση για χαμηλότερες αποδόσεις του κυβερνητικού χρέους και των κρατικών ομολόγων πέρασε και στην εγχώρια αγορά, με έντονη την αποκλιμάκωση του κινδύνου της χώρας. Το ιστορικά χαμηλότερο κόστος χρηματοδότησης για τη χώρα διαμορφώθηκε σε μέσο επίπεδο από το 4,4% σε 1,5% για τα 10ετή ομόλογα, ενώ οι πρόσφατες αποδόσεις σε τίτλους τρίμηνης και εξάμηνης διάρκειας είναι με αρνητικά επιτόκια.

Το δύο έτερα στοιχεία που αποδεικνύουν την επιστροφή στην κανονικότητα της εγχώριας αγοράς και προοιωνίζουν θετικότερες εξελίξεις και φέτος είναι το μέγεθος των συναλλαγών στην ηλεκτρονική αγορά ΗΔΑΤ και οι κατανομές των εκδόσεων των ομολόγων μεταξύ των επενδυτών που διατέθηκαν πέρυσι.

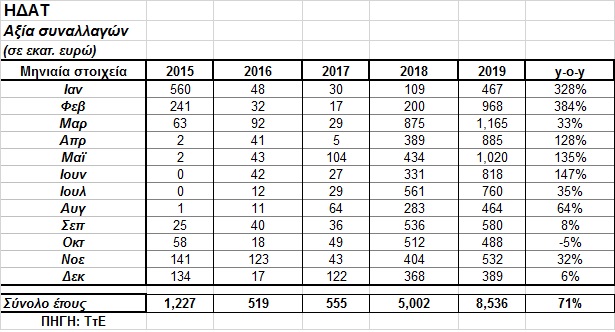

Αναφορικά με τις αξίες των συναλλαγών του 2019, οι ξένοι επενδυτές κινήθηκαν συνδυαστικά και αρμονικά με τις εκδόσεις του Ελληνικού Δημοσίου. Οι συνολικές αξίες των συναλλαγών που διαπραγματεύτηκαν στις δευτερογενείς αγορές ήταν 8,54 δισ. ευρώ, αυξημένες κατά 71% σε σχέση με το 2018 και αθροιστικά ξεπέρασαν τα έτη 2015-2018, όπου οι συνολικές αξίες των συναλλαγών ήταν 7,30 δισ. ευρώ.

Ο Μάρτιος και ο Μάιος ήταν οι πιο ισχυροί μήνες, με αξίες που ξεπεράσαν το 1 δισ. ευρώ, όταν π.χ. για το 2015, 2016, 2017 οι συνολικές ετήσιες αξίες ήταν 1,2 δισ. ευρώ, 519 εκατ. ευρώ και 555 εκατ. ευρώ, αντίστοιχα. Παράλληλα, τα πρώτα μηνύματα για το 2020 είναι θετικά αφού οι συναλλαγές μέχρι και τις 13/1 ήταν στα 389 εκατ. ευρώ, έχοντας ήδη ξεπεράσει το 80% των συναλλαγών του Ιανουαρίου του 2019, ενώ είναι υπερδιπλάσιες της αντίστοιχης περιόδου του 2018.

Εξίσου σημαντικό όμως με τη μείωση του κόστους δανεισμού είναι αλλαγή στην κατανομή των επενδυτών και η ενδυνάμωση της επενδυτικής βάσης για τα εγχώρια ομόλογα. Η βάση των επενδυτών μετακινήθηκε προς τους μακροπρόθεσμους επενδυτές.

Ειδικότερα, η επενδυτική βάση για τα κρατικά ομόλογα της Ελλάδας ενισχύθηκε σημαντικά και διευρύνθηκε με αυξημένο μερίδιο των μακροπρόθεσμων επενδυτών, κυρίως των ασφαλιστικών και συνταξιοδοτικών ταμείων και μείωση της διάθεσης των τίτλων σε hedge funds.

Οσον αφορά στη γεωγραφική κατανομή των επενδυτών, για το σύνολο των ομολόγων που εκδόθηκαν πέρυσι στην πρωτογενή αγορά, οι τίτλοι όδευσαν κατά 39,4% σε επενδυτές από το Η.Β., 52,4% από την Ευρώπη πλην Η.Β. και το υπόλοιπο σε λοιπές χώρες. Η διάθεση ανά κατηγορία επενδυτή και πάλι στην πρωτογενή αγορά ήταν 72,3% σε real money επενδυτές και μόλις 11% σε hedge funds και 16,7% σε τραπεζικά πιστωτικά ιδρύματα. Η ποιοτική αναβάθμιση έναντι του 2018 είναι παραπάνω από εμφανής αφού σε real money επενδυτές είχαν διατεθεί τότε πρωτογενώς το 45,6% και σε hedge funds το 31,5%.

.png)

Σε ό,τι αφορά τις κινήσεις του ΟΔΔΗΧ, στο τέλος του 2020, τα έντοκα γραμμάτια αναμένεται να μειωθούν στα 8,2 δισ. ευρώ από τα 12,6 δισ. ευρώ στο τέλος του 2019. Η στρατηγική χρηματοδότησης του ΟΔΔΗΧ για το 2020 θα επικεντρωθεί στη συνεχή παρουσία στις διεθνείς αγορές χρεογράφων, συνοδευόμενη από τη μείωση του χρέους, διατηρώντας παράλληλα το σημερινό επίπεδο των ταμειακών διαθεσίμων.

Ο ΟΔΔΗΧ εξετάζει 2 βασικά σενάρια χρηματοδότησης για το 2020, ανάλογα με το ποσό των πρόωρων αποπληρωμών:

(1) Το πρώτο σενάριο επικεντρώνεται στη μείωση των ΕΓΕΔ μέσω έκδοσης πρόσθετων ΟΕΔ, ενώ

(2) Το δεύτερο σενάριο λαμβάνει υπόψη τις πρόσθετες πιθανές προπληρωμές χρέους προς τους δημόσιους οργανισμούς και φορείς του ιδιωτικού τομέα. Και στα δύο σενάρια πάντως, το δημόσιο χρέος αναμένεται να μειωθεί κατά 3,3 δισ. ευρώ στο πρώτο σενάριο ή 2,3 δισ. ευρώ στο δεύτερο σενάριο.

Κατά τη διάρκεια του 2019, η Ελληνική Δημοκρατία αξιοποίησε με επιτυχία τις διεθνείς κεφαλαιαγορές μέσω 4 συναλλαγών: εκδόθηκαν 3 νέες σειρές ομολόγων (5Y, 7Y, 10Y νέα έκδοση και επανέκδοση του 10ετούς) για συνολικό ποσό 9 δισ. ευρώ, με συνολικό βιβλίο προσφορών στα 43 δισ. ευρώ. Κατά μέσο όρο, η ζήτηση καλύφθηκε κατά 4,78 φορές.

Η πρώτη έκδοση ήταν στις αρχές Φεβρουαρίου και αφορούσε το νέο πενταετές ομόλογο ποσού 2,5 δισ. ευρώ με επιτόκιο αναφοράς το 3,45% και συνολικές προσφορές 10,2 δισ. ευρώ. Η δεύτερη αφορούσε την έκδοση του δεκαετούς τον Μάρτιο με κουπόνι 3,875% και ποσό 2,5 δισ. ευρώ και συνολικές προσφορές 11,8 δισ. ευρώ. Η τρίτη έκδοση αφορούσε το νέο επταετές ομόλογο με κουπόνι 1,875% και ποσό έκδοσης 2,5 δισ. ευρώ στα τέλη Ιουλίου και συνολικές προσφορές 13 δισ. ευρώ. Τέλος, η επανέκδοση του δεκαετούς ομολόγου μεγέθους 1,5 δισ. ευρώ, με προσφερόμενη απόδοση 1,50% και συνολικές προσφορές 7,6 δισ. ευρώ.

Από τις αρχές του 2019, οι αξιολογήσεις πιστοληπτικής ικανότητας της χώρας βρίσκονται σε σταθερή ανοδική πορεία. Η Ελληνική Δημοκρατία έχει αναβαθμιστεί από τέσσερις οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας: η R&I κατά +2 βαθμίδες στην κλίμακα BB στις 23 Δεκεμβρίου 2019, η Scope κατά +1 βαθμίδα σε BB στις 18 Οκτωβρίου 2019, η S&P στις 25 Οκτωβρίου 2019, η DBRS κατά +1 βαθμίδα σε BB (low) στις 3 Μαΐου 2019 και τέλος, η Moody's +2 βαθμίδες στην κλίμακα Β1 την 1η Μαρτίου 2019. Η επίτευξη της επενδυτικής βαθμίδας από την Ελλάδα τους επόμενους 12-18 μήνες παραμένει ένας ιδιαίτερα δύσκολος στόχος αλλά υπό συνθήκες όχι ανέφικτος.

Μια πρώτη γεύση του τι θα επακολουθήσει το 2020 θα έχουμε από τη Fitch Ratings στις 24 Ιανουαρίου. Η επενδυτική διαβάθμιση από έναν έστω από τους μεγάλους οίκους αξιολόγησης (Moody’s, S&P, Fitch και DBRS) αποτελεί βασική προϋπόθεση για την αγορά των ομολόγων του ελληνικού δημοσίου από την Ευρωπαϊκή Κεντρική Τράπεζα, στο πλαίσιο του QE που άρχισε ξανά από την 1η Νοεμβρίου.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία