Πέραν από τις αναταράξεις που συνδέονται με τον κορωνοϊό, παραμένουμε θετικοί μεσοπρόθεσμα για τις τραπεζικές μετοχές, επισημαίνει η Pantelakis Securities, αλλάζοντας ωστόσο τις επιλογές σε ΕΤΕ και Eurobank.

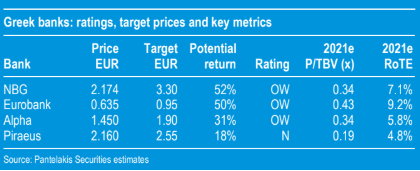

Οι τιμές-στόχοι μειώνονται, ωστόσο οι συστάσεις παραμένουν αμετάβλητες, με τα περιθώρια ανόδου να διαμορφώνονται από +18% για την Τράπεζα Πειραιώς έως +52% για την Εθνική Τράπεζα.

Πιο αναλυτικά, δίνονται συστάσεις υπεραπόδοσης για την ΕΤΕ, με τιμή-στόχο στα 3,30 ευρώ (από 3,55 ευρώ προγενέστερα), τη Eurobank με τιμή-στόχο στο 0,95 ευρώ και περιθώριο ανόδου 50% (1,10 ευρώ προγενέστερα) και για την Alpha Bank με τιμή-στόχο στο 1,90 ευρώ (περιθώριο ανόδου 21% και 1,91 ευρώ πριν). Ταυτόχρονα, ουδέτερη σύσταση για την Τράπεζα Πειραιώς και τιμή-στόχο στα 2,55 ευρώ (από 3,05 ευρώ πριν).

Η χρηματιστηριακή εξηγεί ότι το 2020 είναι ένα έτος-ορόσημο για τους ισολογισμούς των τραπεζών, με τις κρατικές εγγυήσεις να λειτουργούν ως επιταχυντές, αλλά ο «διάβολος» βρίσκεται στην εκτέλεση των σχεδίων και χρειάζεται ιδιαίτερη προσοχή καθώς οι καταλύτες θα ξεδιπλώνονται και οι ανησυχίες θα υποχωρούν.

Η μεσοπρόθεσμα αισιόδοξη προοπτική παραμένει, αν και οι τράπεζες έχουν χάσει 30% περίπου φέτος εξαιτίας της αβεβαιότητας που σχετίζεται με τον κορωνοϊό, εξηγεί η χρηματιστηριακή. Αυτή την αβεβαιότητα την υπολογίζει μέσω της επιβάρυνσης του κόστους κεφαλαίου κατά 200 μονάδες βάσης.

Οι αναλυτές της Pantelakis ωστόσο παραμένουν θετικοί, βλέποντας περιθώρια ανόδου στις τιμές των τραπεζών από τις τρέχουσες αποτιμήσεις στις 0,3 φορές σε όρους λογιστικής αξίας (P/BV). Οι μετοχές των ΕΤΕ και Eurobank παραμένουν οι κορυφαίες επιλογές τους, με την Alpha Bank επίσης oλοένα και πιο ελκυστική, καθώς η ποιότητα των κεφαλαίων της αντισταθμίζει την ελαφρώς πιο αργή πορεία μείωσης του κινδύνου.

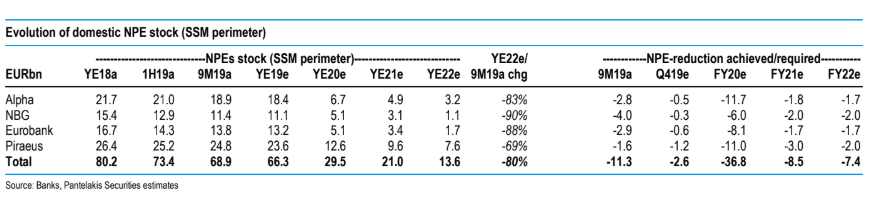

Η εμπροσθοβαρής διόρθωση των ισολογισμών των τραπεζών παραμένει σημαντική για τον κλάδο, σύμφωνα με τη χρηματιστηριακή, ενώ οι άλλες τρεις τράπεζες ακολούθησαν το παράδειγμα της Eurobank, η οποία με το project Cairo προηγείται της διαδικασίας de-risking: συνολικά, πάνω από το ήμισυ των εγχώριων NPEs προβλέπεται να φύγουν από τους ισολογισμούς των τραπεζών το 2020.

Η πρώτη συστημική λύση (σχέδιο Ηρακλής, Η-APS), που προσομοιάζει με την ιταλική λύση στα NPEs, είναι τώρα σε εξέλιξη, επιτρέποντας μεγάλες συναλλαγές με καλύτερους όρους τιμών (ακόμη και πάνω από την Ιταλία, κατά την άποψη της χρηματιστηριακής) και την εμβάθυνση της αγοράς για προβληματικά περιουσιακά στοιχεία. Ο «διάβολος» βρίσκεται στην εκτέλεση, επισημαίνει όμως η Pantelakis.

Το σχέδιο H-APS δεν έχει ακόμη δοκιμαστεί και δεν κάνει τίποτα για την αντιμετώπιση του μεγάλου όγκου της αναβαλλόμενης φορολογικής απαίτησης (DTC) των τραπεζών. Οι επενδυτές παρακολουθούν με ανυπομονησία τις αποφάσεις του SSM για τη στάθμιση του κινδύνου με 0% για τους εγγυημένους senior τίτλους, καθώς η Ελλάδα εξακολουθεί να είναι 2 βαθμίδες χαμηλότερα από την επενδυτική βαθμίδα. Μια μεγάλη ομάδα NPEs αξίας 33 δισ. ευρώ που θα διοχετευθεί στην αγορά θα μπορούσε να αποδειχθεί δύσκολη υπόθεση για τις τράπεζες. Αν και οι τιμές ανακάμπτουν, η αγορά των ακινήτων παραμένει ευαίσθητη, με απροσδιόριστα ποσοστά επιτυχίας στους πλειστηριασμούς. Τέλος, παρά την ευνοϊκή διάρθρωση της αγοράς και τις βελτιωμένες βάσεις κόστους, η κανονικοποιημένη απόδοση πέριξ του 10% που δίνουν ως guidance οι τράπεζες αποτελεί ανοιχτό ερώτημα, είναι ένα από τα ζητήματα που επισημαίνει η Pantelakis Securities.

Τα στοιχεία που πρέπει να παρακολουθούν οι επενδυτές, σύμφωνα με την Pantelakis, είναι αρκετά. Κατ' αρχάς, οι τράπεζες είναι συνδεδεμένες με το μακροοικονομικό σκηνικό και την τιμολόγηση στις εξασφαλίσεις/NPEs. Η μείωση στις ανησυχίες για τον κορωνοϊό θα μπορούσε να προκαλέσει μια σημαντική άνοδο στις τιμές τους (relief rally). To κλείσιμο του ζητήματος για τη μηδενική στάθμιση κινδύνου για το project Cairo της Eurobank μέσα στο πρώτο τρίμηνο θα μετριάσει τις ανησυχίες των επενδυτών.

Παράλληλα, ένα νέο ενοποιημένο πτωχευτικό σύστημα μέχρι τον Απρίλιο για την εκκαθάριση των καθυστερήσεων του νόμου Κατσέλη και οι επιτυχείς δοκιμές στα στρες τεστ θα μπορούσαν επίσης να λειτουργήσουν ως ανοδικοί καταλύτες. Τέλος, η αντιμετώπιση του ζητήματος του DTC (χωρίς να ενεργοποιηθούν οι ρήτρες περί κρατικής βοήθειας) θα μπορούσε να απελευθερώσει τον τομέα, βάζοντας την κρίση σταθερά πίσω του.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία