Το Χρηματιστήριο της Αθήνας παραμένει στη σκιά των ελληνικών ομολόγων, ενώ η προσέγγιση αρκετών εγχώριων, αλλά κυρίως ξένων επενδυτών έναντι των ελληνικών μετοχών είναι διαφορετική και αρκετά πιο επιφυλακτική, αφού πολλά θα εξαρτηθούν από τα στοιχεία του δεύτερου εξαμήνου και την πορεία της οικονομίας. Από την άλλη ωστόσο, η πορεία των ομολόγων δεν οφείλεται ωστόσο στις θετικές προσδοκίες και τις αποδόσεις της οικονομίας αλλά στις έκτακτες πολιτικές που έχουν ακολουθήσει οι κεντρικές τράπεζες ανά τον κόσμο.

Το στοίχημα της αναβάθμισης της αγοράς για το δεύτερο εξάμηνο όμως θα κριθεί και σε επίπεδο αποτιμήσεων. Οι ελληνικές μετοχές του Γενικού Δείκτη εμφανίζουν πλέον discount τόσο σε σχέση με τις ευρωπαϊκές αγορές, όσο και σε σχέση με τις αναδυόμενες, λαμβάνοντας υπόψη τα αποτελέσματα του 2019. Οι αξίες των συναλλαγών, ωστόσο, δεν δείχνουν ότι οι μεγάλοι ξένοι θεσμικοί επενδυτές που αποχώρησαν από την αγορά στην περίοδο της κρίσης έχουν επιστρέψει δυναμικά στις εγχώριες αξίες και αυτό αποτελεί ίσως και το μεγαλύτερο στοίχημα για τη μελλοντική του πορεία. Ο τραπεζικός κλάδος, παραμένει ο μεγάλος ασθενής της αγοράς ενώ σε κάθε θετικό σενάριο, η συμμετοχή του τραπεζικού είναι απαραίτητη για να υλοποιηθεί.

Οι αποτιμήσεις των μετοχών

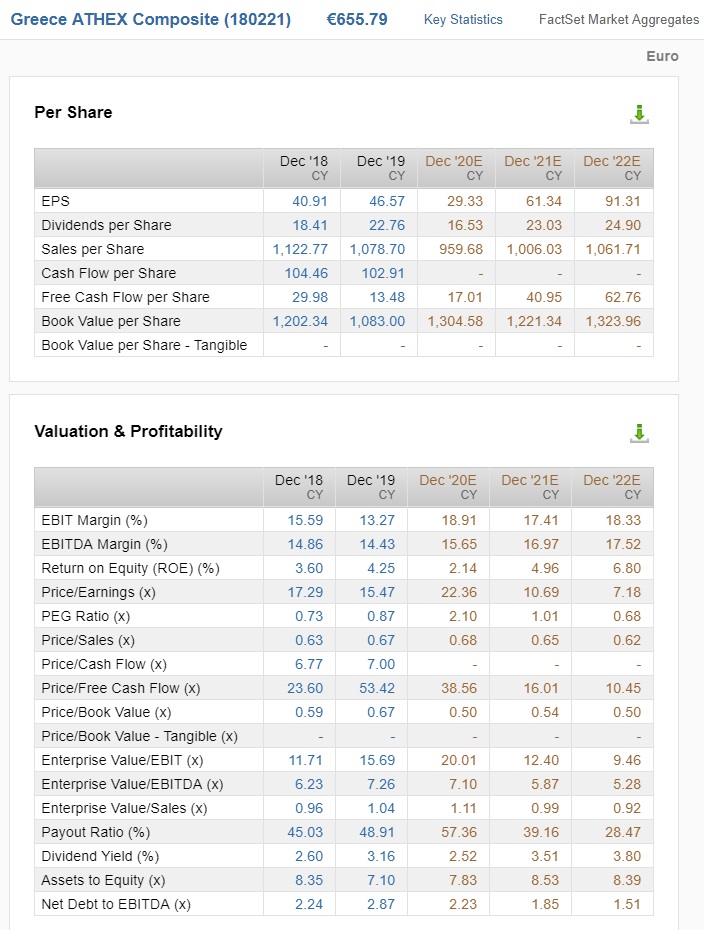

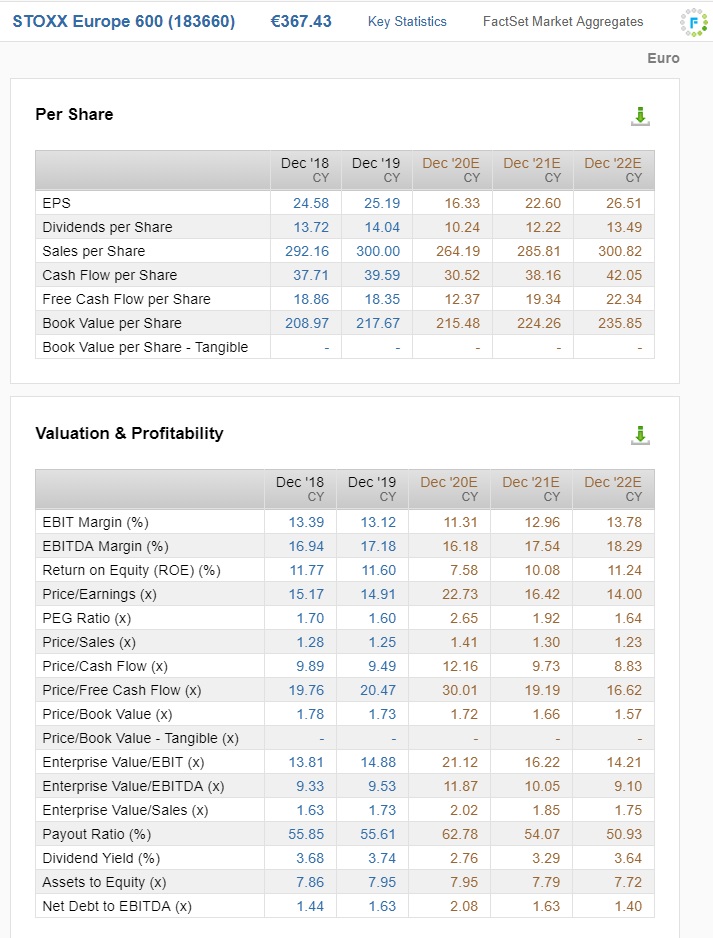

Οι ελληνικές μετοχές αθροιστικά, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη, εμφανίζουν πλέον discount σε σχέση με τις αναδυόμενες αγορές. Σε σύγκριση με τις ευρωπαϊκές αγορές, η εικόνα είναι ακόμα καλύτερη, με την εγχώρια αγορά να εμφανίζει υψηλότερο discount σε όρους λογιστικής αξίας (P/BV) και αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA).

Πιο συγκεκριμένα, βάσει τα στοιχείων της Factset, ο Γενικός Δείκτης διαπραγματεύεται με 22 φορές τα κέρδη του 2020 (λαμβανομένης υπόψη τη μείωση της κερδοφορίας) έναντι 23 φορές για τον ευρωπαϊκό μέσο όρο.

Από την άλλη, όμως, ο δείκτης EV/EBITDA είναι στις 8,6 φορές έναντι 10 φορών για τον δείκτη Euro Stoxx.

Παράλληλα, ο εγχώριος δείκτης, βάσει των προβλέψεων στη βάση δεδομένων της η FactSet, θα εμφανίσει αρκετά υψηλότερους ρυθμούς αύξησης των κερδών ανά μετοχή (EPS) σε σχέση με τους ευρωπαϊκούς μέσους όρους για το 2021. Ο ευρωπαϊκός μέσος όρος αύξησης των EPS για το 2020 κυμαίνεται στο 40%, ενώ για τον ελληνικό δείκτη το αντίστοιχο ποσοστό είναι της τάξεως του 65%.

Η εγχώρια αγορά εξακολουθεί να εμφανίζει discount σε όρους εσωτερικής αξίας. Σε επίπεδο συνολικής αγοράς, το discount στους δείκτες τιμή προς λογιστική αξία (P/BV) σε σχέση με τους ευρωπαϊκούς δείκτες, είναι άνω του 50%.

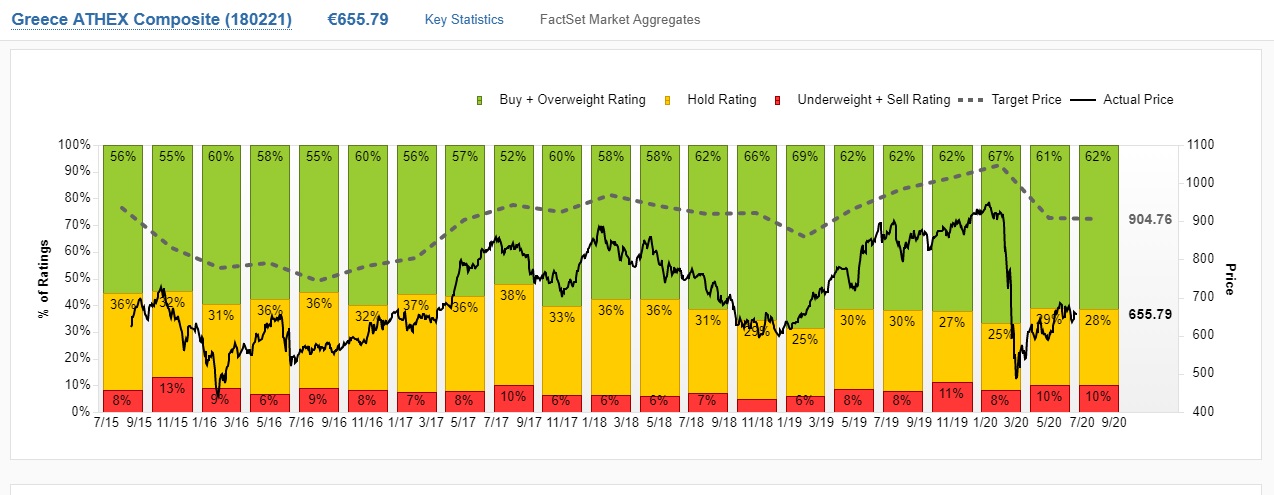

Από την άλλη πλευρά, ο εγχώριος δείκτης σε όρους μερισματικής απόδοσης κινείται σε επίπεδα 2,5% για φέτος και στο 2,9% το 2020. Η αγορά πλην των τραπεζών αποτιμάται σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ) χαμηλότερα από τους ιστορικούς μέσους όρους. Συνδυάζοντας όλες τις τελευταίες τιμές-στόχους των αναλυτών που παρακολουθούν τις εγχώριες αξίες η βάση δεδομένων της Factset, προκύπτει μια τιμή-στόχος για τον Γενικό Δείκτη στις 1.012 μονάδες στο τέλος Δεκεμβρίου.

Ειδικά για τις τράπεζες, βασιζόμενοι στις πιο πρόσφατες προβλέψεις των αναλυτών για το 2021, οι δείκτες αποτίμησης διαμορφώνονταν κατά μέσο όρο στις 0,22 φορές (0,13-0,30) την ενσώματη λογιστική τους αξία (P/ΤBV 2021). Οι δείκτες διαπραγμάτευσής τους παραμένουν οι χαμηλότεροι μεταξύ των ευρωπαϊκών τραπεζών. Το discount σε σχέση με τον μέσο όρο των ισπανικών και των ιταλικών χωρών έχει διαμορφωθεί στα επίπεδα 35% για το 2021 ενώ έναντι των τουρκικών τραπεζών είναι στο 25%, σύμφωνα με τα στοιχεία της Factset.

Ταυτόχρονα, βάσει του δείκτη MSCI Greece ΙΜΙ που περιλαμβάνει είκοσι εταιρείες και οι οποίες αποτελούν και την επενδύσιμη εγχώρια αγορά για την πλειονότητα των ξένων διαχειριστών, η αποτίμηση τους επόμενους 12 μήνες (P/E Fwd) είναι στις 14,24 φορές έναντι 19,92 φορές για τον παγκόσμιο δείκτη μετοχών MSCΙ ACWI ΙΜΙ και 16,04 φορές για τον δείκτη των αναδυομένων αγορών MSCI Emerging Markets.

Η Citigroup για τον εγχώριο δείκτη mSCI Greece εκτιμάει ό,τι τα κέρδη ανά μετοχή φέτος θα σημειώσουν πτώση της τάξης του 20,8% ενώ το 2021 αναμένεται να κινηθούν ανοδικά κατά 44,4%, ποσοστό αύξηση που θα ξεπεράσει το μέσο όρο σε Ευρώπη και αναδυόμενες αγορές. Ο δείκτης P/E για φέτος υπολογίζεται στις 16,4 φορές και αρκετά χαμηλότερα στις 11,3 φορές το 2021.

Συνδυάζοντας όλες τις τελευταίες τιμές-στόχους των αναλυτών που παρακολουθούν τις εγχώριες αξίες η βάση δεδομένων της Factset, προκύπτει μια τιμή-στόχος για τον Γενικό Δείκτη στις 905 μονάδες στις αρχές Ιουλίου ή 38% υψηλότερα από τα τρέχοντα επίπεδα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία