Σε στενό εύρος τιμών εξακολουθεί να κινείται η εγχώρια χρηματιστηριακή αγορά, καθώς παραμένει επί της ουσίας εγκλωβισμένη στα γνωστά προβλήματα.

Οι επιπτώσεις της πανδημίας στην οικονομία και η κατάσταση των τραπεζών είναι τα κυριότερα, ενώ σε βραχυπρόθεσμο ορίζοντα καθοριστικό ρόλο έχουν (όπως σε όλες τις αγορές άλλωστε) οι επικείμενες αμερικανικές προεδρικές εκλογές. Έτσι, όμως, έχουν επισκιαστεί τα -σε γενικές γραμμές- καλά αποτελέσματα εξαμήνου που ανακοίνωσαν οι εισηγμένες.

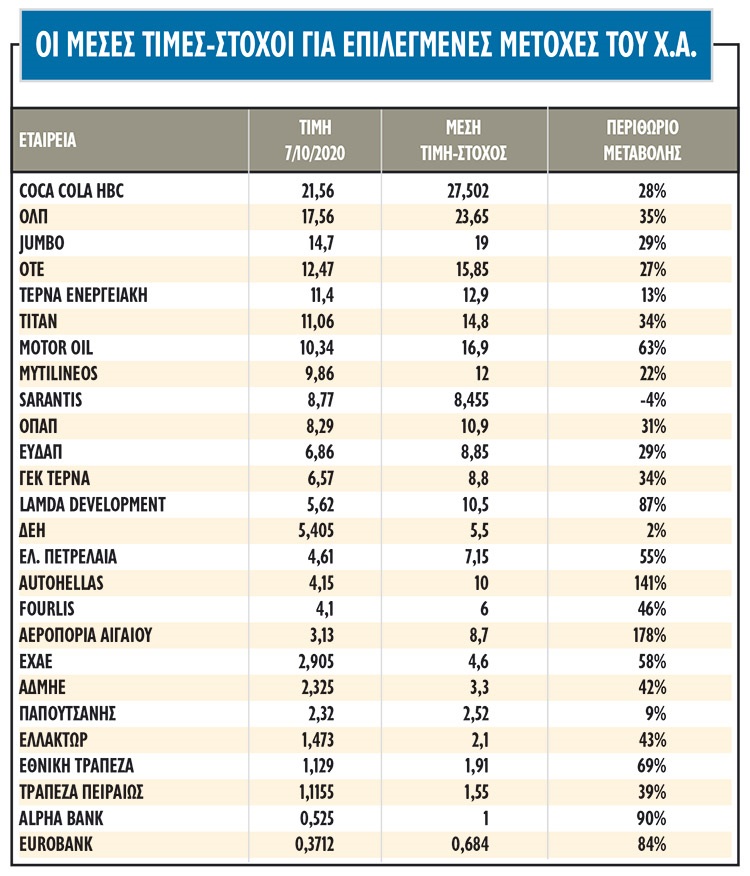

Είναι σαφές, λοιπόν, ότι παρά τα όποια επενδυτικά στηρίγματα υπάρχουν, θα εξακολουθήσει να κυριαρχεί η επιφυλακτικότητα και θα είναι κανόνας οι επιλεκτικές κινήσεις. Έτσι, οι τιμές-στόχοι για τα «βαριά χαρτιά» του Χ.Α. μπορούν να αποτελέσουν σημείο αναφοράς για το τέλος αυτής της (καθ’ όλα ασυνήθιστης) χρονιάς.

Η εγχώρια αγορά μετοχών δεν ακολουθεί τα εντυπωσιακά κέρδη των ευρωπαϊκών χρηματιστηρίων αλλά ούτε και τη θετική πορεία των ελληνικών ομολόγων, των οποίων οι αποδόσεις βρίσκονται σε ιδιαίτερα χαμηλά επίπεδα. Αν και αυτό που ωθεί τις αγορές είναι τα πρωτόγνωρα δημοσιονομικά και νομισματικά μέτρα που ανακοινώνονται, όσο πλησιάζουν οι αμερικανικές εκλογές, οι διαχειριστές των θεσμικών κεφαλαίων γίνονται πιο επιφυλακτικοί και αυτό απεικονίζεται στην αξία των συναλλαγών. Οι συνθήκες σε ό,τι αφορά τη διάθεση για αγορά ελληνικών μετοχών, σε πλήρη αντίθεση με τα εγχώρια κρατικά ομόλογα, δεν αναμένεται να αυξηθεί αισθητά όσο οι συνθήκες της πανδημίας κρατούν χαμηλά την ορατότητα και συνεχίζουν να επηρεάζουν τις αποφάσεις των επενδυτών.

Σε αυτό το πλαίσιο, η εγχώρια χρηματιστηριακή αγορά είναι λογικό να παραμένει σε δεύτερο πλάνο, ωστόσο είναι περίοδος που κάποιος πρέπει να εξετάσει ποιες μετοχές ίσως εμφανίζουν ακόμα υπερβολική πίεση στις αποτιμήσεις τους σε σχέση με τους κινδύνους που παρουσιάζουν και για ποιες η αγορά έχει προεξοφλήσει τα θετικότερα σενάρια. Ο τραπεζικός κλάδος παραμένει ο αδύναμος κρίκος, αν και οι τράπεζες βρίσκονται σε πολύ καλύτερη θέση και οι κεφαλαιακές δομές τους είναι οι καλύτερες από το 2008 και δεν συγκρίνονται με τις συνθήκες του 2015. Σε κάθε περίπτωση, πάντως, είναι βέβαιο ότι η πορεία των τραπεζικών μετοχών θα συνεχίσει να επηρεάζει συνολικά την πορεία της αγοράς.

Η θετική ανάγνωση της αγοράς στηρίζεται στα αποτελέσματα πολλών εισηγμένων εταιρειών, που στο εξάμηνο δείχνουν σημαντική ανθεκτικότητα. Από τις παρουσιάσεις των εταιρειών στα πρόσφατα roadshows αλλά και από τις εκτιμήσεις των αναλυτών, ένα από τα βασικότερα συμπεράσματα που προκύπτουν είναι ότι πολλές από τις σημαντικές μετοχές της αγοράς έχουν τις δυνατότητες για καλύτερες επιδόσεις την επόμενη διετία, αν και εφόσον η οικονομία μπορέσει να επιστρέψει στα επίπεδα του 2019.

Τέλος, σε μεγάλο βαθμό, η κίνηση στην αγορά μετοχών θα εξαρτηθεί από την πορεία του τουρισμού το 2021 και τους αυξημένους γεωπολιτικούς κινδύνους.

Οι εταιρείες

Βάσει των προβλέψεων των αναλυτών για τη διετία 2020-2021, η μείωση της κερδοφορίας του Γενικού Δείκτη θα είναι 22% φέτος και το 2021 όχι μόνο θα ισοφαρίσει την πτώση αλλά θα σημειώσει άνοδο 27% σε σχέση με το 2019, στοιχείο που είναι πολύ αισιόδοξο. Δεν είναι λίγες οι φορές στο πρόσφατο παρελθόν που οι αναλυτές της εγχώριας αγοράς εκτιμούσαν σημαντικά κέρδη και τελικά, στη διάρκεια του έτους, οι καθοδικές αναθεωρήσεις ήταν καταιγιστικές.

Η αγορά αποτιμάται σε 17,5 φορές για την περίοδο 2020 σε όρους κερδοφορίας και 7,2 φορές σε όρους αξίας επιχείρησης προς τα λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ). Παράλληλα, στο επίκεντρο των εξελίξεων θα βρίσκεται και η αγορά ομολόγων, όπου η απόδοση στο εγχώριο 10ετές έχει υποχωρήσει κάτω από τα όρια του 1%.

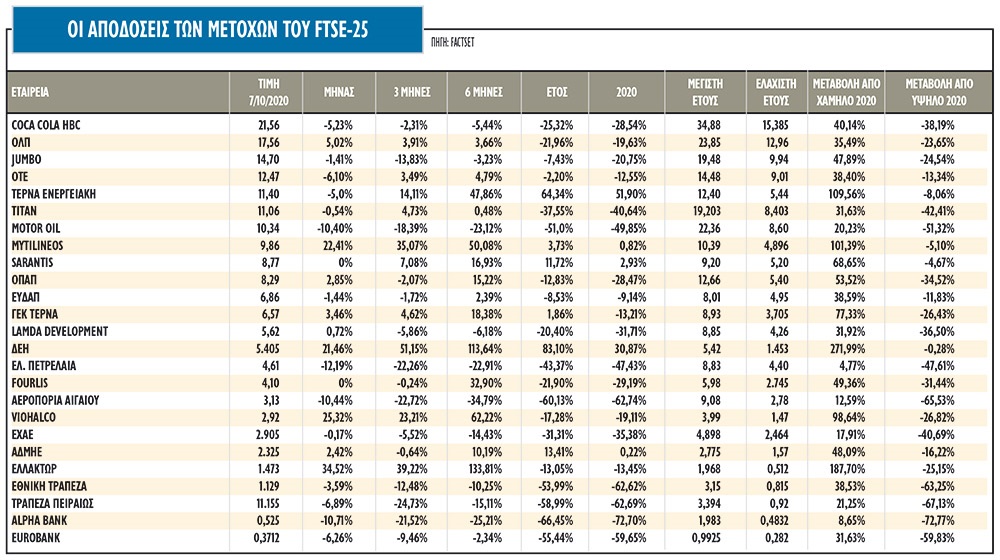

(δείτε τον πίνακα σε υψηλή ανάλυση στη στήλη Συνοδευτικό Υλικό)

Πιο αναλυτικά:

• Για τη μετοχή της Coca Cola HBC, το περιθώριο ανόδου είναι πλέον στο 28%, αφού η μέση τιμή-στόχος είναι τα 27,50 ευρώ ανά μετοχή. Στη διάρκεια του 2020, σημειώνει πτώση 29% και στο τελευταίο τρίμηνο, διαμορφώνεται 2,3% υψηλότερα. Από το χαμηλό της φέτος είναι 40% υψηλότερα.

• Για ΟΠΑΠ, οι αναλυτές εμφανίζονται ιδιαίτερα θετικοί και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι ιδιαίτερα υψηλό, στο 31%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 12 ευρώ και στο ταμπλό αποτιμάται στα 8,3 ευρώ. Φέτος σημειώνει πτώση 29% και στο τελευταίο τρίμηνο διαμορφώνεται 1% χαμηλότερα. Από το χαμηλό της φέτος είναι 54% υψηλότερα.

• Η μετοχή του ΟΤΕ κινείται με υψηλό περιθώριο ανόδου (+27%) έναντι των άλλων blue chips, αφού η μέση τιμή-στόχος για τη μετοχή είναι τα 15,85 ευρώ έναντι 12,5 στο ταμπλό. Στη διάρκεια του 2020, σημειώνει πτώση 13% και στο τελευταίο τρίμηνο διαμορφώνεται 3,5% υψηλότερα. Από το χαμηλό της φέτος είναι 4% υψηλότερα.

• Για την Alpha Bank, η μέση τιμή-στόχος αναθεωρήθηκε καθοδικά στο 1 ευρώ και πλέον το ανοδικό περιθώριο είναι της τάξεως του 90% από τα τρέχοντα επίπεδα. Το τελευταίο τρίμηνο εμφανίζεται πτώση -22% και -73% το 2020.

• Η Jumbo, που ήταν στις top επιλογές φέτος, εμφανίζει 29% περιθώριο ανόδου από αυτά τα επίπεδα, αφού η μέση τιμή-στόχος είναι τα 19 ευρώ. Στο τρίμηνο, η επίδοσή της διαμορφώνεται στο -14% και το 2020 στο -21%.

• Με εξαιρετικά θετική απόδοση στο τελευταίο τρίμηνο διαμορφώνεται ο τίτλος της Mytilineos, της τάξεως του 35%, ξεπερνώντας αισθητά την αγορά. Η μέση τιμή-στόχος είναι πλέον στα 12 ευρώ ανά μετοχή και απέχει 22% από τη μέση τιμή-στόχο της. Στη διάρκεια του 2020 είναι από τις ελάχιστες μετοχές με θετική επίδοση, έστω και οριακή.

• Υψηλά στη λίστα των επιλογών των εγχώριων και ξένων αναλυτών ήταν στις αρχές του 2020 η μετοχή της Aegean Airlines. Οι αναλυτές παραμένουν ιδιαίτερα θετικοί, με ανοδικό περιθώριο που προσεγγίζει το 180%, αφού η μέση τιμή-στόχος είναι στα 8,7 ευρώ. Το τελευταίο τρίμηνο εμφανίζεται πτώση 23% και -63% για το 2020.

• Για την Autohellas, το περιθώριο ανόδου είναι άνω του 140% και η τιμή-στόχος στα 10 ευρώ.

• Για τη Motor Oil, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 16,9 ευρώ, με περιθώριο απόδοσης 63%. Στο τρίμηνο σημειώνει πτώση -18% και φέτος σημειώνει πτώση 50%.

• Για τη Eurobank, η μέση τιμή-στόχος είναι στο 0,68 ευρώ έναντι 0,37 ευρώ που είναι διαπραγματεύσιμη στο ταμπλό του Χ.Α και το περιθώριο ανόδου είναι 84%. Η πτώση της το 2020 είναι της τάξεως του 60% και στο τρίμηνο σημειώνει πτώση 22%.

• Ανάλογη είναι η εικόνα στο τρίμηνο για την Τράπεζα Πειραιώς, με πτώση 25%. Η τιμή-στόχος είναι στο 1,55 ευρώ και το περιθώριο είναι 39% από τα τρέχοντα επίπεδα. Το τελευταίο εξάμηνο εμφανίζει πτώση 15%.

• Με σημαντική πτώση 22% κινήθηκε το τελευταίο τρίμηνο και ο τίτλος των Ελληνικών Πετρελαίων. Η μέση τιμή-στόχος των αναλυτών τοποθετείται για το 2020 στα 7,15 ευρώ πλέον. Φέτος, η απόδοση είναι στο -47%.

• Για την Εθνική Τράπεζα, η μέση τιμή-στόχος οροθετείται στο 1,91 ευρώ, με περιθώριο ανόδου 69%. Η πτώση φέτος είναι στο 63% και στο τρίμηνο -12,5%, που είναι η καλύτερη επίδοση μεταξύ των τεσσάρων συστημικών τραπεζών.

• Η Fourlis, με τη μέση τιμή-στόχο να ανέρχεται στα 6 ευρώ και το περιθώριο μεταβολής στο 46%, εμφανίζει αρκετά υψηλότερα περιθώρια ανόδου απ’ ό,τι στις αρχές του 2020, ενώ και στο τρίμηνο έχει σημειώσει οριακή κίνηση.

• Αύξηση στη μέση τιμή-στόχο για την ΤΕΡΝΑ Ενεργειακή, στα 12,9 ευρώ. Η μετοχή έχει κινηθεί αντίθετα στο ρεύμα με +52% φέτος και το περιθώριο ανόδου έχει μειωθεί στο 13%, αλλά παραμένει θετικό. Από το χαμηλό της έχει κινηθεί με +110% και επιδεικνύει την καλύτερη συμπεριφορά από τις μετοχές της υψηλής κεφαλαιοποίησης.

• Η Ελλάκτωρ εμφανίζει μικρότερα περιθώρια ανόδου πλέον, της τάξεως του 43%, με τιμή-στόχο στα 2,1 ευρώ, σε σχέση με όλες τις μετοχές της υψηλής κεφαλαιοποίησης. Το ριμπάουντ από το χαμηλό προσεγγίζει το +190%.

• Η Lamda Development με μέση τιμή-στόχο στα 10,5 ευρώ ανά μετοχή και περιθώριο ανόδου 87%. Η πτώση φέτος είναι 32%.

• Η ΑΔΜΗΕ Συμμετοχών εμφανίζει θετικό περιθώριο της τάξεως 42% και μέση τιμή-στόχο στα 3,3 ευρώ ανά μετοχή, ενώ φέτος υπεραποδίδει της αγοράς και κινείται σε θετικό έδαφος φέτος, με +48% από το χαμηλό της.

• Η μετοχή της Titan Cement είναι διαπραγματεύσιμη με 34%περιθώριο ανόδου, αφού η μέση τιμή-στόχος είναι τα 14,8 ευρώ. Η απόδοση του τίτλου φέτος είναι -41% και στο τρίμηνο +5%.

• Η Sarantis εμφανίζει αρνητικό περιθώριο ανόδου, με τιμή-στόχο στα 8,46 ευρώ, ενώ σημειώνει την τρίτη καλύτερη απόδοση μεταξύ των εγχώριων blue chips, με μόλις +3% φέτος.

• Τέλος, η ΔΕΗ, με άνοδο 51% στο τελευταίο τρίμηνο, εμφανίζει μέση τιμή-στόχο στα 5,5 ευρώ και μηδενικό περιθώριο μεταβολής. Φέτος έχει κινηθεί κατά 280% υψηλότερα από το χαμηλό της.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία