Tο Χρηματιστήριο της Αθήνας το τελευταίο διάστημα ζει το δικό του... παράδοξο. Παρότι το δεύτερο κύμα της πανδημίας είναι ισχυρότερο και η διαχείρισή του πιο προβληματική (όπως και στις περισσότερες χώρες ανά τον κόσμο), παρότι οι επιπτώσεις του στην οικονομία και την κοινωνία είναι ακόμα αχαρτογράφητες και παρότι η αγορά συνολικά έχει παγώσει, το Χ.Α. έχει σπεύσει να προεξοφλήσει (και μάλιστα, με... έντονο τρόπο) ακόμα καλύτερες μέρες.

Σ’ αυτό ασφαλώς έχουν παίξει ρόλο η αναμενόμενη έλευση των εμβολίων, η επικράτηση του Biden και οι γενικά θετικές εκτιμήσεις για το status της ελληνικής οικονομίας. Επί της ουσία, όμως, η κατάσταση στο Χ.Α. έχει μεταβληθεί σχεδόν ολοκληρωτικά και όσοι δραστηριοποιούνται στην αγορά λαμβάνουν υπόψη τους νέα δεδομένα. Στο πλαίσιο αυτό, ένα από τα κύρια σημεία είναι οι τιμές-στόχοι για τα «βαριά χαρτιά» της αγοράς, τα οποία εν ολίγοις θα διαμορφώσουν το κλίμα για το κλείσιμο της χρονιάς και την αφετηρία της επόμενης.

Η εγχώρια αγορά μετοχών, με την επικράτηση του Biden και την ανακοίνωση των πρώτων εμβολίων για την Covid-19, άλλαξε γραμμή και πρωτοστατεί στην άνοδο με εντυπωσιακά κέρδη, ξεπερνώντας μετά από αρκετό καιρό τις αποδόσεις των ευρωπαϊκών χρηματιστηρίων. Η συνέχεια στη θετική πορεία των ελληνικών ομολόγων, των οποίων οι αποδόσεις βρίσκονται σε ιδιαίτερα χαμηλά επίπεδα, οι θετικές εκτιμήσεις για τη βιωσιμότητα του χρέους από Ευρωπαϊκή Επιτροπή και το ΔΝΤ, αλλά και οι ελπίδες για μια επιστροφή στην κανονικότητα το 2021 δίνουν καύσιμο στην αγορά. Παρότι η ανακοίνωση του ΑΕΠ για το τρίτο τρίμηνο δεν αφήνει πολλά περιθώρια αισιοδοξίας, οι μετοχές δεν «ακούνε».

Είναι σαφές ότι η νίκη Biden και η στροφή των επενδυτών υπέρ των μετοχών των αναδυόμενων αγορών έχει επηρεάσει θετικά την εγχώρια αγορά, ενώ και η επιστροφή των ξένων θεσμικών επενδυτών είναι εμφανής. Αυτό που ωθεί τακτικά τις εγχώριες μετοχές σε αυτό διάστημα είναι ελαφρώς παράδοξο, αφού αρκετοί επενδυτές περίμεναν ότι η επιτυχής διαχείριση του πρώτου κύματος της πανδημίας θα προκαλούσε εισροές στην αγορά, όμως αντίθετα, οι εισροές λαμβάνουν χώρα στο δεύτερο, και λιγότερα επιτυχημένο, δεύτερο κύμα του ιού στην Ευρώπη. Όσο κι αν αυτό είναι παράδοξο κι όσο κι αν οι συνθήκες της πανδημίας εξακολουθούν να κρατούν χαμηλά την ορατότητα, οι αποφάσεις των επενδυτών αυτή τη στιγμή λένε «πάρτε θέσεις».

Το έτερο στοιχείο είναι ότι η αγορά ανάσανε από την πίεση του MSCI και πλέον οι ξένοι χτίζουν θέσεις για το επόμενο rebalancing, που πιθανότατα θα κρύβει θετικές εκπλήξεις για τις εγχώριες εισηγμένες, με νέες εισόδους στον δείκτη MSCI Greece Standard.

Είναι σαφές, λοιπόν, ότι τα επενδυτικά στηρίγματα που υπάρχουν, έγιναν ορατά και στους ξένους διαχειριστές και η κατάσταση που επικρατούσε μέχρι τον Οκτώβριο (επιφυλακτικότητα και αναμονή) μέσα σε διάστημα λίγων συνεδριάσεων ανατράπηκε και οδήγησε σε επιλεκτικές κινήσεις και αγορές σε τράπεζες και λοιπά «βαριά» χαρτιά.

Το μήνυμα των αναλυτών

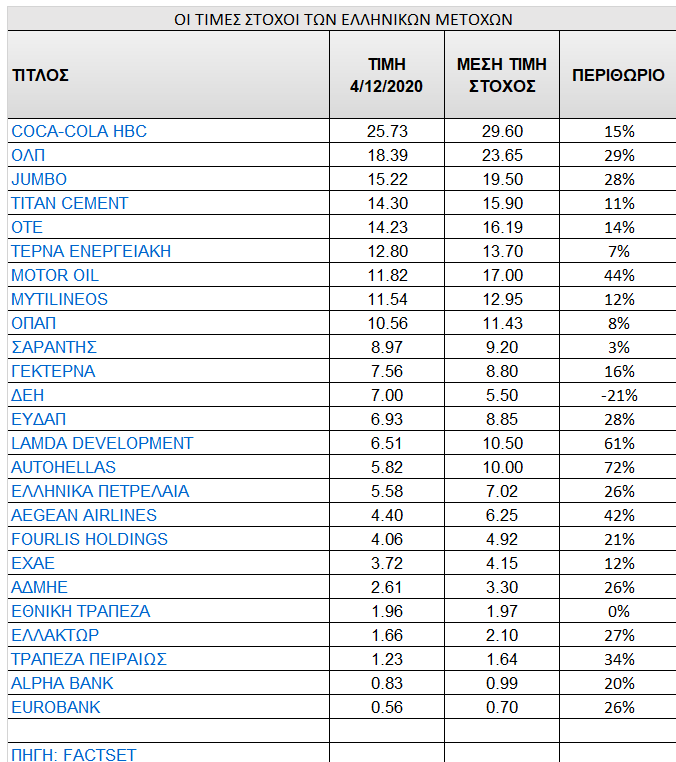

Οι τιμές-στόχοι για τα blue chips του Χ.Α., που μπορούν να αποτελέσουν σημείο αναφοράς για το τέλος αυτής της χρονιάς, δείχνουν ότι η αγορά έχει ακόμα περιθώριο ανόδου, με άλλες μετοχές να έχουν περισσότερο δρόμο και άλλες λιγότερο. Οι επιπτώσεις της πανδημίας στην οικονομία και στους ισολογισμούς των τραπεζών δεν είναι ακόμα σαφείς, αν και σε βραχυπρόθεσμο ορίζοντα οι ανησυχίες έχουν δώσει χώρο στην αισιοδοξία. Ο τραπεζικός κλάδος παραμένει ιδιαίτερα σημαντικός για την αγορά και σε κάθε περίπτωση είναι βέβαιο ότι η πορεία των τραπεζικών μετοχών θα συνεχίσει να επηρεάζει συνολικά την πορεία του Γενικού Δείκτη και του Χ.Α.

Η θετική ανάγνωση της αγοράς στηρίζεται και στα αποτελέσματα πολλών εισηγμένων εταιρειών, που στο εννεάμηνο δείχνουν σημαντική ανθεκτικότητα. Από τα conference calls των εταιρειών και από τις εκτιμήσεις των αναλυτών, ένα βασικό συμπέρασμα που προκύπτει είναι ότι πολλές από τις σημαντικές εταιρείες της αγοράς έχουν τις δυνατότητες για καλύτερες επιδόσεις την επόμενη διετία, αν και εφόσον η οικονομία μπορέσει να επιστρέψει στα επίπεδα του 2019.

Σε αυτό το πλαίσιο, η εγχώρια χρηματιστηριακή αγορά είναι λογικό να παραμένει σε πρώτο πλάνο, ωστόσο είναι περίοδος που κάποιος πρέπει να εξετάσει ποιες μετοχές ίσως εμφανίζουν ακόμα υπερβολικά γρήγορη άνοδο στις αποτιμήσεις τους σε σχέση με τους κινδύνους που αντιμετωπίζουν και για ποιες η αγορά δεν έχει προεξοφλήσει τις καλύτερες μέρες.

Αποτιμήσεις και εκτιμήσεις

Βάσει των προβλέψεων των αναλυτών για τη διετία 2020-2021, η μείωση της κερδοφορίας του Γενικού Δείκτη θα είναι 10% μόλις φέτος και το 2021 όχι μόνο θα ισοφαρίσει την πτώση, αλλά θα σημειώσει άνοδο 38% σε σχέση με το 2019, στοιχείο που είναι πολύ αισιόδοξο και ήδη έχει αρχίσει να μειώνεται στις πιο πρόσφατες εκτιμήσεις. Δεν είναι λίγες οι φορές στο πρόσφατο παρελθόν που οι αναλυτές της εγχώριας αγοράς εκτιμούσαν σημαντικά κέρδη και τελικά, στη διάρκεια του έτους, οι καθοδικές αναθεωρήσεις ήταν καταιγιστικές.

Η αγορά αποτιμάται σε 18,2 φορές για την περίοδο 2020 σε όρους κερδοφορίας και 7,6 φορές σε όρους αξίας επιχείρησης προς τα λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ). Παράλληλα, στο επίκεντρο των εξελίξεων θα βρίσκεται και η αγορά ομολόγων, όπου η απόδοση στο εγχώριο 10ετές έχει υποχωρήσει κάτω από τα όρια του 1%.

Πιο αναλυτικά:

- Για τη μετοχή της Coca Cola HBC, το περιθώριο ανόδου είναι πλέον στο 15%, αφού η μέση τιμή-στόχος είναι τα 29,60 ευρώ ανά μετοχή. Στη διάρκεια του 2020, σημειώνει πτώση 15% και στο διάστημα μηνός, διαμορφώνεται 28% υψηλότερα. Από το χαμηλό της φέτος είναι 67% υψηλότερα.

- Για ΟΠΑΠ, αν και οι αναλυτές εμφανίζονται ιδιαίτερα θετικοί, το περιθώριο ανόδου από τα τρέχοντα επίπεδα δεν είναι ιδιαίτερα υψηλό, στο 8%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 11,43 ευρώ και στο ταμπλό αποτιμάται στα 10,6 ευρώ. Φέτος σημειώνει πτώση 9% και τον τελευταίο μήνα διαμορφώνεται 41% υψηλότερα. Από το χαμηλό του φέτος είναι 96% υψηλότερα.

- Η μετοχή του ΟΤΕ κινείται με μικρό επίσης περιθώριο ανόδου (+7%) έναντι των άλλων blue chips και σε νέα υψηλά 52 εβδομάδων, αφού η μέση τιμή-στόχος για τη μετοχή είναι τα 16,2 ευρώ έναντι 14,2 ευρώ στο ταμπλό του Χ.Α. Στη διάρκεια του 2020, σημειώνει πτώση -0,21% και στο διάστημα μηνός διαμορφώνεται 19% υψηλότερα. Από το χαμηλό της φέτος είναι 58% υψηλότερα.

- Η Jumbo εμφανίζει 28% περιθώριο ανόδου από τα τρέχοντα της επίπεδα, αφού η μέση τιμή-στόχος είναι τα 19,5 ευρώ ανά μετοχή. Στο τρίμηνο, η επίδοσή της διαμορφώνεται στο 1,2% και το 2020 στο -18%. Από το χαμηλό της, διαμορφώνεται 53% υψηλότερα.

- Με εξαιρετικά θετική απόδοση πορεία φέτος κινείται ο τίτλος της Mytilineos, με άνοδο 17% φέτος, ξεπερνώντας αισθητά την αγορά. Η μέση τιμή-στόχος είναι πλέον στα 12,95 ευρώ ανά μετοχή και απέχει 12% από τη μέση τιμή-στόχο της. Στη διάρκεια του τελευταίου μήνα σημειώνει θετική επίδοση, +20%.

- Αύξηση στη μέση τιμή-στόχο για την ΤΕΡΝΑ Ενεργειακή, στα 13,7 ευρώ. Η μετοχή έχει κινηθεί αντίθετα στο ρεύμα με +80% φέτος και το περιθώριο ανόδου έχει μειωθεί στο 7%. Από το χαμηλό της έχει κινηθεί με +135% και επιδεικνύει την καλύτερη συμπεριφορά από τις μετοχές της υψηλής κεφαλαιοποίησης.

- Με σημαντική πτώση 36% παραμένει φέτος ο τίτλος των Ελληνικών Πετρελαίων παρά τη γενναία απόδοση του τελευταίου μήνα κατά 33%. Η μέση τιμή-στόχος των αναλυτών τοποθετείται για το 2020 στα 7 ευρώ πλέον.

- Για τη Motor Oil, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 17 ευρώ, με περιθώριο απόδοσης 44%. Στη διάρκεια του 2020 σημειώνει πτώση 43% και στον τελευταίο μήνα κερδίζει 48%. Απαλλαγμένη από τις εκροές του MSCI, η μετοχή της είναι bet για το θετικό σενάριο και την επιστροφή στην κανονικότητα το 2021.

- Για την Alpha Bank, η μέση τιμή-στόχος αναθεωρήθηκε καθοδικά στο 0,99 ευρώ και πλέον το ανοδικό περιθώριο είναι της τάξεως του 20% από τα τρέχοντα επίπεδα. Τον τελευταίο μήνα εμφανίζεται άνοδο 91% και εξακολουθεί να είναι -56% το 2020.

- Για τη Eurobank, η μέση τιμή-στόχος είναι στο 0,70 ευρώ έναντι 0,54 ευρώ που είναι διαπραγματεύσιμη στο ταμπλό του Χ.Α και το περιθώριο ανόδου είναι 26%. Η πτώση της το 2020 είναι της τάξεως του 39% και τον τελευταίο μήνα σημειώνει άνοδο 80%.

- Ανάλογη είναι η εικόνα τον τελευταίο μήνα για την Τράπεζα Πειραιώς, με άνοδο 81%. Η τιμή-στόχος είναι στο 1,64 ευρώ και το περιθώριο είναι 34% από τα τρέχοντα επίπεδα. Το τελευταίο εξάμηνο εμφανίζει πτώση 23% και -60% για το 2020.

- Για την Εθνική Τράπεζα, η μέση τιμή-στόχος οροθετείται στο 1,97 ευρώ, με μηδενικό περιθώριο ανόδου και είναι πρώτη τράπεζα που φτάνει το στόχο των αναλυτών. Η πτώση φέτος είναι στο 34% και στον μήνα η απόδοσή της είναι +99%, που είναι η καλύτερη επίδοση μεταξύ των τεσσάρων συστημικών τραπεζών.

- Η Sarantis εμφανίζει μικρό θετικό περιθώριο ανόδου, με τιμή-στόχο στα 9,2 ευρώ, ενώ πριν το πρόσφατο ράλι της αγοράς σημείωνε την τρίτη καλύτερη απόδοση μεταξύ των εγχώριων blue chips.

- Η ΑΔΜΗΕ Συμμετοχών εμφανίζει θετικό περιθώριο της τάξεως 26% και μέση τιμή-στόχο στα 3,3 ευρώ ανά μετοχή, ενώ φέτος υπεραποδίδει της αγοράς και κινείται σε θετικό έδαφος, με +66% από το χαμηλό της.

- Η Fourlis, με τη μέση τιμή-στόχο να ανέρχεται στα 4,92 ευρώ και το περιθώριο μεταβολής στο 21%, εμφανίζει αρκετά χαμηλότερα περιθώρια ανόδου απ’ ό,τι στις αρχές του 2020, ενώ και στο τρίμηνο έχει σημειώσει οριακή θετική κίνηση 1,5%.

- Η ΕΛΛΑΚΤΩΡ εμφανίζει μικρότερα περιθώρια ανόδου πλέον, της τάξεως του 27%, με τιμή-στόχο στα 2,1 ευρώ. Το ριμπάουντ από το χαμηλό προσεγγίζει το +225%, αλλά το τοπίο γύρω από την εταιρεία παραμένει περίπλοκο.

- Η μετοχή της Titan Cement είναι διαπραγματεύσιμη με 11%περιθώριο ανόδου, αφού η μέση τιμή-στόχος είναι τα 15,9 ευρώ. Η απόδοση του τίτλου φέτος είναι -23% και στο τρίμηνο +28%.

- Τέλος, η ΔΕΗ, με άνοδο 62% στο τελευταίο τρίμηνο, εμφανίζει μέση τιμή-στόχο στα 5,5 ευρώ και αρνητικό περιθώριο μεταβολής από τη μέση τιμή στόχο των αναλυτών και δείχνει πόσο λάθος εκτίμησαν οι αναλυτές τα μεγέθη, αλλά και την ικανότητα της εταιρείας να ελιχθεί στην πανδημία σε όρους κόστους. Φέτος έχει κινηθεί κατά 382% υψηλότερα από το χαμηλό της και πρόσφατα η Ambrosia Capital έθεσε τιμή-στόχο στα 8,5 ευρώ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία