Σε έκδοση νέου δεκαετούς κρατικού ομολόγου προχωράει το ελληνικό δημόσιο με λήξη το 2031, δίνοντας εντολή σε έξι ανάδοχες τράπεζες να ξεκινήσουν τις σχετικές διαδικασίες και αφορά τις τράπεζες Barclays, Citigroup, Deutsche Bank, Morgan Stanley, Nomura και Eurobank.

Το βιβλίο άνοιξε με αρχική καθοδήγηση για το επιτόκιο το MS+110 μονάδες βάσης δηλαδή περίπου 0,9%.

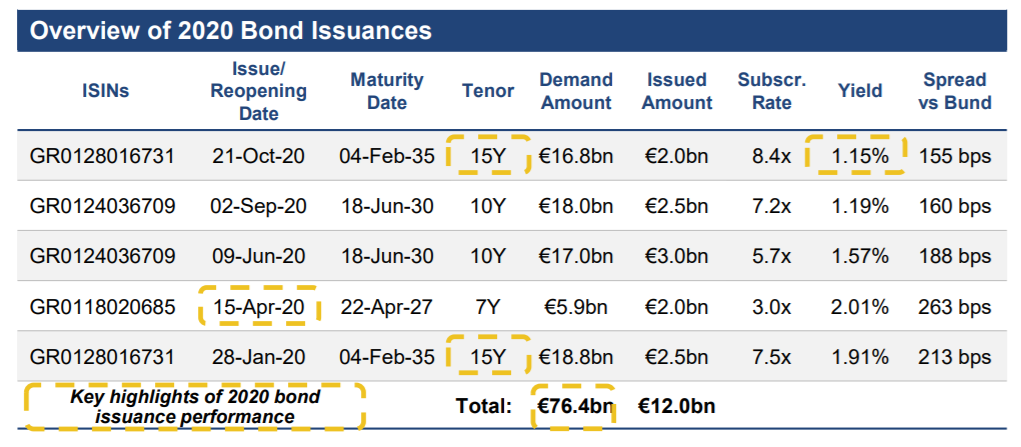

Η έκδοση αναμένεται να έχει έντονο διεθνές ενδιαφέρον, λαμβάνοντας υπόψη το θετικό momentum στην αγορά αλλά και τις θετικές εκθέσεις επενδυτικών οίκων όπως οι JP Morgan, Citigroup, Société Générale, οι οποίοι δίνουν «ψήφο εμπιστοσύνης» στα ελληνικά ομόλογα.

H προσφορά εκτιμάται ότι μπορεί ξεπεράσει την προηγούμενη προσφορά 10ετούς (σ.σ. 18 δισ. ευρώ και κάλυψη 7,6 φορές στις 2 Σεπτεμβρίου 2020). Το αρχικό guidance για το επιτόκιο αναμένεται να κινηθεί στο 0,75% - 0,80% (Mid swaps Euro+100 bps).

Η τρέχουσα απόδοση του 10ετούς ομολόγου κυμαίνεται στο 0,67%, καταγράφοντας μικρή άνοδο τις τελευταίες ημέρες από το ιστορικό χαμηλό του 0,55%, ενώ το spread έναντι των γερμανικών 10ετών ομολόγων διαμορφώνεται στις 124 μονάδες βάσης.

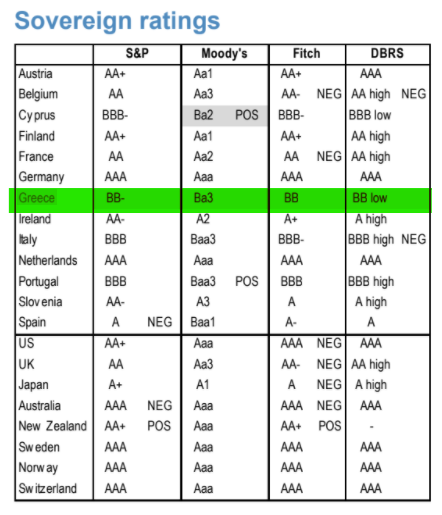

Παρότι την προηγούμενη Παρασκευή ο οίκος Fitch διατήρησε τη μακροπρόθεσμη αξιολόγηση της Ελλάδας σε «ΒΒ» και τις προοπτικές «σταθερές» και οι συνθήκες στη γειτονική Ιταλία δεν είναι οι καλύτερες, το ελληνικό δημόσιο δεν φαίνεται να επηρεάζεται, αφού η ζήτηση για ελληνικά ομόλογα είναι υψηλότερη από την προσφορά. Η χώρα, σύμφωνα με την ετήσια στρατηγική της, στοχεύει σε εκδόσεις ομολόγων, αξίας από 8 έως 12 δισ. ευρώ, εντός του έτους. Οι εκτιμήσεις αναφέρουν ότι οι ελληνικές εκδόσεις θα πραγματοποιηθούν Ιανουάριο, Μάρτιο, Ιούλιο και Οκτώβριο.

Το αποθεματικό που έχει δημιουργηθεί από τις εκδόσεις ομολόγων και το «ρολάρισμα» των εντόκων γραμματίων επιτρέπει στη χώρα να διαχειριστεί την πανδημία και τις επιπτώσεις της στην οικονομία για το επόμενο κρίσιμο διάστημα.

.png)

Η δυναμική που έχει δώσει στις αγορές ομολόγων η Ευρωπαϊκή Κεντρική Τράπεζα, μέσω της επέκτασης του έκτακτου προγράμματος για την πανδημία PEPP κατά 500 δισ. ευρώ στο 1,85 τρισ. ευρώ επιτρέπει την ανεμπόδιστη παρουσία της χώρας μας στις αγορές των ομολόγων. Η ΕΚΤ θα συνεχίσει την αγορά ελληνικών κρατικών ομολόγων και το 2021 και ουσιαστικά οι εκδόσεις που προγραμματίζονται για φέτος στα 8-12 δισ. ευρώ είναι μικρές σε μέγεθος. Η αγορά, μάλιστα, προεξοφλεί ήδη ότι η χώρα θα εξετάσει την έκδοση πιο μακροπρόθεσμων τίτλων 20ετών ή και 30ετών, κατά την επόμενή της έξοδο στις αγορές.

Τα σενάρια του ΟΔΔΗΧ για φέτος

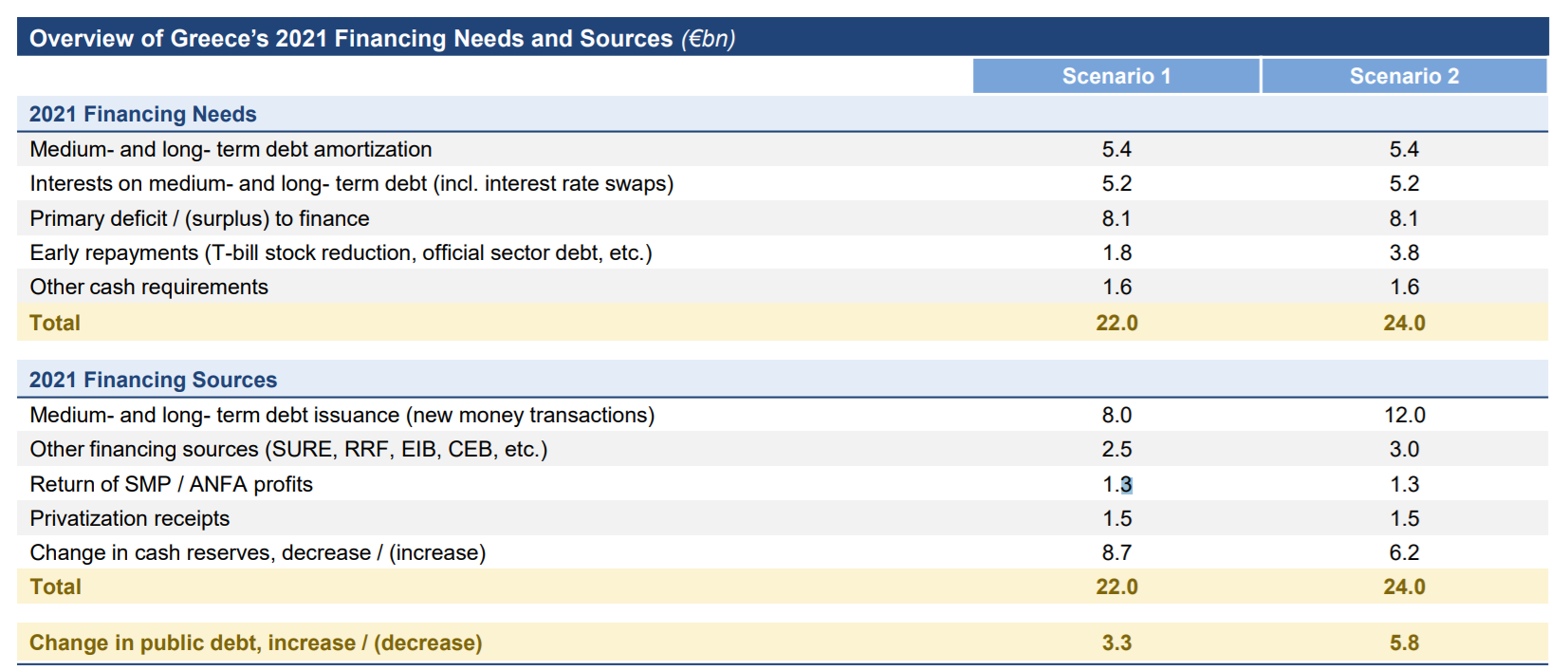

Σύμφωνα με την ετήσια στρατηγική του ΟΔΔΗΧ, στα δύο εναλλακτικά σενάρια δανεισμού της χώρας από τις αγορές, με το πρώτο να προβλέπει την άντληση 8 δισ. ευρώ μέσα στο 2021 και το δεύτερο να ανεβάζει τον πήχη των νέων εκδόσεων στα 12 δισ. ευρώ (περίπου όσα αντλήθηκαν και το 2020).

Στο πρώτο σενάριο, οι ανάγκες της χώρας προβλέπεται ότι θα φτάσουν στα 22 δισ. ευρώ: τα 10,6 δισ. ευρώ αφορούν την αποπληρωμή του χρέους και τοκοχρεωλυσίων που θα λήξουν μέσα στο 2021. Επιπλέον 8,1 δισ. ευρώ αφορούν την κάλυψη του προβλεπόμενου πρωτογενούς ελλείμματος, 1,8 δισ. ευρώ από τη μείωση των εντόκων γραμματίων και των δανείων στον επίσημο τομέα και, τέλος, ποσό της τάξεως του 1,6 δισ. ευρώ για την κάλυψη λοιπών ταμειακών αναγκών.

Στο δεύτερο σενάριο, ο ΟΔΔΗΧ θα αντλήσει 8 δισ. ευρώ από τις αγορές, 2,5 δισ. ευρώ υπό μορφή δανεισμού ή χρηματοδότησης από τα προγράμματα SURE, RRF, EIB, CEB της Ε.Ε. και 1,3 δισ. ευρώ από την επιστροφή των κερδών των κεντρικών ομολόγων επί των ελληνικών ομόλογων (προγράμματα ANFA και SMP). Οι ιδιωτικοποιήσεις προγραμματίζεται να αποφέρουν 1,5 δισ. ευρώ και προβλέπεται να μειωθούν κατά 8,7 δισ. ευρώ τα ταμειακά διαθέσιμα από τα 31 δισ. ευρώ που ήταν στο τέλος του 2020.

Αντίθετα, στο πιο πιθανό δεύτερο σενάριο, οι ταμειακές ανάγκες θα ανέλθουν στα 24 δισ. ευρώ αφού 2 δισ. ευρώ προστίθενται στην πρόωρη αποπληρωμή ακριβού χρέους, φτάνοντας στα 3,8 δισ. ευρώ. Στο δεύτερο σενάριο, οι εκδόσεις ομολόγων προβλέπονται στα 12 δισ. ευρώ και το ποσό που θα χρησιμοποιηθεί από τα ταμειακά διαθέσιμα είναι 6,2 δισ. ευρώ ενώ επίσης το ποσό από τις ευρωπαϊκές δράσεις αυξάνεται στα 3 δισ. ευρώ.

Τέλος, στο πρώτο σενάριο, το δημόσιο χρέος ως απόλυτο ποσό προβλέπεται ότι θα αυξηθεί κατά 3,3 δισ. μέσα στο 2021, ενώ στο δεύτερο και πιθανότερο σενάριο, η αύξηση θα είναι της τάξεως των 5,8 δισ. αλλά τα ταμειακά διαθέσιμα θα είναι της τάξεως των 22,3 δισ. ευρώ στην πρώτη περίπτωση και 24,8 δισ. ευρώ στο δεύτερο σενάριο.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία