Aπό τα επίπεδα των 570 μονάδων στα τέλη Οκτωβρίου 2020, ο Γενικός Δείκτης του Χ.Α. ξεπέρασε τις 820 μονάδες στις αρχές του έτους, όμως πλέον κινείται στα επίπεδα των 750 μονάδων. Εύλογα, το ερώτημα που κυριαρχεί είναι αν στην αγορά έχουμε πλέον μια διαφορετική κατάσταση, δηλαδή αν έχει χάσει την ανοδική της ορμή ή αν έχουμε μια εύλογη διόρθωση και προσαρμογή στις τιμές δεικτών και μετοχών.

Στο σημείο αυτό, δεν πρέπει να παραβλέψουμε τις εξελίξεις στο μέτωπο της πανδημίας, οι οποίες έχουν άμεσο αντίκρισμα στις αγορές. Έτσι, οι καθυστερήσεις στο μέτωπο των εμβολιασμό έχουν παγώσει την αισιοδοξία και έχουν μεταθέσει χρονικά την ανάκαμψη οικονομιών και αγορών. Σημαίνει, όμως, αυτό ανατροπή δεδομένων - ιδίως στην «εύθραυστη» ελληνική αγορά; Η γενική εκτίμηση -και απάντηση- είναι «όχι». Οι επενδυτές έχουν βάσιμους λόγους να αισιοδοξούν, σημειώνουν οι αναλυτές, αρκεί οι κινήσεις τους να είναι μετρημένες και οι επιλογές τους ποιοτικές.

Οι επενδυτές του Χρηματιστηρίου της Αθήνας προσπαθούν να ερμηνεύσουν την υποαπόδοση του τελευταίου χρονικού διαστήματος, για να καθορίσουν τη στρατηγική που θα ακολουθήσουν μέσα στο 2021 ή έστω μέσα στο πρώτο μισό της φετινής χρονιάς.

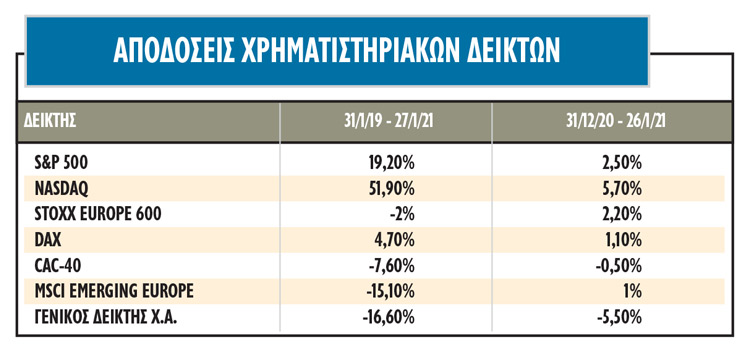

Αναμφίβολα, η υπερβολική αισιοδοξία του Δεκεμβρίου και των πρώτων ημερών του Ιανουαρίου έχει δώσει τη θέση της στον προβληματισμό, καθώς μέσα σε περίπου 20 ημέρες προέκυψαν απώλειες που σε συγκεκριμένες μετοχές έφτασαν ακόμη και το 20%. Από την αρχή του έτους, ο Γενικός Δείκτης έχει υποαποδώσει όχι μόνο έναντι των αναπτυγμένων αγορών, αλλά και έναντι των αναδυόμενων (MSCI Emerging Europe).

«Το βασικό σενάριο, που θέλει μέσα στο 2021 τις μετοχές να υπεραποδίδουν, εξακολουθεί να ισχύει, γιατί δεν έχουν διαψευστεί μέχρι σήμερα οι παραδοχές πάνω στο οποίο βασίζεται. Απλά, πολλοί επενδυτές ξεχνούν πως η άνοδος σε μια χρηματιστηριακή αγορά προκύπτει μέσω διακυμάνσεων και δεν αφορά απαραίτητα όλο το φάσμα των μετοχικών επιλογών. Έχουμε κατ’ επανάληψη τονίσει ότι εδώ και χρόνια ζούμε στην εποχή του stock picking, δηλαδή της προσεκτικής επιλογής τίτλων. Όλα αυτά δεν ισχύουν μόνο για την Ελλάδα, αλλά και για το εξωτερικό.

Είναι φυσικό κάποιες καθυστερήσεις στον εμβολιασμό των Ευρωπαίων να επηρεάζουν αρνητικά τις αγορές, πλην όμως όλοι θεωρούμε πως πρόκειται για υπόθεση δύο ή τριών μηνών. Από μια τέτοια εξέλιξη, ασφαλώς και επηρεάζονται αρνητικά τα φετινά κέρδη των εταιρειών και επιδεινώνεται η επενδυτική ψυχολογία, πλην όμως -και αυτό έχει μεγάλη σημασία- δεν πλήττονται σημαντικά οι εύλογες αποτιμήσεις των μετοχών, καθώς αυτές βασίζονται σε επιδόσεις που συνήθως υπολογίζουν μια περίοδο πέντε ετών. Άρα, το σενάριο μιας διόρθωσης μέσα στο πρώτο φετινό εξάμηνο, θα μπορούσε ίσως να αποτελέσει μια ευκαιρία ενίσχυσης θέσεων -παρά μια αιτία πανικού και ρευστοποιήσεων- αλλά πάντα σε μετοχές που θα έχουμε επιλέξει με προσοχή», δηλώνει γνωστός χρηματιστής, συμπληρώνοντας:

«Το Χ.Α. είναι μια περιφερειακή αγορά που δεν ακολουθεί την πορεία των μεγάλων ξένων χρηματιστηρίων. Το 2019 υπεραπέδωσε έντονα, το πρώτο δεκάμηνο του 2020 απογοήτευσε, τον Νοέμβριο και τον Δεκέμβριο πρωταγωνίστησε και τον φετινό Ιανουάριο κινήθηκε σε χαμηλή τροχιά (βλέπε στοιχεία παρατιθέμενου πίνακα, με τον Γενικό Δείκτη να υποαποδίδει έναντι τόσο των μεγάλων ξένων αγορών, όσο και σε σύγκριση με τα αναδυόμενα χρηματιστήρια).

Η εξήγηση είναι απλή. Δεν αποτελούμε προτεραιότητα για τα μεγάλα «σπίτια» του εξωτερικού. Όταν κάποια σοβαρά funds -για τους δικούς τους λόγους- ασχολούνται μαζί μας, τότε ανεβαίνουμε δυναμικά, ενώ τον υπόλοιπο καιρό λιμνάζουμε, σε ό,τι αφορά κυρίως τον όγκο των συναλλαγών, αλλά και τις αποτιμήσεις στο ταμπλό.

Όμως, όλα αυτά αφορούν κυρίως τους βραχυπρόθεσμους και μεσοπρόθεσμους επενδυτές ή τους οπαδούς της τεχνικής ανάλυσης. Για τους υπόλοιπους, το στοίχημα είναι το αν θα καταφέρουν να αποκτήσουν μετοχές σε καλές τιμές και το αν το Χ.Α. θα αρχίσει σταδιακά να αναβαθμίζει την παρουσία του (π.χ. βελτίωση πιστοληπτικής ικανότητας χώρας, ανάπτυξη οικονομίας, ευρύτερη συμμετοχή εισηγμένων εταιρειών στον δείκτη MSCI, εξομάλυνση της κατάστασης στα κόκκινα δάνεια των τραπεζών). Αν συμβούν αυτά, τότε τα κέρδη για τους επενδυτές θα είναι μεγάλα στο μεσομακροπρόθεσμο διάστημα, ανεξάρτητα από τις διακυμάνσεις των επόμενων μηνών».

«Δεν εκτροχιάστηκε»

Χαρακτηριστική επίσης είναι η πρόσφατη αναφορά της Παντελάκης Χρηματιστηριακή για την πορεία της ελληνικής οικονομίας μετά την δεκαετή κρίση ότι «το story της Ελλάδας αναβλήθηκε, αλλά δεν εκτροχιάστηκε», σημειώνοντας παράλληλα τα «βαθιά» discount με τα οποία διαπραγματεύονται επιλεγμένες ελληνικές εταιρείες σε σύγκριση με τις αντίστοιχες ευρωπαϊκές (π.χ. τράπεζες 55%, ΟΠΑΠ 40%, ΔΕΗ 30%, OTE 20%).

Γενικότερα, η μέση μερισματική απόδοση των μη τραπεζικών εισηγμένων στο Χ.Α. το 2021 υπολογίζεται στο 0,8% έως 1,3% (και προφανώς ανώτερη κατά τα επόμενα έτη, στον βαθμό που ξεπεραστεί το ζήτημα της πανδημίας), όταν το yield των δεκαετών κρατικών ομολόγων κυμαίνεται μόλις γύρω στο 0,7% (περίπου 130 μονάδες βάσης υψηλότερο από το γερμανικό που βρίσκεται εδώ και πολύ καιρό σε αρνητικό επίπεδο). Επίσης, η μέση προβλεπόμενη μερισματική απόδοση της επόμενης τριετίας στο Χ.Α. φαίνεται να υπερβαίνει σημαντικά τα τρέχοντα yields των εταιρικών ομολόγων που εκδίδουν αξιόπιστες ελληνικές επιχειρήσεις. Όλα αυτά, σύμφωνα με τους αναλυτές, αποτελούν ενδείξεις ότι ένας κορμός δεκάδων εισηγμένων εταιρειών στο Χ.Α. δεν αποτελεί «φούσκα», ιδίως αν συνεκτιμηθούν οι επιπτώσεις των μεγάλων κοινοτικών κονδυλίων που θα εισρεύσουν στη χώρα κατά τα αμέσως επόμενα χρόνια.

Επίσης, στις πολύ χαμηλές ή και αρνητικές διεθνείς αποδόσεις, πολλοί αναλυτές βρίσκουν την απάντηση στο γιατί οι τιμές των μετοχών -ακόμη κι αν διαπραγματεύονται σε επίπεδο «φούσκας»- δεν αναμένεται να υποαποδώσουν μέσα στο 2021 έναντι των ομολόγων: «Πόσο πιο κάτω να πέσουν τα επιτόκια; Τα περαιτέρω περιθώρια κέρδους των ομολόγων είναι μικρά και ο επενδυτικός τους κίνδυνος σημαντικός. Οι επενδυτές ωθούνται εκ των καταστάσεων να τοποθετηθούν σε μετοχές, ακίνητα και εμπορεύματα και δεν είναι τυχαία τα χαμηλά yields στα ακίνητα του εξωτερικού, ή το ράλι των εμπορευμάτων κατά το τελευταίο χρονικό διάστημα. Έτσι, μπορεί τα P/E των μετοχών να φαίνονται υψηλά, αλλά οι μερισματικές αποδόσεις θα παραμένουν ελκυστικές για όσο χρονικό διάστημα οι μεγάλες κεντρικές τράπεζες θα συνεχίσουν να ακολουθούν το τρέχον μίγμα πολιτικής τους», υποστηρίζει γνωστός αναλυτής.

Ενδεικτικές, επίσης, είναι οι εκτιμήσεις του προέδρου της Merit Χρηματιστηριακή κ. Νίκου Πετροπουλάκη ότι παραμένει θετικός για τη φετινή πορεία των ξένων χρηματιστηρίων (πιθανολογώντας ωστόσο μια ενδιάμεση διόρθωση τιμών, ανάλογα με τις εξελίξεις στο μέτωπα της πανδημίας και των σχέσεων Αμερικής-Κίνας) όσο και για εκείνη του Χ.Α., με την προϋπόθεση ότι οι επενδυτές θα είναι προσεκτικοί στις τοποθετήσεις τους στον κλάδο των τραπεζών και θα τοποθετηθούν σε εταιρείες που έχουν να κάνουν με ανανεώσιμες πηγές ενέργειας, υποδομές και τεχνολογία.

Παραδοχές του θετικού σεναρίου για το Χ.Α. το 2021

- Διατήρηση των διεθνών επιτοκίων σε χαμηλά επίπεδα

- Πολιτική στήριξης της αμερικανικής οικονομίας από τον νέο πρόεδρο

- Ανάταξη της οικονομίας από το δεύτερο ή το τρίτο φετινό τρίμηνο (υγειονομικό μέτωπο)

- Αρχή εισροής κονδυλίων του Ταμείου Ανάκαμψης μέσα στο 2021

- Διεύρυνση της πιστωτικής επέκτασης προς τις επιχειρήσεις

- Επιτάχυνση των κινήσεων για χειρισμό των κόκκινων δανείων στις τράπεζες

- Συνέχιση των πολιτικών για προσέλκυση επενδύσεων και αποκρατικοποιήσεις

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία