Με την τάση στην αγορά των μετοχών ξεκάθαρα ανοδική και τους βασικούς της δείκτες να κινούνται σε νεότερα υψηλά, το στοιχείο πέραν της κίνησης των τιμών είναι η αυξημένη ρευστότητα που έχει ξεκινήσει να εισέρχεται στην αγορά. Oι επενδυτές και τα funds φαίνεται να προεξοφλούν σημαντικές θετικές αλλαγές στους δείκτες MSCI, με αύξηση του ποσοστού συμμετοχής των ελληνικών μετοχών στους δείκτες των αναδυόμενων αγορών.

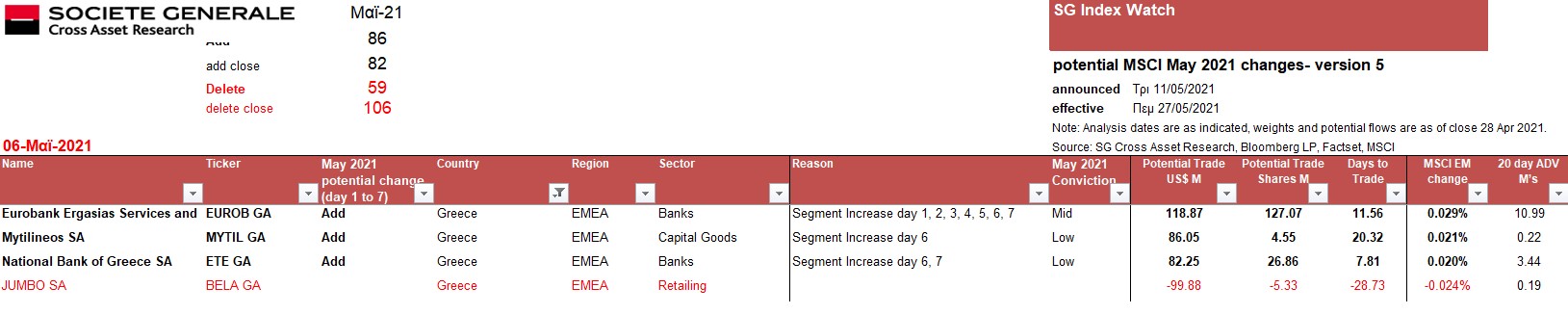

Πιο συγκεκριμένα, η Société Générale, η οποία παρακολουθεί συστηματικά τις πιθανές αλλαγές, εκτιμά ότι η στάθμιση της χώρας μας στις αναδυόμενες αγορές θα αυξηθεί κατά 0,07% στον δείκτη MSCI Emerging Markets, αν γίνουν οι προσθήκες των τίτλων της Eurobank, της Εθνικής Τράπεζας και της Μυτιληναίος στον δείκτη, ενώ αν αφαιρεθεί ο τίτλος της Jumbo, τότε το συνολικό θετικό πρόσημο θα περιοριστεί στο 0,05%. Οι συνολικές εισροές εκτιμώνται σε 287 εκατ. δολάρια ενώ οι εκροές για τη μετοχή της Jumbo, αν αφαιρεθεί ο τίτλος και με τις πιθανότητες εξαιρετικά χαμηλές, θα είναι 187 εκατ. δολάρια.

H προσθήκη της Εθνικής Τράπεζας και της Μυτιληναίος είναι με χαμηλή πιθανότητα (low conviction), ωστόσο η εγχώρια αγορά δίνει πολύ περισσότερες πιθανότητες για το θετικό σενάριο. Αντίθετα, η προσθήκη των μετοχών της Eurobank είναι η πολύ πιο πιθανή (mid conviction).

Ακόμα πιο σημαντική όμως θα είναι η αύξηση στον δείκτη MSCI EMEA κατά 0,20% στη στάθμιση της χώρας μας. Συνολικά, η Société Générale εκτιμά ότι οι εισροές θα είναι σημαντικές, έχουν ξεκινήσει ήδη και θα ανέλθουν στα 119 εκατ. δολάρια για τον τίτλο της Eurobank, που είναι και η πιο πιθανή μεταβολή, στα 86 εκατ. δολάρια για τη Μυτιληναίος, στα 82,25 εκατ. δολάρια για την Εθνική Τράπεζα και οι εκροές μπορεί να φτάσουν τα 100 εκατ. δολάρια για την Jumbo (εξαιρετικά απίθανο σενάριο).

Η MSCI θα ανακοινώσει το αποτέλεσμα των εξαμηνιαίων αναθεωρήσεών της για τον Μάιο του 2021 αργά το βράδυ και οι αλλαγές θα ισχύσουν την Πέμπτη 27 Μαΐου 2021, καθώς η 31η Μαΐου είναι αργία στις αγορές των ΗΠΑ. Η MSCI θα χρησιμοποιήσει ως ημερομηνία κατάταξης μία από τις τελευταίες 10 εργάσιμες ημέρες του Απριλίου (δηλαδή 19 έως 30 Απριλίου). Το ζητούμενο είναι το πώς θα κινηθεί η αγορά μόλις ολοκληρωθούν οι αναδιαρθρώσεις των χαρτοφυλακίων των αναδυόμενων διαχειριστών κεφαλαίων.

Σε αυτό το rebalancing πλέον, η αγορά προεξοφλεί εκ νέου την προσθήκη της Μυτιληναίος, άνοδος 10% τον μήνα και 28% το τρίμηνο, όπως είχε συμβεί στο προηγούμενο rebalancing του Νοεμβρίου 2020. Για τη Eurobank, η οποία αποτελεί την πιο πιθανή προσθήκη, η άνοδος μηνός είναι 6% αλλά +50% στο τρίμηνο. Για την Εθνική Τράπεζα, η άνοδος μηνός είναι 11% αλλά +37% στο τρίμηνο.

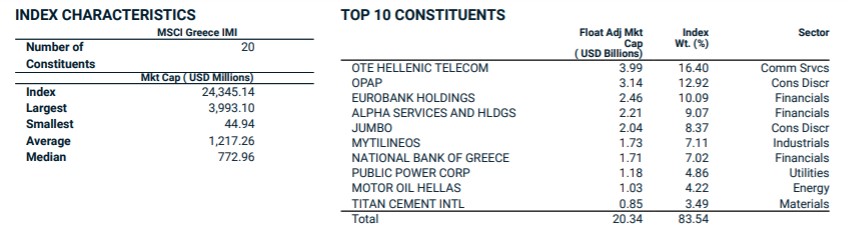

Για την Jumbo, η μεταβολή μηνός είναι -1% αλλά +22% στο τρίμηνο. Βάσει των πρόσφατων στοιχείων, στον δείκτη MSCI Greece IMI, o οποίος περιλαμβάνει το σύνολο των είκοσι ελληνικών μετοχών που αποτελούν το εγχώριο universe για την MSCI Inc., ο ΟΤΕ έχει βαρύτητα 16,91%, ο ΟΠΑΠ 12,42%, η Eurobank Holdings 9,90%, η Jumbo 8,95%, η Εθνική Τράπεζα 7,16%, η Μυτιληναίος 6,86%, η Alpha Bank 6,70%, η ΔΕΗ 5%, η Motor Oil 4,71% και η Titan International με 3,47%.

Το στοιχείο με μεγάλη σημασία για την πορεία μετά το rebalancing, από τα στοιχεία της EPFR Global και της Factset, είναι ότι οι διαχειριστές κεφαλαίων για τις αναδυόμενες αγορές (Global Emerging Markets Funds - GEM Funds) είναι ήδη περισσότερο «εκτεθειμένοι» στις εγχώριες μετοχές και την αγορά, όπως αυτό εξάγεται από τα ποσοστά τους και τις τοποθετήσεις τους. Η Ελλάδα έχει ποσοστό συμμετοχής στον δείκτη MSCI Emerging Markets (MSCI EM) 0,13% και το τρέχον ποσοστό συμμετοχής των GEM Funds, βάσει της EPFR, είναι ήδη στο 0,16%, αυξημένο σε σχέση με τον προηγούμενο μήνα και πολύ υψηλότερα από το μέσο τα τελευταία έτη.

_3.jpg)

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία