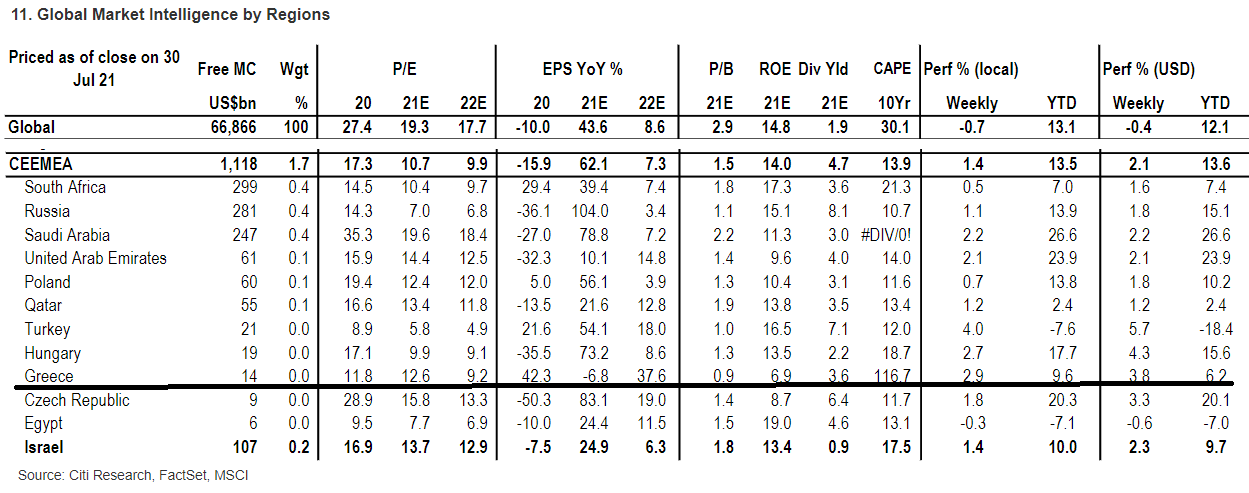

Οι δείκτες αποτίμησης των ελληνικών μετοχών σε όρους κερδοφορίας είναι σε παρόμοια επίπεδα με τις αναδυόμενες αγορές της Νοτιοανατολικής Ευρώπης, εκτιμά η αμερικανική Citigroup.

Σύμφωνα με τους υπολογισμούς της Citi, ο δείκτης τιμής προς κέρδη (P/Ε) για φέτος εκτιμάτε σε 12,6 φορές έναντι 10,7 φορές για τις αναδυόμενες αγορές της περιοχής μας και το επόμενο έτος θα διαμορφωθεί χαμηλότερα στις 9,2 φορές έναντι 9,9 φορές για το peer group.

H Ελλάδα είναι ωστόσο φθηνή σε σχέση με τις αγορές μετοχών των ΗΠΑ, της Ευρώπης και του κόσμου αφού ο δείκτης P/E στην αγορά των ΗΠΑ κινείται στις 23,1 φορές φέτος και 21, φορές το επόμενος έτος ενώ για την Ευρώπη ο δείκτης τοποθετείται στις 16,5 φορές και τις 15,3 φορές το 2022.

Αναφορικά με τις εκτιμήσεις της Citi για τα κέρδη ανά μετοχή, βρίσκονται εκτός consensus για φέτος και σε επίπεδο που προκαλεί ερωτηματικά για τις ελληνικές μετοχές καθώς οι αναλυτές της Citi αναμένουν πτώση σε σχέση με το 2020 στα EPS των ελληνικών μετοχών κατά 6,8% (!) για να κινηθούν περίπου 40% υψηλότερα το 2022, επίπεδα που δεν συνάδουν με τις εκτιμήσεις της τράπεζας για την πορεία της εγχώριας οικονομίας.

Αξίζει να επισημανθεί ότι αν το 2022 οι προβλέψεις της τράπεζας επαληθευτούν, η εγχώρια αγορά θα είναι δευτεραθλήτρια κόσμου στην αύξηση στα κέρδη ανά μετοχή μετά την αγορά της Αργεντινής.

Πιο προβληματική είναι η σύγκριση της εγχώριας αγοράς με την αγορά στην Ευρώπη όπου τα κέρδη ανά μετοχή θα κινηθούν με άνοδο 49,1% φέτος και 8% του 2022 όπως και στις ΗΠΑ η αύξηση στα κέρδη ανά μετοχή θα είναι της τάξεως του 40% φέτος και το 2022 η αύξηση εκτιμάτε σε 8,8%.

Ταυτόχρονα, η μερισματική απόδοση των ελληνικών μετοχών διαμορφώνεται υψηλότερα από τις αγορές της «γειτονιάς» μας αλλά και τις αγορές σε Ευρώπη και ΗΠΑ με επίδοση στο 3,6% ενώ ο δείκτης τιμής προς λογιστική αξία (P/BV ) διαμορφώνεται σε 0,9 φορές, αρκετά χαμηλά σε σχέση με τις διεθνείς αγορές μετοχών.

Τέλος ο δείκτης CAPE, ο οποίος είναι ο κυκλικά αναπροσαρμοσμένος πολλαπλασιαστής κερδών (Cyclically Adjusted Price Earnings), κοινώς γνωστός ως δείκτης Shiller P/E και αποτελεί ένα μέτρο αποτίμησης προσαρμοσμένο για τον πληθωρισμό είναι ο υψηλότερος κόσμο για την εγχώρια αγορά μετοχών στις 116 φορές, γεγονός που οφείλεται ωστόσο και στο ιδιαίτερα χαμηλό επίπεδο πληθωρισμού της οικονομίας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία