Η γαλλική BNP Paribas ξεκινά με συστάσεις αγοράς για την έκδοση της Eurobank Senior Preferred και της Τράπεζας Πειραιώς Tier 2 αφού βρίσκει ότι οι προοπτικές των ομολόγων των εγχώριων τραπεζών μετά τον «Ηρακλή» έχουν βελτιωθεί σημαντικά.

Η BNP Paribas εξηγεί ότι η Eurobank είναι η πρώτη τράπεζα που επιτυγχάνει μονοψήφιο δείκτη μη εξυπηρετούμενων ανοιγμάτων, ενώ θα ακολουθήσει από κοντά η Εθνική Τράπεζα.

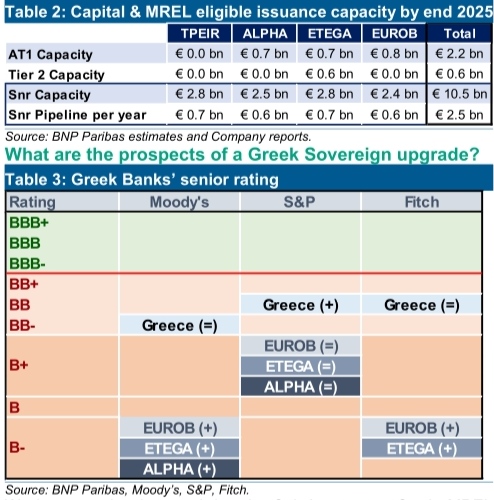

Αναφορικά με τα senior notes, «κλειδί» θα ήταν η αναβάθμιση του ελληνικού δημοσίου σε investment grade, κάτι που η τράπεζα το θεωρεί απίθανο στους επόμενους 24 μήνες.

Η επιτυχία του προγράμματος «Ηρακλής»

Η ποιότητα των στοιχείων ενεργητικού ενισχύθηκε από το πρόγραμμα «Ηρακλής» με λήξη τον Οκτώβριο του 2022. Βασίστηκε στο ιταλικό μοντέλο GACS, αλλά σε αντίθεση με το εν λόγω πρόγραμμα, το senior tranche της τιτλοποίησης θα πρέπει να είναι σε θέση να επιτύχει αξιολόγηση ΒΒ για να είναι επιλέξιμο για το πρόγραμμα «Ηρακλής», αντί για αξιολόγηση ΒΒΒ στην Ιταλία. Το σύστημα αυτό έχει αποδειχθεί εξαιρετικά χρήσιμο, όπως και το ιταλικό πρόγραμμα GACS και αποτελεί το κύριο εργαλείο της τρέχουσας απομείωσης του κινδύνου των NPE στην Ελλάδα.

Οι εξελίξεις στα NPEs

H Eurobank, με την ολοκλήρωση της συναλλαγής Mexico, γίνεται η πρώτο τράπεζα με μονοψήφιο δείκτη μη εξυπηρετούμενων ανοιγμάτων. Η Εθνική Τράπεζα με τη Frontier θα είναι η επόμενη.

Η Alpha και η Πειραιώς θα ακολουθήσουν με ελαφρώς πιο αργό χρονοδιάγραμμα. Η προοπτική μιας αναβάθμισης σε επενδυτική βαθμίδα είναι ακόμη μακριά και, ως εκ τούτου, αποτελεί μόνο έναν πολύ μακροπρόθεσμο δυνητικό θετικό καταλύτη για τα ομόλογα υψηλής εξασφάλισης των ελληνικών τραπεζών.

Παρ' όλα αυτά, η προοπτική επίτευξης μιας αξιολόγησης ΒΒ είναι κάτι παραπάνω από πιθανή σε πιο σύντομο χρονικό διάστημα. Η Eurobank και η Eθνική Τράπεζα είναι οι πιο πιθανοί υποψήφιοι να επιτύχουν πρώτα την αξιολόγηση ΒΒ.

Η Eurobank, κορυφαία επιλογή της BNP

Από θεμελιώδη άποψη, η κορυφαία επιλογή στην Ελλάδα παραμένει η Eurobank για την BNP. Δεδομένου ότι το ζήτημα των NPEs έχει πλέον σχεδόν αντιμετωπιστεί, έχοντας φθάσει σε μονοψήφιο δείκτη NPEs, η Eurobank θα είναι σε θέση να επικεντρωθεί στην ομαλοποίηση της λειτουργίας της. Υπάρχει μια σαφής πορεία προς την κερδοφορία για την τράπεζα, η οποία θα οδηγήσει σε οργανική δημιουργία κεφαλαίων και στη συνέχεια θα πρέπει να ανοίξει τον δρόμο για τη διανομή μερίσματος (που προβλέπεται για μετά το 2022 στο επιχειρηματικό μοντέλο της τράπεζας).

Η πρόσφατη δραστηριότητα συγχωνεύσεων και εξαγορών της τράπεζας αναδεικνύει έναν ορισμένο βαθμό άνεσης από τις ρυθμιστικές αρχές. Η Eurobank ανακοίνωσε τον Ιούλιο την εξαγορά ποσοστού 12,6% της Ελληνικής Τράπεζας στην Κύπρο και τη συγχώνευση της θυγατρικής της στη Σερβία. Η τράπεζα έχει επίσης ένα ανεξόφλητο Tier 2 που κατέχει επί του παρόντος το ΤΧΣ και δεν θα αποτελούσε έκπληξη εάν επιχειρούσε να το αναχρηματοδοτήσει πριν από την πρώτη ημερομηνία ανάκλησης (τον Ιαν. '23) και να το αντικαταστήσει με ένα AT1. Θα μπορούσε επίσης να αποφασίσει να μην αναχρηματοδοτήσει πρόωρα το Tier 2 και απλά να εκδώσει ένα νέο AT1, το οποίο στην πραγματικότητα θα ήταν ακόμη καλύτερο για την πίστωση και ειδικότερα για τα senior bonds.

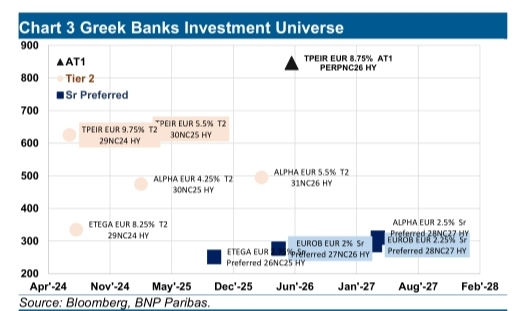

Η κεφαλαιακή διάρθρωση της Πειραιώς

Η Πειραιώς είναι η πρώτη τράπεζα που έχει εξαντλήσει τη δυνατότητα έκδοσής του τόσο σε επίπεδο AT1 όσο και σε επίπεδο Tier 2. Δεδομένου του επιπέδου κερδοφορίας της, η BNP εκτιμά ότι μεσοπρόθεσμα η τράπεζα θα είναι σε θέση να φτάσει τις καλύτερες τράπεζες και αυτό θα πρέπει να προκαλέσει συμπίεση της κεφαλαιακής της διάρθρωσης προς τις ομότιμες τράπεζες.

Ωστόσο, η κεφαλαιακή της θέση είναι πιθανό να βρίσκεται σε απόσταση αναπνοής από την ελάχιστη κεφαλαιακή της απαίτηση. Αυτό θα ισχύει ιδιαίτερα σε fully loaded βάση, η οποία θα μπορούσε να ασκήσει κάποια πίεση στα AT1, καθώς η αγορά θα μπορούσε να φοβηθεί μια παράκαμψη του κουπονιού για την τράπεζα.

Σε αυτό το πλαίσιο, η BNP προτιμά την έκδοση TPEIR T2 λόγω των ελκυστικών αποτιμήσεων και του μη κινδύνου παράλειψης κουπονιού σε σχέση με το ανεξόφλητο AT1. Το Tier 2 της Πειραιώς έχει πρόσφατα υποαποδώσει σε σχέση με άλλους τίτλους των ελληνικών τραπεζών, χωρίς πραγματική θεμελιώδη αιτιολόγηση.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς