Τις εκτιμήσεις της για τις πιο «ελκυστικές» μετοχές στην ελληνική κεφαλαιαγορά τη φετινή χρονιά καταθέτει η Alpha Finance στην έκθεσή της για τη στρατηγική μετοχών.

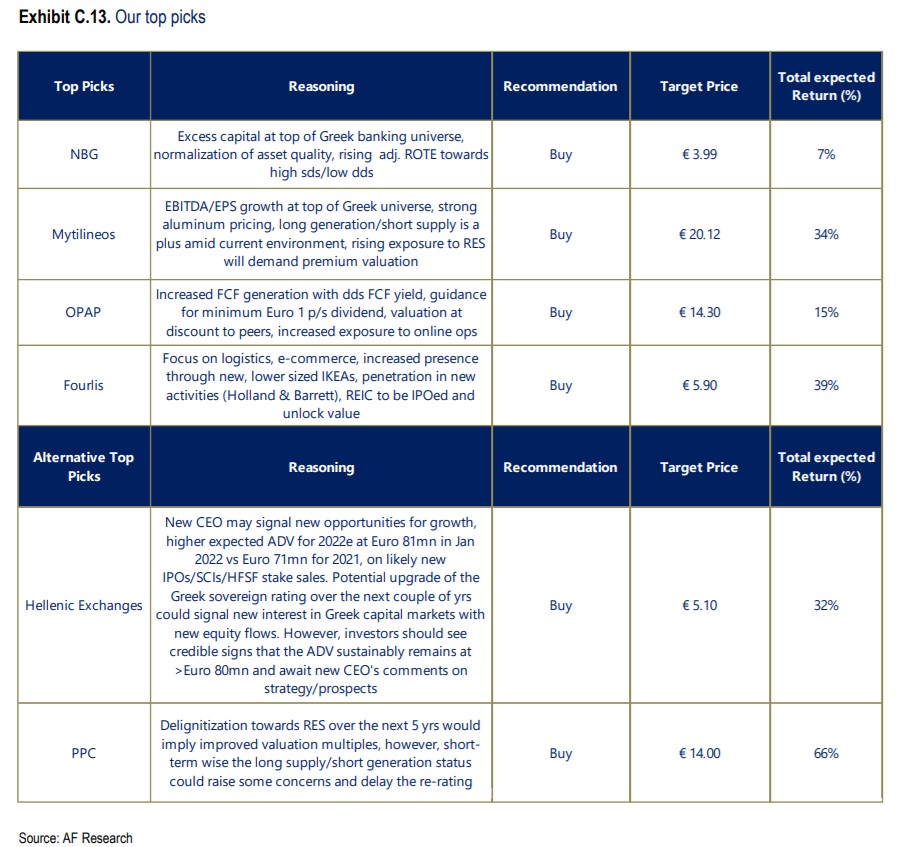

Στην ετήσια στρατηγική της προτείνει ως top picks επιλογές για το 2022:

- Τη μετοχή της ΕΤΕ, διότι διαθέτει ισχυρά κεφάλαια, προχωρά τη μείωση στον δείκτη NPE και συστήνει τιμή-στόχο τα 3,99 ευρώ.

- Τη μετοχή της Μυτιληναίος, καθώς εκτιμά ότι έχει ισχυρό προφίλ αύξησης κερδοφορίας, θετικό προφίλ τιμολόγησης αλουμινίου και συστήνει τιμή-στόχο τα 20,12 ευρώ.

- Τη μετοχή του ΟΠΑΠ, διότι διαθέτει ισχυρό προφίλ δημιουργίας ελεύθερων ταμειακών ροών, με τιμή-στόχο τα 14,30 ευρώ.

- Τον τίτλο της Fourlis, για τις επενδύσεις σε logistics, το ηλεκτρονικό εμπόριο και τις νέες δραστηριότητες, με τιμή-στόχο τα 5,90 ευρώ.

- Τη μετοχή της ΔΕΗ, για τη στροφή στις ΑΠΕ, ενώ η αποτίμησή της έχει γίνει πιο ελκυστική μετά την πρόσφατη υποχώρηση, με τιμή-στόχο τα 14 ευρώ.

- Τα Ελληνικά Χρηματιστήρια, καθώς εκτιμά ότι η νέα διοίκηση και οι υψηλότερες προσδοκίες συναλλακτικής δραστηριότητας δίνουν τιμή-στόχο 5,10 ευρώ και τις θεωρεί ως εναλλακτικές επιλογές.

Πτωτικοί κίνδυνοι

Οι καθοδικοί κίνδυνοι θα μπορούσαν να προκύψουν από:

- Την πιο αργή επαναλειτουργία της οικονομίας/την πιο αργή εξάπλωση του εμβολιασμού και τα χαμηλότερα από τα αρχικά αναμενόμενα έσοδα από τον τουρισμό.

- Τη συνέχιση της ενεργειακής/ηλεκτρικής κρίσης.

- Τυχόν καθυστερήσεις όσον αφορά τις επενδύσεις που χρηματοδοτούνται από την ΕΕ, οι οποίες θα μπορούσαν επίσης να αποτελέσουν τροχοπέδη στην οικονομική ανάπτυξη.

- Τον υψηλότερο πληθωρισμό.

«Ο υψηλότερος πληθωρισμός, ο οποίος είχε ήδη επισημανθεί ως ο σημαντικότερος κίνδυνος πριν από περίπου ένα χρόνο στην έκθεσή μας για τη Στρατηγική Μετοχών 2021, το αυξημένο ενεργειακό κόστος (φυσικό αέριο και τιμές ηλεκτρικής ενέργειας), η πολιτική/γεωπολιτική, η κλιματική αλλαγή, η σταδιακή απόσυρση των μέτρων νομισματικής πολιτικής, θα μπορούσαν να αποτελέσουν καθοδικούς κινδύνους για την αγορά μετοχών», συμπεραίνει η AF.

Αποτιμήσεις

Οι ελληνικές μετοχές προσφέρουν σταθμισμένη αύξηση κερδών ανά μετοχή (ΕPS 2022) της τάξεως του 20% και διαπραγματεύονται με περίπου 7 φορές τα λειτουργικά τους κέρδη (EBITDA), έκπτωση (discount) σε σχέση με τις αντίστοιχες εταιρείες 24% και 20% έναντι του δείκτη Eurostoxx/MSCI Emerging Markets. Ταυτόχρονα, προσφέρουν μερισματική απόδοση 3,1% (4,0% εκτός τραπεζών), εκτιμά η χρηματιστηριακή.

Η Alpha Finance αναμένει αύξηση στα σταθμισμένα EBITDA και EPS κατά 10% και 20% αντίστοιχα το 2022 για τις εταιρείες που καλύπτει, το οποίο θα φέρει τις ελληνικές μετοχές να διαπραγματεύονται με 14,3 φορές σε όρους πολλαπλασιαστή κερδών το 2022 και 15,7 φορές αν δεν ληφθούν υπόψη οι δείκτες αποτίμησης των τραπεζών.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία