H πολεμική σύγκρουση στην Ουκρανία έχει αλλάξει το σκηνικό στις ελληνικές μετοχές καθώς αύξησε το ασφάλιστρο κινδύνου των μετοχών, επιδείνωσε τις πληθωριστικές δυνάμεις, δημιούργησε αμφιβολίες για τη μακροοικονομική ανάκαμψη και μετατόπισε το αφήγημα από την ανάκαμψη προς τον στασιμοπληθωρισμό, εξηγεί η Eurobank Equities.

«Σε αυτή τη βάση, από μια προοπτική τακτικής θα βλέπαμε πιθανά ράλι ως ευκαιρία για ανάληψη κερδών, περιμένοντας να καταλαγιάσει η σκόνη στο γεωπολιτικό μέτωπο», εκτιμά η Eurobank Equities.

Δεδομένου του βασικού τους σεναρίου (μέτρια ανάπτυξη, γεωπολιτικοί κίνδυνοι που απαιτούν κάποιο χρόνο για να μειωθούν), μετριάζουν περαιτέρω την έκθεση στον κίνδυνο, τοποθετώντας το χαρτοφυλάκιο μακριά από την έκθεση σε εμπορεύματα, αφαιρώντας τη ΔΕΗ, δεδομένου του κινδύνου από έναν πιθανό έκτακτο φόρο στην παραγωγή ηλεκτρικής ενέργειας (αν και διατηρεί την αξιολόγηση αγορά -Buy-, δεδομένης της φθηνής αποτίμησης).

Διατηρεί τη Μυτιληναίος (τιμή-στόχος €22) καθώς ο έκτακτος κίνδυνος αντισταθμίζεται από την κερδοφορία του αλουμινίου ("spot" EBITDA του ομίλου πάνω από 700 εκατ. ευρώ το 2023, βάσει τιμής $3.400 στο LME, 20% υψηλότερη από την τρέχουσα πρόβλεψή της).

Βλέπει αξία σε μετοχές με περιορισμένο αντίκτυπο από τις πληθωριστικές πιέσεις και στήριξη από τις αποδόσεις μετρητών. Σε αυτή τη βάση, οι κορυφαίες επιλογές είναι ο ΟΠΑΠ (τιμή-στόχος €14,7) και η ΕΧΑΕ (τιμή-στόχος €5,2), ενώ διατηρούν την κυκλική έκθεση μέσω της ΕΤΕ (τιμή-στόχος €4,2) και της Fourlis (τιμή-στόχος €6,2 ).

«Πουλήστε τα ράλι»

Η άποψη των αναλυτών της Eurobank Equities από πλευράς τακτικής είναι ξεκάθαρη. Προτείνουν: «Πουλήστε τα ράλι».

Εκτός από γεγονός που προκαλεί μεταβλητότητα, ο πόλεμος στην Ουκρανία έχει καταλύσει ένα καθεστώς αλλαγής, δεδομένης της δευτερογενούς επίδρασης στις τιμές των πρώτων υλών και στις αλυσίδες εφοδιασμού. Η αγορά θα συνεχίσει έτσι να παλεύει με τις ανησυχίες σχετικά με τον αντίκτυπο των πληθωριστικών πιέσεων στην ανάπτυξη και τις ανησυχίες για τους κινδύνους από μια πιθανή κλιμάκωση της σύγκρουσης (π.χ. διαταραχή στις ροές φυσικού αερίου προς την Ευρώπη), και ως εκ τούτου δεν πιστεύει ότι οποιαδήποτε ανάκαμψη στη διάθεση για ανάληψη κινδύνου μπορεί να διατηρηθεί, εκτός αν υπάρξει μια σημαντική τομή στις διαπραγματεύσεις.

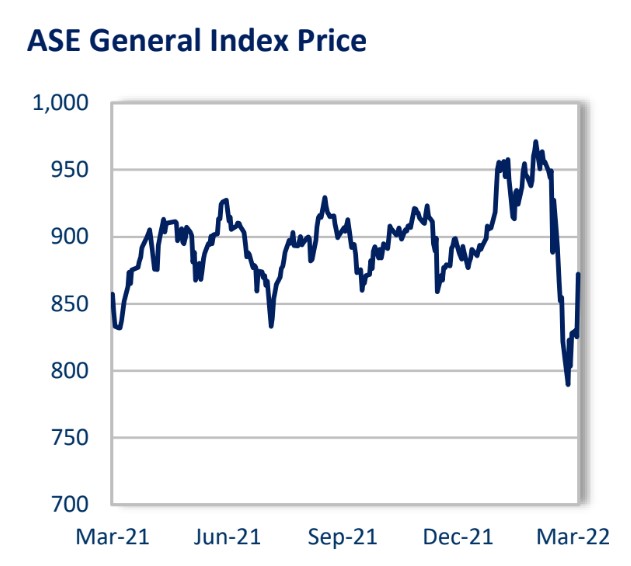

Η ελληνική αγορά ενσωμάτωσε γρήγορα την εκτίναξη των ασφαλίστρων κινδύνου (ERP +140 μ.β. μετά την εισβολή της Ρωσίας), έχοντας χάσει περίπου 17% στις δύο εβδομάδες μετά την έναρξη του πολέμου. Από το πρόσφατο χαμηλό στις 8 Μαρτίου, οι ελληνικές μετοχές έχουν ανακάμψει κατά 9%, καθώς οι επενδυτές συνεχίζουν να αξιολογούν τη διάχυση των εντάσεων και επαναπροσδιορίζουν τα χαρτοφυλάκιά τους, εκτιμά η χρηματιστηριακή.

Το ΧΑΑ έχει υποαποδώσει έναντι του Stoxx 600 κατά σχεδόν 8% από την έναρξη της κρίσης, χάνοντας περίπου 9% και σε ετήσια βάση παραμένει σε υπεραπόδοση (κατά περίπου 4% έναντι του Stoxx 600). Οι ελληνικές τράπεζες έχουν επίσης υποαποδώσει έναντι των τραπεζών της περιφέρειας κατά 8% περίπου από την έναρξη της σύγκρουσης αλλά σε ετήσια βάση έχουν αυξηθεί κατά 5%, έχοντας υπεραποδώσει έναντι των τραπεζών της ΕΕ κατά περίπου 10%.

Τα τρία σενάρια

H χρηματιστηριακή βλέπει τρία σενάρια:

- Βασικό σενάριο: επιδείνωση του μείγματος ανάπτυξης/πληθωρισμού, αλλά εξακολουθεί να υπάρχει υγιής ανάπτυξη

Το μείγμα ανάπτυξης/πληθωρισμού επιδεινώνεται, αλλά ο αντίκτυπος περιορίζεται σε 1-1,5% του ΑΕΠ (Τράπεζα της Ελλάδος υποδεικνύει 1%), καθώς οι πληθωριστικές πιέσεις αντισταθμίζονται εν μέρει από τη δημοσιονομική στήριξη και την ώθηση της επαναλειτουργίας. Με την ελληνική οικονομία να αναπτύσσεται με υγιή πραγματικό ρυθμό περίπου 3% σε ετήσια βάση, τα εταιρικά κέρδη θα αυξηθούν επίσης, αν και λιγότερο από τη διψήφια αύξηση που ενσωματώθηκε στις τρέχουσες εκτιμήσεις.

Αυτό αναμένεται να στηρίξει θετικές αποδόσεις των μετοχών για το έτος, αν και με στροφή προς το δεύτερο εξάμηνο, όταν θα υπάρξουν πιο συγκεκριμένες ενδείξεις για την αποκλιμάκωση του πληθωρισμού. Σε αυτό το περιβάλλον, θα υπεραποδώσουν οι μετοχές με μερισματική στήριξη (ΟΠΑΠ) και περιορισμένο κίνδυνο από τον πληθωρισμό στο κόστος (ΟΠΑΠ, ΕΧΑΕ). Οι αμυντικές μετοχές (Τέρνα Ενεργειακή, ΟΤΕ) είναι πιθανό να υπεραποδώσουν στο πρώτο εξάμηνο, ενώ οι διαταραχές είναι πιθανό να δημιουργήσουν ευκαιρίες στο δεύτερο εξάμηνο σε μετοχές που επηρεάζονται από τη σύγκρουση (π.χ. Coca-Cola HBC). Οι τράπεζες αναμένεται να απολαύσουν επίσης καλές αποδόσεις (με στροφή και στο δεύτερο εξάμηνο), με σχεδόν 40% περιθώριο ανόδου έναντι των σημερινών επιπέδων.

- Πτωτικό σενάριο της αρκούδας: κλιμάκωση των συγκρούσεων, ύφεση

Μια ενδεχόμενη επιδείνωση της γεωπολιτικής κατάστασης θα εντείνει τους φόβους για ύφεση, την εταιρική κερδοφορία και θα προκαλέσει την υποβάθμιση των μετοχών, λόγω της εκτίναξης των ασφαλίστρων κινδύνου. Σε αυτό το σενάριο, οι μετοχές που θα υπεραπέδιδαν, θα περιλάμβαναν τυπικές αμυντικές εταιρείες όπως ο ΟΤΕ, η Τέρνα Ενεργειακή και μικρές κεφαλαιοποιήσεις με ισχυρό κύριο μέτοχο (π.χ. Quest). Υψηλής μερισματικής απόδοσης ονόματα όπως ο ΟΠΑΠ θα έπρεπε επίσης να βρουν στήριξη σε ελαφρώς χαμηλότερα επίπεδα. Ομοίως, μια αναθεώρηση των λειτουργικών κερδών κατά 15% προς τα κάτω, σε ένα σενάριο ύφεσης.

- Ανοδικό σενάριο: αποκλιμάκωση της σύγκρουσης, επίτευγμα στις διαπραγματεύσεις

Σε περίπτωση που σημειωθεί διάσπαση στις διαπραγματεύσεις τις επόμενες ημέρες/εβδομάδες, η εξασθένιση των κινδύνων θα οδηγούσε σε αποκλιμάκωση της πρόσφατης αύξησης των ασφαλίστρων κινδύνου των μετοχών, ενώ θα ανακούφιζε τους φόβους για μια επερχόμενη ύφεση. Οι επενδυτές θα έμεναν έτσι με τις ανησυχίες για την άνοδο των επιτοκίων κάπως αυξημένες -αν και μετριοπαθείς-, πληθωριστικές πιέσεις και τη σύσφιξη της νομισματικής πολιτικής διεθνώς.

Σε αυτό το σενάριο, τα παιχνίδια υψηλού beta, όπως οι τράπεζες (η Εθνική Τράπεζα, η Πειραιώς είναι οι κορυφαίες επιλογές), θα απολάμβαναν ένα ράλι ανακούφισης, όπως θα συνέβαινε και με τις μετοχές που είναι άμεσα εκτεθειμένες στις ρωσικές επιχειρήσεις (CCH) και τα ονόματα που επιβαρύνονται από ανησυχίες για το κόστος (Μυτιληναίος, ΔΕΗ).

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία