Η γερμανική τράπεζα διατηρεί τη σύσταση «αγορά» για την Εθνική Τράπεζα, μετά και τα αποτελέσματα του πρώτου τριμήνου, με τιμή-στόχο τα 4,50 ευρώ ανά μετοχή και 29% ανοδικό περιθώριο από τα τρέχοντα επίπεδα των 3,49 ευρώ.

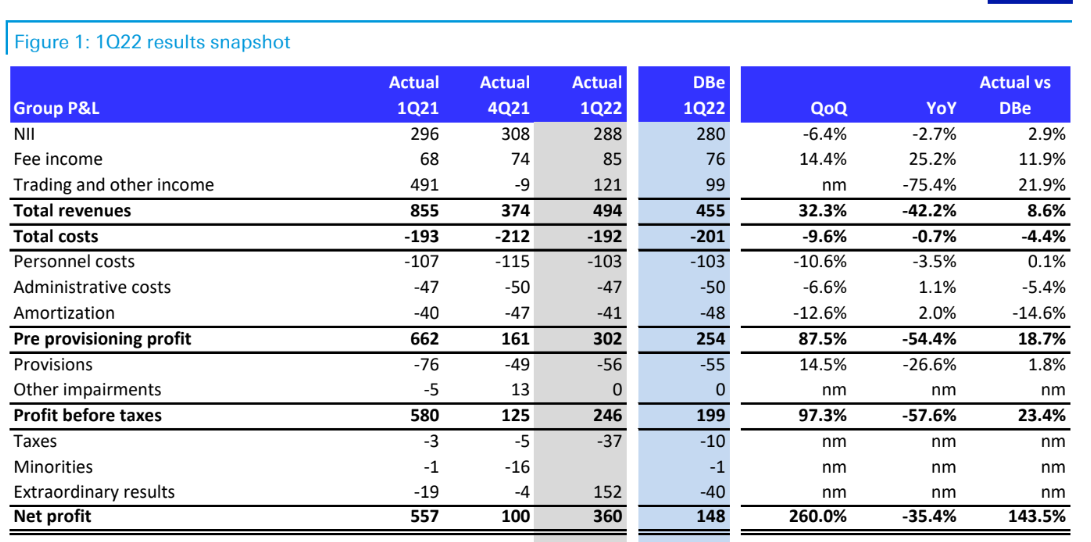

«Η Eθνική Τράπεζα σημείωσε ισχυρή υπέρβαση των καθαρών κερδών το πρώτο τρίμηνο, με +144% πάνω από τις εκτιμήσεις μας, κυρίως λόγω της καταχώρησης του έκτακτου ποσού από πώληση στο τρίμηνο. Ωστόσο, τα κέρδη προ φόρων ήταν επίσης ισχυρά, +23%, λόγω της καλύτερης από την αναμενόμενη επίδοσης σε όλες τις γραμμές, εκτός από τις προβλέψεις (εντός γραμμής), εξηγεί ο Alfredo Alonso.

Τα βασικά έσοδα ήταν ελάχιστα καλύτερα και οι εμπορικές συναλλαγές ήταν επίσης υψηλότερες των προσδοκιών, ενώ το κόστος αντανακλούσε μεγαλύτερη από την αναμενόμενη επίπτωση από τα μέτρα εξορθολογισμού. Ο δείκτης CET-1 FL διαμορφώθηκε σε 15,1% (αλλά 15,7% pro-forma για τη συμφωνία που αφορά τον κλάδο πιστωτικών καρτών) και είναι το κύριο σημείο αναφοράς για την ΕΤΕ, κατά την άποψη του οίκου, καθώς αυτή η υπέρβαση θα μπορούσε να επιτρέψει κάποιες σημαντικές αποδόσεις για τους μετόχους μεσοπρόθεσμα.

Συνολικά, πιστεύει ότι αυτό το πακέτο αποτελεσμάτων δείχνει καλές τάσεις (όπως παρατηρήθηκε σε όλες τις ελληνικές τράπεζες στο τρίμηνο), θέτοντας την Εθνική Tράπεζα σε καλό δρόμο για μια σημαντική ανάκαμψη της κερδοφορίας το 2022 και καλές προοπτικές για το 2023-2024.

Μελλοντικά, η διοίκηση αναμένει κάποια άνοδο των επιτοκίων και την περαιτέρω βελτίωση των εξυπηρετούμενων ανοιγμάτων το 2022, υπεραντισταθμίζοντας τους αντίθετους ανέμους από την αφαίρεση του πρόσθετου επιτοκιακού οφέλους των μέτρων TLTRO της ΕΚΤ στο δεύτερο εξάμηνο και τη φθορά των καθαρών εσόδων από τόκους (ΝΙΙ) από τα NPEs.

«Σημειώνουμε ότι η τάση των βασικών NII είναι αρκετά παρόμοια με εκείνες των άλλων ελληνικών τραπεζών το πρώτο τρίμηνο και οι προοπτικές για τα NII παραμένουν θετικές. Οι καθαρές αμοιβές ανήλθαν σε 85 εκατ. ευρώ (περίπου +14% QoQ και περίπου +25 YoY), ξεπερνώντας την εκτίμηση της DB κατά περίπου +12%. Η επίδοση QoQ υποστηρίχθηκε κυρίως από τις προμήθειες καρτών, τις βελτιωμένες συναλλαγές και τις προμήθειες διαμεσολάβησης, παρά την ασθενέστερη εποχικότητα. Είναι σημαντικό ότι η διοίκηση είναι πλέον πιο αισιόδοξη για τις αμοιβές για το 2022, με αναμενόμενη αύξηση στα μέσα της δεκαετίας, ενώ δήλωσε επίσης ότι θα μπορούσε να υπάρξει κάποια άνοδος στον μακροπρόθεσμο στόχο της για ετήσια αύξηση 10%.

Τα συνολικά έσοδα διαμορφώθηκαν σε πολύ υψηλά επίπεδα, στα 494 εκατ. ευρώ, περίπου +32% QoQ, ξεπερνώντας την εκτίμηση της DB κατά περίπου +9%. Αυτό ενισχύθηκε και από τις σταθερές επιδόσεις των εσόδων από αμοιβές.

Το αναφερόμενο κόστος των 192 εκατ. ευρώ ήταν χαμηλότερο του αναμενόμενου (περίπου -4% έναντι της DBe), καθώς η τράπεζα αποκομίζει σταδιακά τα οφέλη από τις προσπάθειες αναδιάρθρωσης του προσωπικού της. Η τράπεζα πιστεύει ότι η περαιτέρω βελτιστοποίηση του κόστους μέσω του κλεισίματος υποκαταστημάτων και των ψηφιακών πρωτοβουλιών θα πρέπει να είναι σε θέση να αντισταθμίσει τους αντίθετους ανέμους του πληθωρισμού, με αποτέλεσμα χαμηλότερο κόστος. Δεδομένης της αναμενόμενης μακροοικονομικής επιδείνωσης, το CoR θα μπορούσε να υποστεί κάποια πίεση (περίπου +20 μ.β. περίπου για τα επόμενα χρόνια).

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία