Με τίτλο «Θα υπάρξουν κι άλλες υποβαθμίσεις» στην ενδιάμεση πανευρωπαϊκή στρατηγική για τις μετοχές το 2022, οι Beata Manthey, Ayush Tambi και Elise Badoy, αναλυτές της Citigroup είναι περισσότερο επιφυλακτικοί από ότι στο παρελθόν για την πορεία των ευρωπαϊκών τίτλων φέτος.

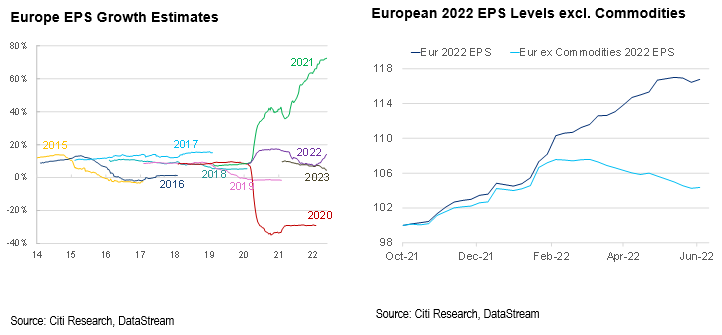

Aν και η επιβράδυνση και όχι η ύφεση είναι το moto, οι προσδοκίες για περαιτέρω υποβαθμίσεις των κερδών ανά μετοχή (EPS) διατηρούν τους επενδυτές επιφυλακτικούς. Ωστόσο, η Citi αν και αναμένει επιβράδυνση των κερδών, δεν αναμένει κατάρρευση. Ορισμένοι συμμετέχοντες στην αγορά ανησυχούν για τους κινδύνους μιας πιθανής «σκληρής προσγείωσης» και σημαντικής συρρίκνωσης των EPS.

Κατά τη διάρκεια των τελευταίων πέντε ευρωπαϊκών υφέσεων, τα EPS έχουν συρρικνώθηκαν 30% κατά μέσο όρο και η χρονική διάρκεια ήταν 20 μήνες κατά μέσο όρο. Μέχρι στιγμής, τα ημερήσια κέρδη ανά μετοχή έχουν μειωθεί μόνο κατά 1%, αφού κορυφώθηκαν το Μάρτιο.

Η ευρωπαϊκή χρηματιστηριακή αγορά έχει περισσότερες πιθανότητες να αποσυνδεθεί από την πτώση των κερδών αργότερα μέσα στο έτος, όταν ο πληθωρισμός θα κορυφωθεί και οι αποδόσεις των ομολόγων αυξηθούν, εκτιμούν οι αναλυτές.

«Προβλέπουμε αύξηση 14% του πανευρωπαϊκού δείκτη Stoxx 600 μέχρι τα μέσα του 2023 και αναμένουμε ότι τα ευρωπαϊκά κέρδη ανά μετοχή (EPS) θα αυξηθούν κατά 3% το 2022 και κατά 4% το επόμενο έτος και ανησυχούμε ότι το consensus των αναλυτών για τα κέρδη με +15% το 2022 είναι πολύ αισιόδοξο», εξηγούν στην έκθεση Pan-European Mid-Year Road Ahead 2022.

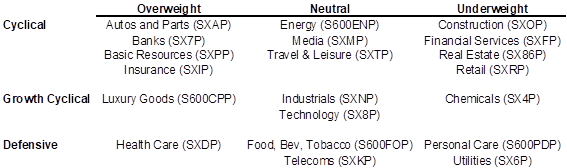

«Οι προβλέψεις μας συνεπάγονται μια ήπια ανατίμηση τους επόμενους 12 μήνες, από 12 φορές σε 13 φορές στο δείκτη Ρ/Ε 12m fwd, που εξακολουθεί να είναι κάτω από τη μακροπρόθεσμη διάμεση τιμή του στις 14 φορές. Η στρατηγική μας για τον τομέα είναι προσανατολισμένη προς τη συνέχιση του στασιμοπληθωρισμού», συνεχίζουν οι αναλυτές της Citi.

Αναφορικά με τα ΕPS και την αποτίμηση των μετοχών, οι αυξανόμενες αποδόσεις των ομολόγων, ο υψηλός πληθωρισμός, οι φόβοι ύφεσης και η γεωπολιτική έχουν επιβαρύνει την αγορά μετοχών. Παρ' όλα αυτά, οι bottom-up προβλέψεις κερδών για την Ευρώπη ήταν εκπληκτικά ισχυρές. Η μέση εκτίμηση των αναλυτών προβλέπει επί του παρόντος +15% στα EPS για το 2022 και εξαιρουμένων των εμπορευμάτων είναι 7%. Αυτά φαίνονται υπερβολικά αισιόδοξα κατά την άποψή της Citi. Από πάνω προς τα κάτω αναμένουμε ότι τα ευρωπαϊκά EPS θα αυξηθούν κατά 3% το 2022 και κατά 4% το επόμενο έτος.

Τιμές στόχοι για την αγορά

«Προβλέπουμε ότι ο Stoxx 600 θα διαμορφωθεί στις 500 μονάδες έως τα μέσα του 2023, 14% ανοδική πορεία κατά τους επόμενους 12 μήνες και 11% άνοδο για τον βρετανικό δείκτη FTSE 100 με στόχο τις 8.400 μονάδες. Η ευρωπαϊκή χρηματιστηριακή αγορά έχει περισσότερες πιθανότητες να αποσυνδεθεί από την πτώση στα κέρδη αργότερα φέτος, όταν ο πληθωρισμός κορυφωθεί και οι αποδόσεις των ομολόγων ανατραπούν.

Τα τρία βασικά θέματα που αναδεικνύουν οι αναλυτές της Citi είναι οι κίνδυνοι σκληρής προσγείωσης και η ανθεκτικότητα των μερισμάτων, η οικονομική επιβράδυνση και ο υψηλότερος πληθωρισμός και τέλος οι αυξήσεις των επιτοκίων που θα ασκήσουν πίεση στα ευρωπαϊκά κέρδη ανά μετοχή.

Η αυστηρότερη νομισματική πολιτική, ιδίως στις ΗΠΑ, θα μπορούσε να ωθήσει τις πραγματικές αποδόσεις των ομολόγων ακόμη υψηλότερα, απειλώντας περαιτέρω τις αποτιμήσεις των μετοχών του τομέα της ανάπτυξης. Οι παραδοσιακοί τίτλοι αξίας, όπως οι μετοχές του Ηνωμένου Βασιλείου και οι χρηματοπιστωτικοί τίτλοι, θα πρέπει να αποδειχθούν λιγότερο ευάλωτοι. Τα υψηλά επίπεδα λειτουργικών ταμειακών ροών σημαίνουν ότι τα μερίσματα θα πρέπει να είναι πιο ανθεκτικά αυτή τη φορά.

Οι συστάσεις και η κλαδική στρατηγική της τράπεζας κλίνει προς τη συνέχιση του στασιμοπληθωρισμού.

Τράπεζες και βασικοί πόροι είναι οι αγαπημένοι κυκλικοί δείκτες αξίας, ενώ η υγειονομική περίθαλψη παραμένει η προτιμώμενη αμυντική της επιλογή. Παραμένει επιφυλακτική στους πιο ακριβούς τομείς ανάπτυξης, αλλά διατηρεί κάποια έκθεση μέσω των αγαθών πολυτελείας. Εντός των χωρών, η Citi θέτει θετική σύσταση υπερεπένδυσης στη Γαλλία και το Ηνωμένο Βασίλειο.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία