Η θέση των μετρητών στα χαρτοφυλάκια των επενδυτών έπιασε ρεκόρ τις τελευταίες εβδομάδες, ξεπερνώντας το προηγούμενο ανώτατο επίπεδό τους που είχε σημειωθεί τον Μάρτιο του 2020, στην κορύφωση της πανδημίας, εξηγεί η JP Morgan.

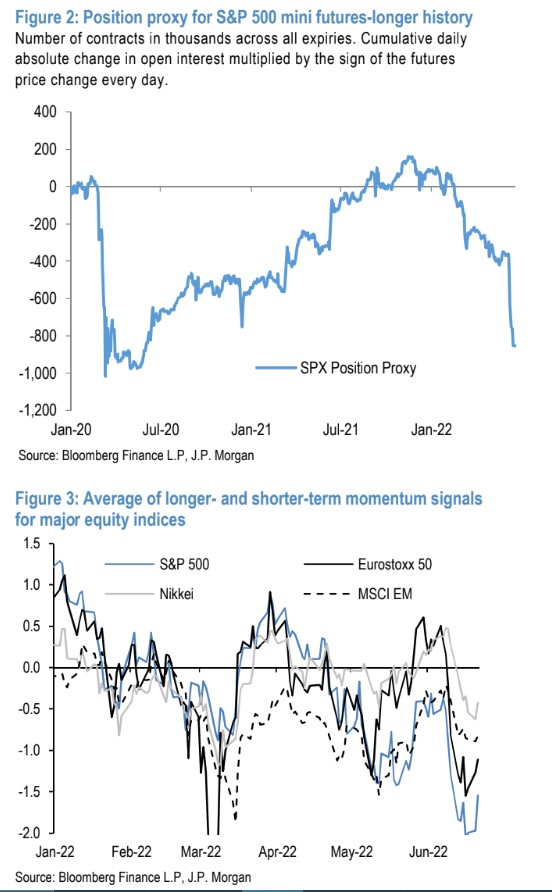

Την ίδια στιγμή, οι τοποθετήσεις των επενδυτών στα συμβόλαια μελλοντικής εκπλήρωσης (ΣΜΕ) του δείκτη S&P 500 είχαν μια ασυνήθιστα απότομη πτώση την περασμένη εβδομάδα και το επίπεδό τους πλησίασε το προηγούμενο χαμηλό που είχε παρατηρηθεί επίσης στο αποκορύφωμα της πανδημικής κρίσης τον Μάρτιο του 2020.

«Με τους επενδυτές να έχουν επί του παρόντος πολύ μεγάλη υπερεπάρκεια σε μετρητά, τόσο οι μετοχές όσο και τα ομόλογα θα πρέπει να βρουν στήριξη κατά το δεύτερο εξάμηνο του έτους», είναι το συμπέρασμα της JP Morgan, που συνεχίζει να έχει θετική ματιά για τις αγορές.

Αυτό που είναι πιο εντυπωσιακό για τους real investors δεν είναι τα χαμηλά beta των μετοχών τους, αλλά οι υψηλές θέσεις μετρητών στις κατανομές των χαρτοφυλακίων τους, σύμφωνα με την JPM. O δείκτης που παρακολουθεί η αμερικανική τράπεζα για την κατανομή μετρητών των επενδυτών σε παγκόσμιο επίπεδο αυξήθηκε απότομα τις τελευταίες εβδομάδες, ξεπερνώντας το προηγούμενο ανώτατο επίπεδό του, που σημειώθηκε τον Μάρτιο του 2020, στο αποκορύφωμα της κρίσης της πανδημίας.

«Με άλλα λόγια, ενώ υπήρξε κάποια μείωση στα μετρητά, τελικά βρίσκονται στο υψηλότερο επίπεδό τους από το 2012, δεδομένης της ταυτόχρονης συρρίκνωσης της αξίας των μετοχών και των ομολόγων από τις αρχές του έτους», εξηγεί η τράπεζα.

Τι δείχνουν οι υφέσεις στις ΗΠΑ και τι να περιμένουμε σήμερα

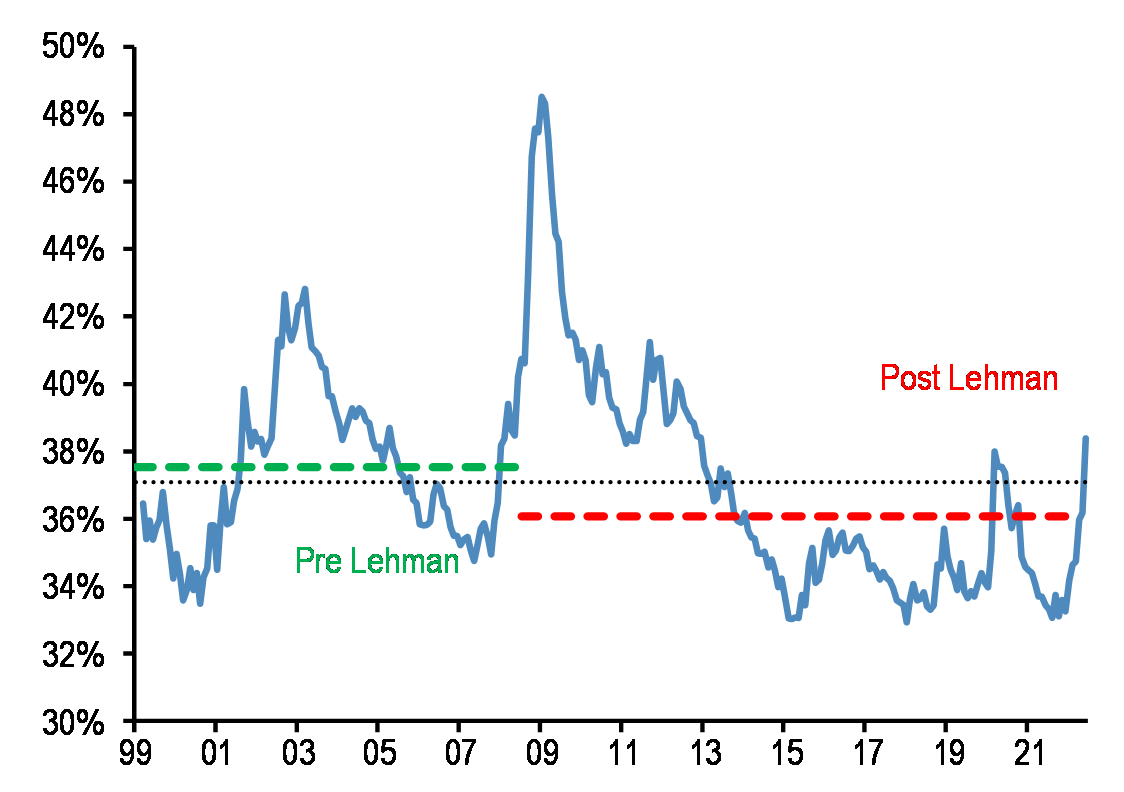

Η JPM εξετάζει τις προηγούμενες υφέσεις στις ΗΠΑ και τις διαχωρίζει ως «ήπιες» ή «βαθιές», ανάλογα με την πτώση του δείκτη S&P 500, την πτώση των κερδών ανά μετοχή (EPS) και την απώλεια του ΑΕΠ της αμερικανικής οικονομίας. Χαρακτηρίζει το 1969 και το 1980 ως ήπιες υφέσεις (μέσος όρος πτώσης των κερδών ανά μετοχή στον δείκτη S&P 500 9%) και το 1973 και το 1981 ως βαθιές υφέσεις (με μέση πτώση των κερδών ανά μετοχή στον δείκτη S&P 500 κατά 17%).

Η πτώση από την κορυφή έως το κατώτατο σημείο του δείκτη-βαρόμετρου των μετοχών στις ΗΠΑ στις δύο προαναφερθείσες ήπιες υφέσεις ήταν 25%, ενώ η πτώση από την κορυφή έως το κατώτατο σημείο στις δύο προαναφερθείσες βαθύτερες υφέσεις ήταν 37%. Η φετινή πτώση από το υψηλό έτους τον Ιανουάριο είναι στο 24% (έως τις 16 Ιουνίου) και είναι συνεπώς τιμολόγηση μιας ήπιας παρά μιας βαθιάς ύφεσης, εξηγεί η JPM.

Παράλληλα, η JPM, εξετάζοντας τα μοτίβα της αγοράς των ομολόγων κατά τη διάρκεια των αμερικανικών υφέσεων στη δεκαετία του 1970, διαπιστώνει ότι η επιπεδοποίηση της καμπύλης αποδόσεων προ της ύφεσης είδε σημαντικές αναστροφές μετά την έναρξη της ύφεσης.

Τα πιστωτικά περιθώρια και το δολάριο συνέχισαν να αυξάνονται κατά μέσο όρο μετά την έναρξη μιας ύφεσης στις ΗΠΑ. «Μια ήπια περίπτωση ύφεσης φαίνεται να είναι ήδη ενσωματωμένη στη φετινή αγορά μετοχών, αλλά μια βαθιά ύφεση δεν είναι ακόμη μέσα στην τιμή των μετοχών», συμπεραίνει η JP Morgan.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία