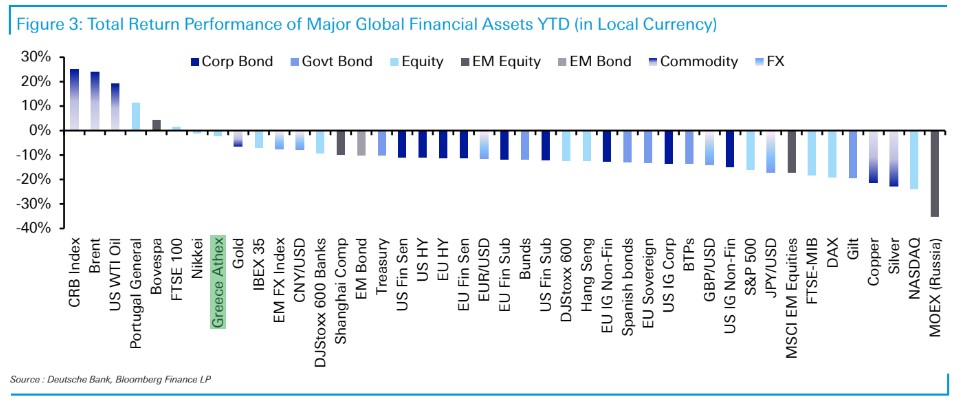

H εγχώρια αγορά και ο Γενικός Δείκτης για τον μήνα Αύγουστο βρέθηκαν στην 4η θέση των αποδόσεων ανάμεσα στις 38 διαφορετικές κατηγορίες περιουσιακών στοιχείων που αναλύει η γερμανική τράπεζα Deutsche Bank. Ταυτόχρονα, παρέμεινε στην πρώτη δεκάδα των αποδόσεων, στην 8η θέση, από τις αρχές του χρόνου, επιδεικνύοντας σημαντική υπεραπόδοση έναντι των άλλων μετοχικών αγορών.

Όπως σημειώνουν οι αναλυτές της Deutsche Bank, ο Αύγουστος αποδείχθηκε ο μήνας με δύο διαφορετικές εικόνες για τις αγορές. Στην αρχή επικράτησε αισιοδοξία και τα πιο ριψοκίνδυνα περιουσιακά στοιχεία συνέχισαν ανοδικά, εξακολουθώντας την ανοδική κίνηση του Ιουλίου, στηριζόμενα στα ισχυρότερα οικονομικά στοιχεία. Στη συνέχεια, η θετική διάθεση άλλαξε και οδήγησε σε 6 μόλις από τα 38 assets να κλείσουν με θετικό πρόσημο το τέλος του μήνα.

Ποιοι ξεχώρισαν ανοδικά τον Αύγουστο

Φυσικό αέριο: Τα futures του φυσικού αερίου στην Ευρώπη ενισχύθηκαν κατά 25,7% τον Αύγουστο, καθώς οι ανησυχίες για τη διακοπή της ροής αερίου από τη Ρωσία ενισχύθηκαν. Οι τιμές βρίσκονται σε σχεδόν πενταπλάσια επίπεδα σε σχέση με ένα χρόνο πριν. Στις ΗΠΑ, σημειώθηκε μικρότερη άνοδος κοντά στο 11%.

Δείκτης δολαρίου: Το αμερικανικό νόμισμα συνέχισε την πορεία ενίσχυσής του έναντι άλλων νομισμάτων τον Αύγουστο, με άνοδο +2,6% για τον δείκτη του δολαρίου (DXY). Υπήρξε ακόμη και διάσπαση της ισοτιμίας ένα προς ένα με το ευρώ, αν και μέχρι το τέλος του μήνα το ευρώ είχε ανακάμψει και έκλεισε στο 1,0054 δολάριο. Το βρετανικό νόμισμα είχε τη χειρότερη επίδοση έναντι του δολαρίου από τον Οκτώβριο του 2016, υποχωρώντας κατά 4,5%.

Ποιοι ξεχώρισαν με αρνητικό πρόσημο

Κρατικά ομόλογα: Ο ταχύτερος από τον προσδοκώμενο πληθωρισμό στην Ευρώπη, καθώς και οι πιο hawkish κινήσεις από τις κεντρικές τράπεζες οδήγησαν σε χαμηλότερα επίπεδα τα κρατικά ομόλογα τον Αύγουστο. Στην Ευρώπη, η υποχώρηση έφτασε στο 5,1%, ενώ σε υψηλότερα επίπεδα πτώσης 8,2% κινήθηκαν τα βρετανικά ομόλογα. Αντίθετα, τα αμερικανικά ομόλογα κατέγραψαν υπεραπόδοση, υποχωρώντας ωστόσο 2,6%, καθώς η εικόνα του πληθωρισμού βελτιώθηκε ελαφρώς στις ΗΠΑ έναντι της Ευρώπης.

Μετοχές: Η προοπτική των ταχύτερων αυξήσεων των επιτοκίων και τα αδύναμα οικονομικά δεδομένα οδήγησαν χαμηλότερα τις μετοχές τον Αύγουστο, μετά το ράλι του Ιουλίου. Ο αμερικανικός δείκτης S&P 500 υποχώρησε κατά 4,1% και ο δείκτης Stoxx Europe 600 υποχώρησε 5%. O δείκτης στις αναδυόμενες αγορές MSCI EM σημείωσε μέτρια άνοδο +0,4% τον προηγούμενο μήνα, λίγο χαμηλότερα από την εγχώρια αγορά μετοχών.

Εταιρικά ομόλογα: Κάθε πιστωτικός δείκτης στον πίνακα της DB έχασε έδαφος τον τελευταίο μήνα. Όπως και με τα κρατικά ομόλογα, η πίστωση σε λίρες Αγγλίας επηρεάστηκε περισσότερο με πτώση κατά -6,8% τον μήνα. Οι δείκτες εταιρικών ομολόγων έχασαν έδαφος σε βάση συνολικής απόδοσης, τα spreads των HY της ΕΕ όντως περιορίστηκαν κατά τη διάρκεια του μήνα, συνεχίζοντας την τάση από τον Ιούλιο.

Πετρέλαιο: Παρά τα κέρδη για τα άλλα ενεργειακά εμπορεύματα, το αργό πετρέλαιο τύπου Brent (-12,3%) είχε τη χειρότερη μηνιαία επίδοσή του από τον Νοέμβριο του 2021, τότε που η μετάλλαξη Ομικρον άρχισε να εξαπλώνεται και οι επενδυτές άρχισαν να ανησυχούν για περαιτέρω lockdowns. Ο Αύγουστος σηματοδότησε επίσης την πρώτη φορά από την έναρξη της πανδημίας που το αργό τύπου Brent έχει υποχωρήσει για τρεις συνεχόμενους μήνες. Οι μειώσεις για το πετρέλαιο ήρθαν εν μέσω ανησυχιών για την επιβράδυνση της παγκόσμιας ανάπτυξης, καθώς και για το ενδεχόμενο αναζωπύρωσης της διαμάχης του Ιράν για το πυρηνικό του πρόγραμμα. Τούτου λεχθέντος, το πετρέλαιο παραμένει κορυφαία επίδοση σε ετήσια βάση, με το αργό τύπου Brent να έχει αυξηθεί κατά +24,1% από την αρχή του έτους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία