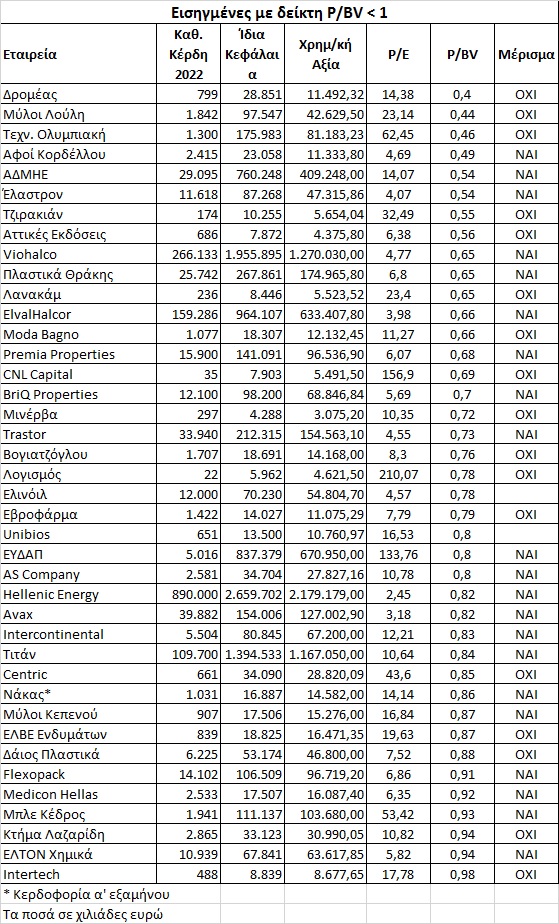

Με βάση τα ίδια κεφάλαια της 31ης Δεκεμβρίου του 2022 και το κλείσιμο τιμών της 4ης Μαΐου 2023, σαράντα κερδοφόρες μη τραπεζικές εισηγμένες εταιρείες διαπραγματεύονταν στο Χρηματιστήριο της Αθήνας χαμηλότερα -ή και πολύ χαμηλότερα- από τη λογιστική τους αξία.

Πολλές εξ αυτών μάλιστα εμφανίζουν ελκυστικούς -συχνά μονοψήφιους- δείκτες P/E (τιμή μετοχής προς κέρδη ανά μετοχή), ή/και θα προχωρήσουν φέτος στη διανομή μερισμάτων προς όφελος των μετόχων τους.

Θεωρητικά, μια επίδοση του δείκτη P/BV (τιμή μετοχής προς λογιστική αξία) χαμηλότερη της μονάδας αποτελεί ένδειξη έντονης υποτίμησης, ωστόσο ο συγκεκριμένος δείκτης δεν συνεξετάζει στοιχεία όπως το αν μια εταιρεία είναι κερδοφόρος, αν διαθέτει ικανοποιητική ρευστότητα, αν οι προοπτικές της είναι θετικές ή αρνητικές και τέλος, αν η εμπορευσιμότητα της μετοχής της στο ταμπλό του ΧΑ είναι ικανοποιητική. Όλα αυτά θα πρέπει να συνεκτιμώνται από τους επενδυτές, πριν αυτοί λάβουν τις αποφάσεις τους.

Σε κάθε περίπτωση πάντως, το να υπάρχουν 40 κερδοφόρες εταιρείες (περίπου οι τρεις στις δέκα) που διαπραγματεύονται χαμηλότερα από τη λογιστική τους αξία αποτελεί μια αρκετά καλή ένδειξη για το κατά πόσο το Χρηματιστήριο της Αθήνας είναι σε γενικές γραμμές υπερτιμημένο ή υποτιμημένο.

Μεταξύ των εταιρειών αυτών (βλέπε στοιχεία παρατιθέμενου πίνακα) συγκαταλέγονται τίτλοι της υψηλής κεφαλαιοποίησης (π.χ. Viohalco, ElvalHalcor, Hellenic Energy, Τιτάν), εταιρείες από τον χώρο των ΑΕΕΑΠ (π.χ. Premia, BriQ Properties, Intercontinental, Trastor, Μπλε Κέδρος), αλλά και πολύ γνωστά ονόματα του ελληνικού επιχειρείν όπως η ΕΥΔΑΠ, τα Πλαστικά Θράκης, ο κατασκευαστικός Όμιλος Αvax, η πολυεθνική Flexopack, αλλά και πολύ ισχυρές επιχειρήσεις διαφόρων κλάδων όπως η Έλαστρον, ο ΑΔΜΗΕ, οι Μύλοι Λούλη, η Ελινόιλ, η AS Company, η ΕΛΤΟΝ Χημικά, κ.α.

Πολλές από τις κερδοφόρες εταιρείες με δείκτη P/BV χαμηλότερο της μονάδας τελούν υπό διαπραγμάτευση παράλληλα και με μονοψήφιο P/E, όπως οι Hellenic Energy, Αvax, Έλτον Χημικά, Αφοί Κορδέλλου, Ελαστρον, Αττικές Εκδόσεις, Viohalco, ElvalHalcor, Πλαστικά Θράκης, Δάιος Πλαστικά, Flexopack, Medicon Hellas, Premia Properties, BriQ Properties, Trastor, Βογιατζόγλου, Ελινόιλ και Εβροφάρμα.

Φυσικά, θα πρέπει να συνεκτιμηθεί το κατά πόσο τα κέρδη του 2022 αυτών των εταιρειών μπορούν να επαναληφθούν (ή και να ξεπεραστούν) φέτος ή τα επόμενα χρόνια.

Επίσης, με δείκτη P/BV χαμηλότερο της μονάδας, αλλά ζημιογόνο αποτέλεσμα μέσα στο 2022 τελούν υπό διαπραγμάτευση στο ΧΑ και εταιρείες με ιδιαίτερη βαρύτητα και θέση στις αγορές που δραστηριοποιούνται, όπως για παράδειγμα η ΔΕΗ (P/BV 0,74), η ΕΥΑΘ (0,67), η Lamda Development (0,86), η Intracom Holdings (0,44), η Ελλάκτωρ (0,76) και η ασφαλιστική Interlife (0,58).

Τέλος, με δείκτη P/BV μεταξύ του 1 και του 1,12 (δηλαδή, ψηλότερα αλλά πολύ κοντά στη λογιστική τους αξία) διαπραγματεύονται εισηγμένες εταιρείες όπως οι Fourlis (1,03), Αλουμύλ (1,06), Γενική Εμπορίου & Βιομηχανίας (1,06), Δομική Κρήτης (1,08), Κλωστοϋφαντουργία Ναυπάκτου (1,09), Βιοκαρπέτ (1,11), Πετρόπουλος (1,12) και Alpha Αστικά Ακίνητα (1,12).

ΥΓ: Στη στήλη «μέρισμα» του παρατιθέμενου πίνακα, τα μη συμπληρωμένα πεδία αφορούν εταιρείες που δεν έχουν ακόμη δημοσιοποιήσει την πολιτική χρηματικών διανομών τους.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία