Η Morgan Stanley προτείνει ως κορυφαία επιλογή την ελληνική αγορά από τις αναδυόμενες αγορές της Ευρώπης και την ξεχωρίζει μαζί με τις μετοχές των ΗΑΕ και της Πολωνίας, ενώ μειωμένες θέσεις underweight δίνει για τις αγορές του Κατάρ, του Κουβέιτ και της Ουγγαρίας.

Οπως αναφέρει ο οίκος, μετά από ένα βραχυπρόθεσμο sell off, η εγχώρια αγορά ανέκαμψε έναντι των αναδυόμενων και άρχισε να ανακτά τις απώλειές της έναντι της Ευρώπης και της Κεντρικής και Ανατολικής Ευρώπης αυτό τον μήνα.

Οι τάσεις στην κερδοφορία των ελληνικών εταιρειών που απαρτίζουν τον δείκτη MSCI Greece συνεχίζουν να ξεπερνούν εκείνες των αναδυόμενων αγορών, της Ευρώπης και της Κεντρικής και Ανατολικής Ευρώπης. Σε απόλυτους όρους, οι συνολικές εκτιμήσεις για το 2023 και το 2024 βρίσκονται σε ανοδική πορεία, ενώ βασικοί παράγοντες των θετικών αναθεωρήσεων είναι οι τράπεζες (υψηλή ευαισθησία στις αυξήσεις των επιτοκίων της ΕΚΤ), ο κλάδος των υλικών και των εταιρειών κοινής ωφέλειας.

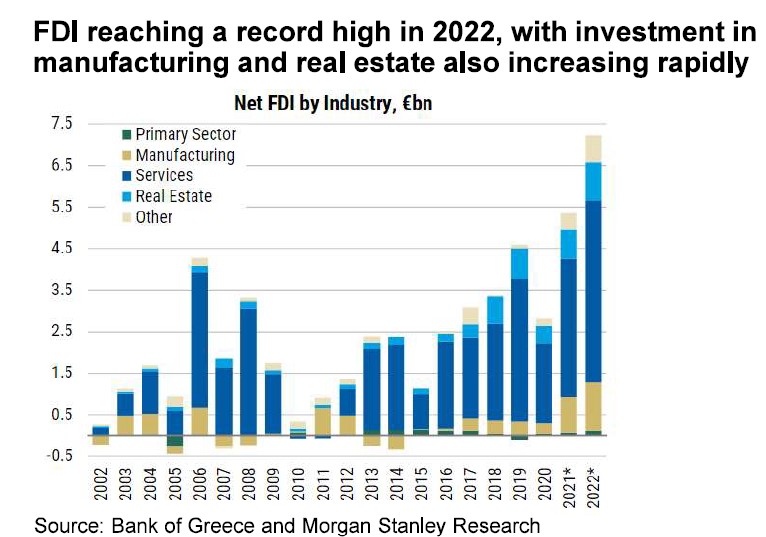

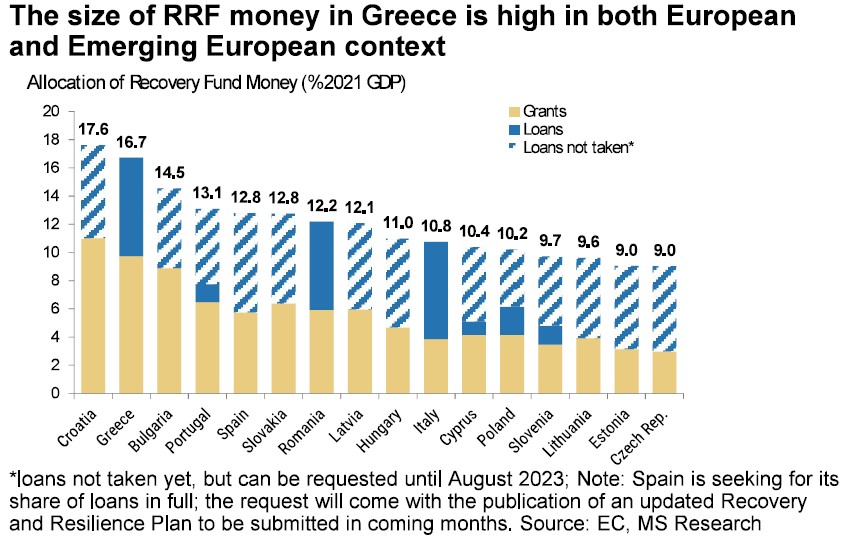

Ο οίκος εξηγεί ότι οι πόροι του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF) παίζουν σημαντικό ρόλο καθώς η Ελλάδα έχει λάβει 11 δισ. ευρώ, εκ των οποίων 5,75 δισ. ευρώ αφορούν δάνεια και 5,34 δισ. ευρώ σε επιχορηγήσεις. Παράλληλα, σύμφωνα με τις εκτιμήσεις του ΔΝΤ, η Ελλάδα αναμένεται να επιτύχει την τρίτη υψηλότερη αύξηση του πραγματικού ΑΕΠ το 2023 εντός της Ευρωζώνης, τη στιγμή που οι άμεσες ξένες επενδύσεις έφτασαν σε επίπεδα-ρεκόρ το 2022, με τις επενδύσεις στη μεταποίηση και στα ακίνητα να αυξάνονται επίσης τάχιστα.

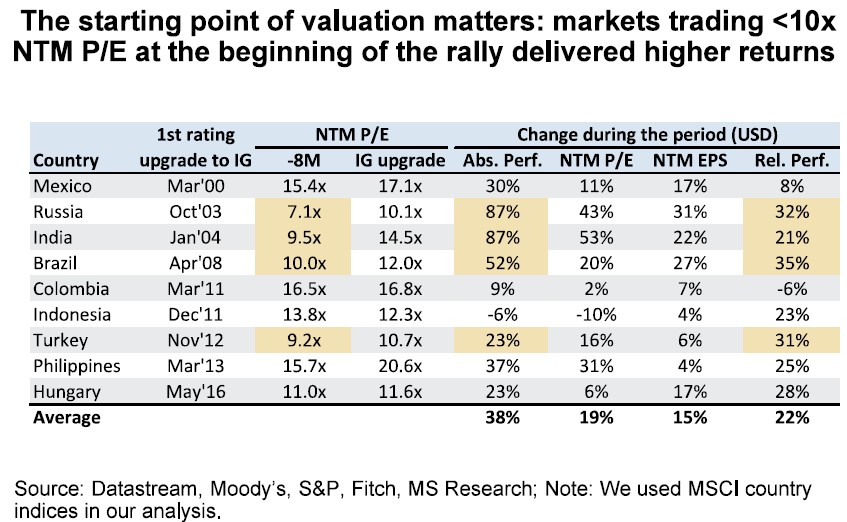

H Morgan Stanley βλέπει την επενδυτική βαθμίδα να έρχεται και εξηγεί ότι οι αγορές μετοχών υπεραποδίδουν περίπου οκτώ μήνες πριν από την αναβάθμιση σε επενδυτική βαθμίδα κατά 22% σε σύγκριση με τον δείκτη των αναδυόμενων αγορών.

Σύμφωνα με τους αναλυτές, το «ράλι» τείνει να διαρκεί μέχρι την πρώτη αναβάθμιση σε επενδυτική βαθμίδα και στη συνέχεια η απόδοση σε σχετική βάση σταθεροποιείται. Κατά μέσο όρο, οι εν λόγω αγορές μετοχών κινήθηκαν κατά 2% υψηλότερα σε σχετική βάση κατά τη χρονική περίοδο των έξι μηνών μετά την ανάκτηση της επενδυτικής βαθμίδας. Ωστόσο, ο δείκτης επιτυχίας είναι χαμηλότερος, καθώς στις πέντε από τις εννέα περιπτώσεις αγορών συνεχίστηκε η υπεραπόδοση.

Σύμφωνα με τη Morgan Stanley, οι αποτιμήσεις των ελληνικών μετοχών παραμένουν φθηνές. Η εγχώρια αγορά διαπραγματεύεται με δείκτη P/E στις 7,7 φορές για τους επόμενους δώδεκα μήνες, χαμηλότερα από τον μακροπρόθεσμο μέσο όρο. Ο δείκτης της μερισματικής απόδοσης έχει απομακρυνθεί από το πρόσφατο υψηλό του και πλέον βρίσκεται στο 4,9% και παραμένει υψηλότερα από τον μέσο όρο του. Ο δείκτης λογιστικής αξίας P/BV είναι υψηλότερος έναντι του ιστορικού στη μία φορά, η οποία δικαιολογείται πλήρως από το βελτιούμενο περιβάλλον και τη δυναμική των αποδόσεων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία