Oι ελληνικές μετοχές πέρασαν ένα μάλλον ήσυχο καλοκαίρι (ΧΑ +4,7% τον Ιούλιο, -1,6% τον Αύγουστο), καθώς η προοπτική για υψηλότερα επιτόκια ενίσχυσε τις ανησυχίες για την παγκόσμια οικονομία, οδηγώντας σε διεύρυνση του ασφάλιστρου κινδύνου για τις μετοχές, εν μέσω χειρότερων συνθηκών ρευστότητας λόγω της χαμηλής εποχικότητας, επισημαίνει σε έκθεσή της η Eurobank Equities.

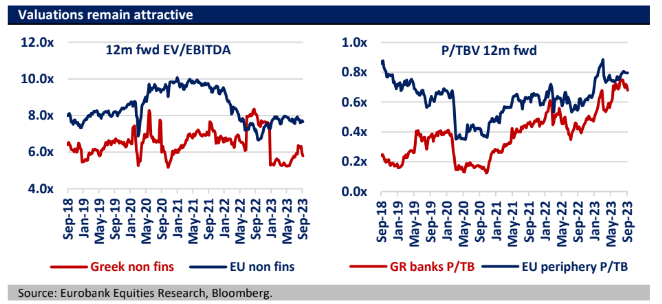

Με τις ελληνικές μετοχές να έχουν ήδη σημειώσει άνοδο 35% ετησίως (τράπεζες +55%), η βραχυπρόθεσμη ανταμοιβή κινδύνου φαίνεται ισορροπημένη, καθώς το εύθραυστο διεθνές κλίμα εξισορροπείται με τα ισχυρά εγχώρια θεμελιώδη μεγέθη, τις ελκυστικές αποτιμήσεις και τους θετικούς καταλύτες.

Δεδομένης της θετικής εγχώριας μεσοπρόθεσμης προοπτικής, εκτιμά ότι οι επενδυτές προσθέτουν επιλεκτικά έκθεση κατά τη διάρκεια των διεθνών διορθώσεων. Η προτιμώμενη λίστα επιλογών της είναι ένας συνδυασμός ποιοτικών ονομάτων με υψηλή προβολή κερδών και επιστροφές μετρητών (ΟΠΑΠ, Jumbo, Μυτιληναίος), που συμπληρώνεται περαιτέρω από μετοχές με υψηλότερο beta σε χαμηλή αποτίμηση, συγκεκριμένα τη ΔΕΗ και την Τράπεζα Πειραιώς.

Το ΧΑ σημειώνει άνοδο 13% από τις πρώτες εκλογές (21 Μαΐου) αλλά μόλις 0,5% από τον δεύτερο εκλογικό γύρο (23 Ιουνίου), καθώς η αποκρυστάλλωση του πολιτικού τοπίου τιμολογήθηκε στην περίοδο μεταξύ των δύο εκλογικών αναμετρήσεων. Τούτου λεχθέντος, σημειώνει ότι η ενίσχυση των θεμελιωδών μεγεθών και οι έντονα θετικές αναθεωρήσεις κερδών (τόσο για τις τράπεζες όσο και για μη χρηματοοικονομικούς ομίλους) διατήρησαν τις αποτιμήσεις σε πολύ πειστικά επίπεδα.

Ενδεικτικά, οι εταιρείες εκτός τραπεζών που παρακολουθεί, εξακολουθούν να τελούν υπό διαπραγμάτευση με discount 20% έναντι των ανταγωνιστικών της ΕΕ. Στις τράπεζες Alpha και Πειραιώς, παραμένουν στο 0,5-0,6x P/TBV, υποδεικνύοντας έτσι πολλά περιθώρια για τη μείωση του χάσματος έναντι των ξένων ομολόγων ως πεποίθηση στην ικανότητα των ελληνικών τραπεζών να παράγουν βιώσιμες διψήφιες αυξήσεις απόδοσης κεφαλαίων (RoTE).

Η Ελλάδα απολαμβάνει αυτή τη στιγμή την καλύτερη δυναμική κερδών στην Ευρώπη, προσφέρει μια φθηνή πηγή κυκλικότητας, συναρπαστικές αρχικές αποτιμήσεις, χαμηλή τοποθέτηση διεθνών οίκων, υγιείς μακροοικονομικές προοπτικές (μόνο εν μέρει «τσαλακωμένες» από τις επιπτώσεις των πρόσφατων πλημμυρών, που πιθανότατα θα κοστίσουν πάνω από 1% του ΑΕΠ), σταθερό προφίλ αύξησης κερδών για εισηγμένες οντότητες και τεχνικούς καταλύτες (αναβάθμιση κρατικής αξιολόγησης). Ως εκ τούτου, περιμένει ότι η τοπική αγορά θα έχει καλύτερη απόδοση (outperform) τους επόμενους 12 μήνες, αν εξαιρεθεί οποιαδήποτε σημαντική μεταβολή κινδύνου.

Αναβάθμιση σε Επενδυτική Βαθμίδα

Η αναβάθμιση της πιστοληπτικής ικανότητας της Ελλάδας έχει καλώς εκτιμηθεί ως βασικός καταλύτης που θα συμβάλει στην προσέλκυση επενδυτικών ροών, βελτιώνοντας έτσι τη ρευστότητα της αγοράς και οδηγώντας σε μείωση των ασφαλίστρων κινδύνου.

Αν και η Ελλάδα έχει όντως αναβαθμιστεί σε Investment Grade από τη Scope και την περασμένη Παρασκευή από την DBRS (με την τελευταία να είναι μεταξύ των οργανισμών που αποδέχεται η ΕΚΤ), είναι οι άλλοι κύριοι οίκοι αξιολόγησης στους οποίους επικεντρώνονται κυρίως οι επενδυτές (S&P, Fitch, Moody's) και ως εκ τούτου, αυτός ο καταλύτης είναι ακόμα μπροστά μας.

Αν και ορισμένοι συμμετέχοντες στην αγορά έχουν προειδοποιήσει ότι το θέμα της επαναξιολόγησης ενόψει της αναβάθμισης του δημοσίου μπορεί να έχει ήδη ξεκινήσει, η Eurobank Equities υποστηρίζει ότι υπάρχουν ακόμα πολλά περιθώρια, δεδομένου του >6% Equity Risk Premium (EPS) που είναι ενσωματωμένο στην τιμή των μη χρηματοοικονομικών εταιρειών (περίπου 9% Cost of Equity - COE). Ενδεικτικά, μια μείωση κατά 1 π.μ. στο COE θα μεταφραζόταν ceteris paribus σε upside κατά 13%. Όσον αφορά τις τράπεζες, δεδομένου του υψηλότερου COE που ενσωματώνεται στις τιμές (π.χ. >17% για την Alpha και την Πειραιώς), το upside από τη συμπίεση των μετοχικών premia είναι πιο σημαντικό.

Αναμένει ότι οι μετοχές που περιλαμβάνονται στον δείκτη MSCI Standard θα ωφεληθούν περισσότερο από την προκύπτουσα πτώση του COE.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία