Κόντρα σε προηγούμενες εκτιμήσεις που ήθελαν τις εκδόσεις εταιρικών ομολόγων να πέφτουν σε λήθαργο μέσα σε ένα περιβάλλον υψηλών επιτοκίων, έχουμε ήδη δει τον όμιλο Μυτιληναίου να αντλεί 500 εκατ. ευρώ με επιτόκιο 4% και άλλες δύο εισηγμένες -την Intralot και την Ideal- να δρομολογούν προσεχώς ανάλογες κινήσεις.

Σύμφωνα με στελέχη της αγοράς, οι εκδόσεις εταιρικών ομολόγων αυτή την περίοδο είναι απολύτως δικαιολογημένες, καθώς υπάρχουν τουλάχιστον τρεις παράγοντες που δρουν καταλυτικά προς αυτή την κατεύθυνση:

Πρώτον, με το βασικό επιτόκιο της Ευρωπαϊκής Κεντρικής Τράπεζας να έχει σκαρφαλώσει στο 4%, τα τρέχοντα επιτόκια χορηγήσεων προσεγγίζουν ή και υπερβαίνουν το 6%-6,5%, ακόμη και για τις επιχειρήσεις υψηλής πιστοληπτικής ικανότητας. Με δεδομένο ότι η ΕΚΤ δεν αναμένεται να ρίξει σημαντικά τα επιτόκια τουλάχιστον κατά τους επόμενους δώδεκα μήνες, οι εταιρείες έχουν κάθε λόγο να αντλούν μακροπρόθεσμα κεφάλαια με «κλειδωμένο» επιτόκιο 4%-5%, ψαλιδίζοντας το κόστος και περιορίζοντας το ρίσκο.

Επίσης, επειδή σε αρκετές ομολογιακές εκδόσεις υπάρχουν πρόνοιες για δυνατότητες πρόωρης εξαγοράς από τους εκδότες σε συγκεκριμένες χρονικές περιόδους και σε προκαθορισμένες τιμές, περιορίζεται το ρίσκο των εταιρειών σε περίπτωση μιας απότομης αποκλιμάκωσης των επιτοκίων κατά τα επόμενα χρόνια.

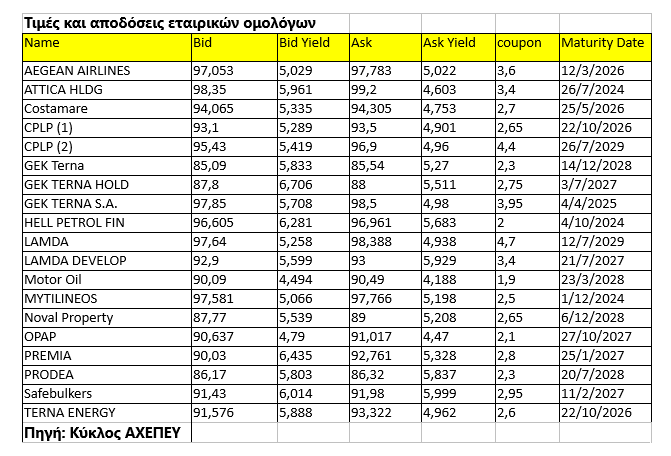

Δεύτερον, τα πολύ χαμηλά προσφερόμενα επιτόκια στις προθεσμιακές καταθέσεις, τα οποία συνήθως κυμαίνονται γύρω στο 1,5% και ενδεχομένως να ξεπεράσουν το 2% μόνο για μεγάλα ποσά, ή/και για χρονικές δεσμεύσεις που ξεπερνούν τους δώδεκα μήνες. Αντίθετα, στη χρηματιστηριακή αγορά (βλέπε στοιχεία παρατιθέμενου πίνακα της Κύκλος ΑΧΕΠΕΥ) τελούν υπό διαπραγμάτευση εταιρικά ομόλογα συνήθως χαμηλότερα από το «100», με αποτέλεσμα να προσφέρουν ετήσιες αποδόσεις (yields) που συχνά ξεπερνούν το 3%, το 4% ή και το 5,5%, ανάλογα με την εκδότρια εταιρεία και τη χρονική διάρκεια που απομένει για τη λήξη του ομολόγου.

Και τρίτον, οι υπάρχουσες εκτιμήσεις των αποταμιευτών και των αναλυτών για το ορατό μάλλον. Σύμφωνα με αυτές, οι τράπεζες δεν αναμένεται να ανεβάσουν σημαντικά το ύψος των καταθετικών τους επιτοκίων, καθώς διαθέτουν υψηλή ρευστότητα και μάλιστα στρέφουν τους πελάτες τους (με το αζημίωτο…) σε άλλες κατηγορίες επενδυτικών τοποθετήσεων, όπως για παράδειγμα τα Ομολογιακά Αμοιβαία Κεφάλαια συγκεκριμένης χρονικής διάρκειας, τα Έντοκα Γραμμάτια του Ελληνικού Δημοσίου, αλλά και σε δημόσιες εγγραφές, μεταξύ των οποίων συγκαταλέγονται και αυτές των εταιρικών ομολόγων.

Επίσης, το γεγονός ότι οι αναλυτές εκτιμούν ότι βρισκόμαστε ήδη -ή έστω το έχουμε προσεγγίσει κατά πολύ- στο ανώτατο σημείο των επιτοκίων και πως κάποια στιγμή μέσα στο 2024 θα ξεκινήσει η διαδικασία αποκλιμάκωσής τους, δημιουργεί την προσδοκία σε πολλούς αποταμιευτές πως οι επόμενοι έξι με οκτώ μήνες είναι ίσως μια καλή περίοδος για ομολογιακές τοποθετήσεις, σε αντίθεση με το δεύτερο μισό του 2021 και τις αρχές του 2022.

Σε κάθε περίπτωση, οι αποταμιευτές γνωρίζουν ότι οι ομολογιακές εκδόσεις δεν στερούνται ρίσκου, παράγοντα τον οποίο θα πρέπει να συνεκτιμήσουν προκειμένου να λάβουν τις όποιες επενδυτικές τους αποφάσεις.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία