Η αδυναμία των μετοχών μέχρι στιγμής είναι πολύ σημαντική, αφού τόσο τη Δευτέρα όσο και την Πέμπτη παρατηρήσαμε μια συντριβή στην αγορά, επισημαίνει η JP Morgan στη στρατηγική της για τις μετοχές σε αυτή την ιδιαίτερα δύσκολη περίοδο για τους επενδυτές.

Αυτό δημιούργησε συνθήκες υπερπώλησης και θα μπορούσε να οδηγήσει σε βραχυπρόθεσμη ανακούφιση, ειδικά καθώς η Fed έκανε επιθετική περικοπή το βράδυ της Κυριακής, μέχρι το εύρος του 0-0,25%, συνεχίζει η αμερικανική επενδυτική τράπεζα.

«Εμείς όμως παραμένουμε επιφυλακτικοί για τις μετοχές», σημειώνει η JP Morgan. Ο οίκος διατηρεί αμυντικές μετοχές στο χαρτοφυλάκιό του, με τους τομείς κοινής ωφέλειας (utilities) και υγείας να είναι οι κορυφαίες επιλογές του. Οι αναλυτές εκτιμούν ότι η στρατηγική «να αγοράσεις μετοχές» θα λειτουργήσει τελικά, αλλά το ερώτημα είναι από ποιο επίπεδο πτώσης και μετά. Συνολικά δεν πιστεύουν ότι αυτό το επίπεδο είναι εδώ κοντά σε όρους τιμών.

Κατά την άποψή τους, θα μπορούσαμε να δούμε ένα πιο βιώσιμο ράλι, αν και όταν: 1. Έχουμε πιο επιθετικές δημοσιονομικές πολιτικές στήριξης, 2. Είναι σαφές ότι το αρχικό πρόβλημα, το ξέσπασμα του ιού δηλαδή, αρχίσει να δείχνει σαφή σημάδια εποχικότητας/κορύφωσης, ή 3. Εάν οι αγορές υπερβούν την τιμολόγηση της ύφεσης, κάτι που νομίζουμε ότι είμαστε ακόμα αρκετά μακριά και σε αντίθεση με την επικρατούσα άποψη στην αγορά, η οποία υποστηρίζει ότι η ύφεση είναι ήδη πλήρως αποτιμημένη.

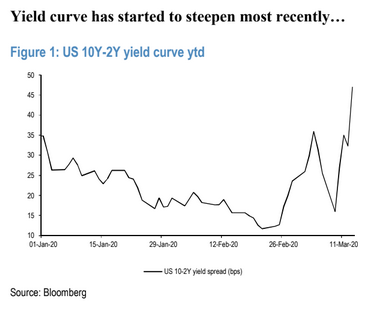

Εξετάζοντας την πρόσφατη αύξηση της καμπύλης αποδόσεων των ομολόγων, η οποία πιθανότατα να ενισχυθεί και περαιτέρω από την τελευταία επιθετική δράση της Fed, μερικοί προτείνουν ότι πρέπει να θεωρηθεί θετικό νέο για τις μετοχές. Η JP Morgan διαφωνεί κάθετα.

Ιστορικά, η καμπύλη αποδόσεων άρχισε πάντα να γίνεται απότομη πριν την είσοδο της οικονομίας σε ύφεση. Κατά μέσο όρο, η καμπύλη ξεκινούσε να γίνεται πιο απότομη περίπου 7 μήνες πριν από την ύφεση και έως και 125 μονάδες βάσης (σ.σ. εννοεί τη διαφορά απόδοσης του διετούς και του δεκαετούς ομολόγου).

Η χρονική υστέρηση μεταξύ της έναρξης της απότομης κλίσης και της κατώτατης τιμής στις τιμές των μετοχών είναι μέχρι και 18 μήνες -συνεπώς απομένει πολύ μεγάλη χρονική περίοδος, υποστηρίζει η αμερικανική επενδυτική τράπεζα. Η καμπύλη αποδόσεων θα μπορούσε να καταστεί θετικός καταλύτης, αλλά χρειάζεται συνεχής άνοδος στις αποδόσεις των 10ετών ομολόγων και χρειάζεται σημαντικό χρονικό διάστημα να περάσει έως ότου τα έκτακτα μέτρα ανάγκης της Fed απορροφηθούν από την αγορά.

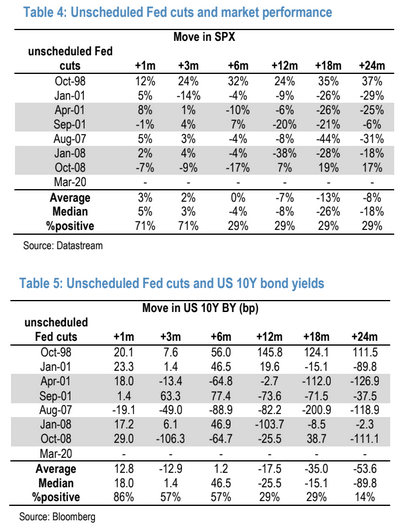

Αυτό οφείλεται στο γεγονός ότι οι ενδιάμεσες μειώσεις των επιτοκίων από τη Fed σε τόσο σύντομο χρονικό διάστημα είναι επίσης αρνητικό σήμα για την αγορά των μετοχών. Ο S&P 500 τείνει να είναι σε χαμηλότερα επίπεδα μέχρι και 12-24 μήνες μετά την έκτακτη περικοπή επιτοκίων από τη Fed, εξηγεί η JP Morgan. Επιπλέον, η απόδοση των 10ετών ομολόγων τείνει επίσης να είναι χαμηλότερη ένα έτος ή και περισσότερο μετά την έκτακτη μείωση των επιτοκίων.

Τις περιόδους έκτακτης μείωσης των επιτοκίων, οι αμυντικές μετοχές τείνουν να ξεπερνούν σε απόδοση τις κυκλικές μετοχές, με τους κλάδους των βασικών προϊόντων να έχουν τις καλύτερες επιδόσεις και η τεχνολογία και τα καταναλωτικά αγαθά να είναι οι χειρότεροι κλάδοι, συνεχίζει η JP Morgan.

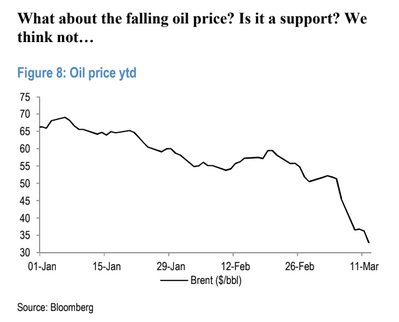

Τέλος, η JP Morgan αναφέρει ότι ορισμένοι επενδυτές είναι αισιόδοξοι γιατί οι χαμηλότερες τιμές του πετρελαίου είναι λόγος αύξησης για τις τιμές των μετοχών. Και σε αυτό το επιχείρημα, η JP Morgan διαφωνεί κάθετα. Η συσχέτιση μεταξύ του πετρελαίου και των κυκλικών μεταβλητών, όπως τα επίπεδα των μετοχών, οι δείκτες PMI, τα κέρδη, οι πωλήσεις, ακόμη και η εμπιστοσύνη των καταναλωτών, ήταν και παραμένει σταθερά θετική.

Xρειάζονται αυξανόμενες τιμές πετρελαίου για ένα διατηρήσιμο ράλι στις μετοχές. Το επεισόδιο της χρονικής περιόδου 2015-2016 είναι ένα χαρακτηριστικό παράδειγμα: οι μετοχές υποχωρούσαν όσο μειώνονταν οι τιμές του πετρελαίου και η αγορά των μετοχών κινήθηκε ανοδικά, μόνο όταν οι τιμές του πετρελαίου άρχισαν να αυξάνονται με σιγουριά.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία