Η κεντρική τράπεζα της Τουρκίας έχει διατηρήσει αυστηρότερα μέτρα τον Οκτώβριο για τον έλεγχο του πληθωρισμού και τη στήριξη του νομίσματος αλλά και στην επόμενη συνάντηση, αναμένουμε από την Τράπεζα να αυξήσει και πάλι τα επιτόκια, ανεβάζοντας το επιτόκιο στο 11,75% από 10,25%, εξηγεί η ING.

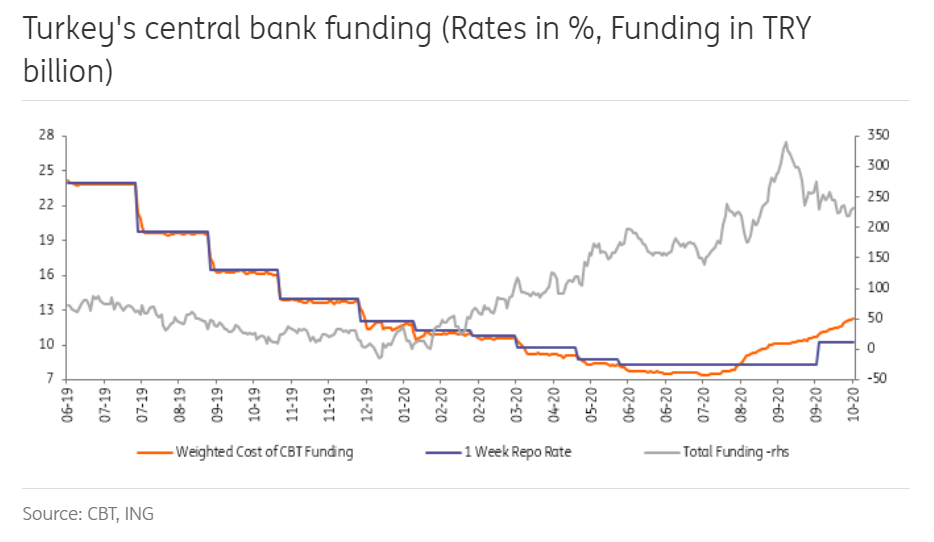

Μετά από μια μη αναμενόμενη αλλαγή του επιτοκίου τον περασμένο μήνα, η κεντρική τράπεζα της Τουρκίας αύξησε περαιτέρω το πραγματικό κόστος του επιτοκίου χρηματοδότησης σε πάνω από 12%, σε συνέχεια των προηγούμενων αυστηρότερων μέτρων για τον έλεγχο του πληθωρισμού και τη στήριξη του νομίσματος.

Στην επόμενη συνάντηση, η κεντρική τράπεζα είναι πιθανό να συνεχίσει να συσφίγγει το επιτόκιο πολιτικής στο 11,75%, προχωρώντας σε αύξηση 150 μονάδων βάσης. Μια αύξηση, όπως είδαμε την τελευταία φορά, θα είναι πιο αποτελεσματική ειδικά στην αποκατάσταση της αξιοπιστίας της κεντρικής τράπεζας, εξηγεί η ING. Κατά την άποψή τους, η πρόσφατη απόφαση της κεντρικής τράπεζας να αυξήσει το επιτόκιο ανταλλαγής νομισμάτων μίας εβδομάδας που γενικά κινείται παράλληλα με το επιτόκιο πολιτικής, κατά 150 bp σε 11,75% θα πρέπει επίσης να αποτελεί πρώιμο μήνυμα.

Η πανδημία έχει καταστήσει το μείγμα πολιτικής εξαιρετικά φιλόξενο με πρωτοφανή πιστωτική ώθηση, άλμα στα βασικά χρήματα και πτώση σε πραγματικά ποσοστά. Η διεύρυνση των εξωτερικών ανισορροπιών, οι αδύναμες ροές κεφαλαίων, η υψηλότερη νομισματοποίηση και η επιδείνωση της δυναμικής του πληθωρισμού συνέβαλαν στις ανησυχίες για τις τιμές και τη σταθερότητα -δημιουργώντας αυξανόμενη πίεση στους φορείς χάραξης πολιτικής για κάποια εξομάλυνση από τα τέλη Ιουλίου.

Στο πλαίσιο της ομαλοποίησης πολιτικής, το εποπτικό όργανο των τραπεζών (BRSA), 1) χαλάρωσε την αναλογία περιουσιακών στοιχείων δύο φορές, προκαλώντας χαλάρωση της κρατικής παρέμβασης στις αποφάσεις χαρτοφυλακίου των τραπεζών, 2) προχώρησε σε μείωση των μακροπροληπτικών ορίων στις συναλλαγές swaps, 3) μείωσε το γενικό όριο λήξης για τα καταναλωτικά δάνεια, 4) χαλάρωσε τα όρια για τις συναλλαγές με ξένες τράπεζες.

Αυτές οι κινήσεις στοχεύουν να επιβραδύνουν τη δημιουργία πιστώσεων και να υποστηρίξουν τις ροές των μη κατοίκων. Ο αντίκτυπος αυτών των βημάτων έχει παρατηρηθεί, δεδομένου ότι ο όγκος δανεισμού προσαρμοσμένος στην ισοτιμία ήταν γενικά αμετάβλητος από τις αρχές Σεπτεμβρίου, με σημαντική απώλεια ορμής σε σύγκριση με την περίοδο Μαρτίου-Αυγούστου, αν και μπορεί να χρειαστεί περαιτέρω επιβράδυνση για τον έλεγχο της επιδείνωσης του εξωτερικού ελλείμματος.

Επιπλέον, η κυβέρνηση μείωσε τον παρακρατούμενο φόρο στους λογαριασμούς καταθέσεων λίρας και τον φόρο συναλλαγών συναλλάγματος στις αρχές Οκτωβρίου, με στόχο την υποστήριξη καταθέσεων σε τοπικό νόμισμα στις προτιμήσεις χαρτοφυλακίου των Τούρκων. Τέτοια βήματα πιθανότατα θα συνεχίσουν να παρεμποδίζουν τη ζήτηση συναλλάγματος από τοπικούς επενδυτές και να προσελκύσουν εισροές κεφαλαίων.

Στο μέτωπο της κεντρικής τράπεζας, προέβη σε προσαρμογές στο πλαίσιο απαιτήσεων αποθεματικών και άρχισε να γίνεται πιο αυστηρή μέσω μιας πλήρους αύξησης του επιτοκίου πολιτικής και της αλλαγής της χρηματοδότησης. Στην τρέχουσα ρύθμιση, η ΚΤ χρησιμοποιεί δημοπρασίες repo 1 μηνός (το επιτόκιο καθορίζεται από τις συνθήκες ρευστότητας) μαζί με την ανώτερη ζώνη των επιτοκίων (στο 11,75%) και το παράθυρο καθυστερημένης ρευστότητας (στο 13,25%) για την παροχή ρευστότητας στο τραπεζικό σύστημα.

Αυτό επιτρέπει στην Τράπεζα να ανεβάσει το πραγματικό κόστος της χρηματοδότησης προς τα πάνω. Μια ακόμη αύξηση των επιτοκίων θα προσφέρει περαιτέρω ευελιξία για να σφίξει τη ρευστότητα και να αυξήσει το πραγματικό ποσοστό χρηματοδότησης, εάν απαιτείται, εκτιμά η ING.

Δεδομένου ότι οι προσδοκίες για τον πληθωρισμό στα τέλη του έτους είναι ελαφρώς κάτω του 12%, σύμφωνα με την τελευταία έρευνα της κεντρικής τράπεζας και πρόσθετο περιθώριο για μείωση κατά 300 bp στο πρόσφατα καθορισμένο ποσοστό ρευστότητας στο 14,75%, μια τέτοια κίνηση θα παρείχε περισσότερη υποστήριξη μετά τα πραγματικά επιτόκια.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία