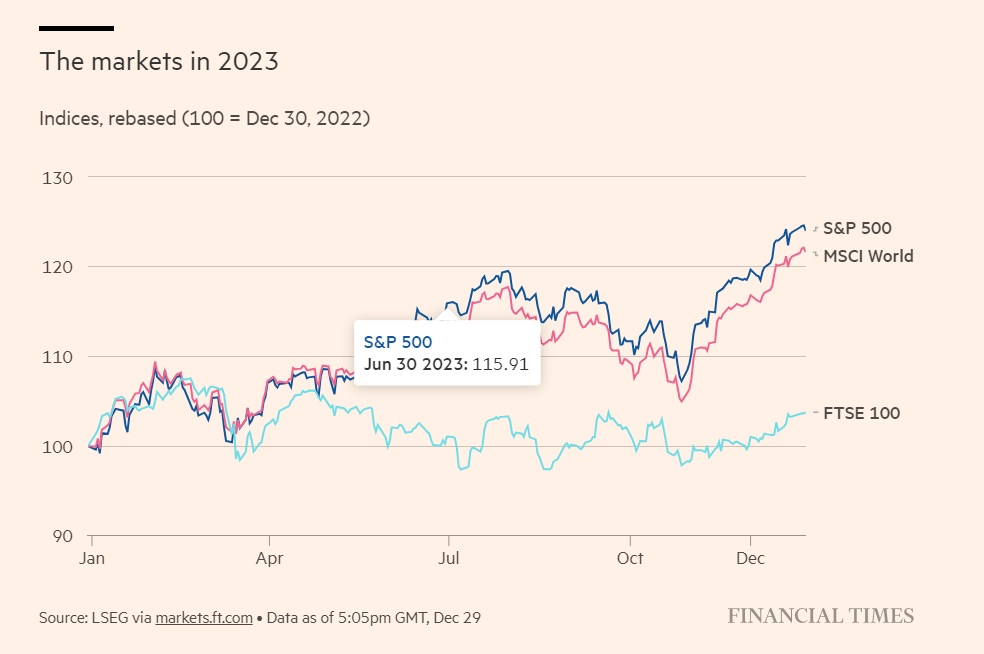

Οι παγκόσμιες χρηματιστηριακές αγορές κατέγραψαν την ισχυρότερη χρονιά τους από το 2019 μετά από ένα τρομακτικό ράλι δύο μηνών, καθώς οι επενδυτές στοιχηματίζουν ότι οι μεγάλες κεντρικές τράπεζες έχουν ολοκληρώσει την αύξηση των επιτοκίων και θα τα μειώσουν γρήγορα το επόμενο έτος.

Ο δείκτης MSCI World, ένας ευρύς δείκτης των παγκόσμιων ανεπτυγμένων μετοχών, έχει αυξηθεί κατά 16% από τα τέλη Οκτωβρίου και έχει σημειώσει άνοδο 22% φέτος - η καλύτερη επίδοσή του εδώ και τέσσερα χρόνια.

Αυτό τροφοδοτήθηκε σε μεγάλο βαθμό από τον δείκτη αναφοράς S&P 500 της Wall Street, ο οποίος έχει σημειώσει άνοδο 14% από τον Οκτώβριο και 24% σε ετήσια βάση, ολοκληρώνοντας την τελευταία ημέρα διαπραγμάτευσης του 2023, οριακά κάτω από το ρεκόρ όλων των εποχών.

Τα κέρδη προήλθαν από μια δραματική αλλαγή στις προσδοκίες για τα επιτόκια μετά από μια σειρά πρόσφατων στοιχείων που δείχνουν ότι ο πληθωρισμός υποχωρεί ταχύτερα από το αναμενόμενο στις δυτικές οικονομίες.

Η αυξανόμενη συναίνεση ότι το κόστος δανεισμού θα μειωθεί απότομα το 2024 έχει επίσης πυροδοτήσει ένα ράλι στην αγορά ομολόγων, προσελκύοντας τους επενδυτές σε μετοχές, καθώς αναζητούν υψηλότερες αποδόσεις.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ ενίσχυσε την τάση στα μέσα Δεκεμβρίου, όταν έστειλε σήμα για σημαντικές μειώσεις επιτοκίων το επόμενο έτος. «Μόλις η Fed άλλαξε γραμμή, έβαλε πραγματικά τους επενδυτές σε μια θετική σκέψη», δήλωσε στους Financial Times ο Tim Murray, υπεύθυνος στρατηγικής στην T Rowe Price. «Ήταν μεγάλη υπόθεση και ήταν απροσδόκητο».

Ο S&P 500 έμεινε λίγο κάτω από το ρεκόρ του Ιανουαρίου 2022 σε ισχνές συναλλαγές την περασμένη εβδομάδα, και υποχώρησε 0,3% χθες, στην τελευταία ημέρα διαπραγμάτευσης. Ο δείκτης, πάντως, σημείωσε άνοδο 0,3% κατά τη διάρκεια της εβδομάδας, σηματοδοτώντας την ένατη συνεχόμενη εβδομάδα κερδών.

Εν τω μεταξύ, ο παγκόσμιος συνολικός δείκτης δημόσιου και εταιρικού χρέους του Bloomberg ανέβηκε 6% φέτος, παρότι υποχωρούσε περίπου 4% στα μέσα Οκτωβρίου. Η απόδοση του 10ετούς ομολόγου των ΗΠΑ, σημείο αναφοράς για τα παγκόσμια χρηματοοικονομικά περιουσιακά στοιχεία (που κινείται αντιστρόφως από τις τιμές των ομολόγων), υποχώρησε στο 3,87% ενώ ήταν πάνω από 5% τον Οκτώβριο καθώς ο πληθωρισμός συνεχίζει να διολισθαίνει.

Οι τιμές καταναλωτή στις ΗΠΑ αυξήθηκαν 3,1% σε ετήσια βάση έως τον Νοέμβριο, σε σύγκριση με 9,1% τους 12 μήνες έως τον Ιούνιο του 2022. Ο πληθωρισμός στην Ευρωζώνη μειώθηκε στο 2,4%, ο χαμηλότερος ετήσιος ρυθμός από τον Ιούλιο του 2021, ενώ ο πληθωρισμός στο Ηνωμένο Βασίλειο επιβραδύνθηκε απότομα στο 3,9%.

Οι traders τιμολογούν τώρα έξι μειώσεις επιτοκίων τόσο από τη Fed, όσο και από την Ευρωπαϊκή Κεντρική Τράπεζα μέχρι το τέλος του 2024, μια ραγδαία ανάκαμψη από τους φόβους για «υψηλότερο για περισσότερο» κόστος δανεισμού που προκάλεσε πωλήσεις ομολόγων σε παγκόσμια κλίμακα το φθινόπωρο. «Οι επενδυτές της αγοράς ομολόγων υπέστησαν μαστίγωμα φέτος», δήλωσε η Sonja Laud, επικεφαλής επενδύσεων στη Νομική και Γενική Διοίκηση Επενδύσεων.

Ορισμένοι επενδυτές πιστεύουν ότι οι αγορές τιμολογούν με υπερβολική αισιοδοξία ότι ο πληθωρισμός θα συνεχίσει να κινείται χαμηλότερα χωρίς η οικονομία των ΗΠΑ να διολισθήσει σε ύφεση. «Θα περίμενα ότι ένα μέρος της αισιοδοξίας γύρω από τις μειώσεις επιτοκίων θα αρχίσει να εξασθενεί το νέο έτος», δήλωσε ο Greg Peters, συνδιευθυντής επενδύσεων στο PGIM Fixed Income.

Σε μια χούφτα μετοχές τεχνολογίας οφείλεται σημαντικό μέρος των κερδών στη Wall Street φέτος, αν και το ράλι διευρύνθηκε τις τελευταίες εβδομάδες πέρα από τις λεγόμενες «Magnificent Seven», δηλαδή τις Apple, Microsoft, Alphabet, Amazon, Tesla, Meta και Nvidia.

Ο δείκτης Nasdaq Composite που κυριαρχείται από την τεχνολογία σημειώνει άνοδο 43% φέτος, ποσοστό που αποτελεί την καλύτερη επίδοσή εδώ και δύο δεκαετίες.

Αντίθετα, ο FTSE 100 του Λονδίνου έχει μείνει πίσω από τις αγορές των ΗΠΑ και της Ευρώπης, με κέρδη λιγότερο από 4% το 2023. Η βαρύτητα που έχουν στον FTSE όμιλοι εξόρυξης που εξαρτώνται από την επιβράδυνση της κινεζικής οικονομίας και οι εκτεθειμένες στην τιμή του πετρελαίου εταιρείες ενέργειας έχει αποδειχθεί αρνητική, όπως και ο σχετικά επίμονος ρυθμός πληθωρισμού του Ηνωμένου Βασιλείου, καθώς οι επενδυτές αναμένουν ότι θα περιορίσει τις κινήσεις της Τράπεζα της Αγγλίας σε ότι αφορά τις μειώσεις επιτοκίων το επόμενο έτος.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία