Με μικτά πρόσημα και έχοντας αντιδράσει από τα πρωινά χαμηλά, κινούνται οι κύριες Ευρωπαϊκές Αγορές, έστω και αν οι περισσότεροι από τους ενεργούς επενδυτές δεν δείχνουν ιδιαίτερη διάθεση για ανάληψη επενδυτικού ρίσκου.

Είναι πασιφανές ότι οι Αγορές, έχουν επιλέξει την στάση αναμονής, περιμένουν τα στοιχεία για τον πληθωρισμό στις ΗΠΑ, αύριο Τετάρτη, αλλά και τα πρώτα αποτελέσματα από τις μεγάλες Αμερικανικές Τράπεζες, με τους αναλυτές να επισημαίνουν ότι “κάθε ανοδική αντίδραση, δεν είναι τίποτα άλλο, από ένα προσωρινό διάλειμμα, σε συχνά επεισόδια καθοδικών πιέσεων”.

Η προσοχή και στην Ηπειρωτική Κίνα, όπου εξαγγέλλονται νέα μέτρα για περιορισμό της πανδημίας.

Για την πλήρη ενημέρωση των αναγνωστών, την Τετάρτη ανακοινώνεται ο πληθωρισμός τόσο στη Γερμανία, όσο και στις ΗΠΑ για τον Ιούνιο, τα επιτόκια στον Καναδά καθώς και η “Μπεζ Βίβλος” από τη Fed.

Την Πέμπτη αναμένεται ο δείκτης τιμών παραγωγού για τον Ιούνιο στις ΗΠΑ, ενώ οι JP Morgan, BlackRock, Delta Air Lines και Morgan Stanley ανοίγουν την αυλαία των ανακοινώσεων οικονομικών αποτελεσμάτων α’ εξαμήνου/β’ τριμήνου.

Την Παρασκευή ανακοινώνεται το ΑΕΠ της Κίνας για το β’ τρίμηνο του 2022, καθώς και η βιομηχανική παραγωγή για τον Ιούνιο. Την ίδια μέρα οι ανακοινώσεις των οικονομικών αποτελεσμάτων β’ τριμήνου των Bank of New York Mellon, Citigroup, U.S. Bancorp, UnitedHealth Group, Wells Fargo.

“Τα κέρδη δευτέρου τριμήνου των μεγάλων Αμερικανικών Τραπεζών αναμένεται να καταγράψουν μεγάλη πτώση σε σχέση με πέρυσι, λόγω των υψηλότερων προβλέψεων για ζημίες από δάνεια. Αναλυτές αναμένουν ότι η JP Morgan θα ανακοινώσει βουτιά κερδών 25% την Πέμπτη, ενώ η Citigroup και η Wells Fargo θα παρουσιάσουν την Παρασκευή πτώση 38% και 42% αντίστοιχα στα κέρδη τριμήνου. Η Bank of America θα εμφανίσει βουτιά 29% στα κέρδη, όταν ανακοινώσει αποτελέσματα στις 18 Ιουλίου” σύμφωνα με στοιχεία της Refinitiv.

Εν τω μεταξύ, αναλυτές της BlackRock προειδοποίησαν τους επενδυτές “να μην αγοράσουν τη βουτιά”, τονίζοντας ότι δεν βλέπουν γρήγορη ανάκαμψη στις μετοχές.

Με τα βλέμματα όλων των Αγορών να είναι στραμμένα στην “άλλη πλευρά του Ατλαντικού”, επόμενο είναι και οι συνεργάτες της στήλης να προσπαθούν να δώσουν κάποιες πρώτες εκτιμήσεις για τις “επόμενες μέρες”

“Η περίοδος των αποτελεσμάτων στην Αμερική ξεκινά ουσιαστικά από αυτή την εβδομάδα με τις μεγάλες Τράπεζες να εκκινούν τις δημοσιεύσεις τους την προσεχή Πέμπτη. Παρά τα θετικά πρόσημα στις βασικές γραμμές των αποτελεσμάτων, υπάρχουν σημαντικές αβεβαιότητες που δεν έχουν τιμολογηθεί. Για την προοπτική της φετινής χρήσης τα αυξημένα επιτόκια της FED δεν έχουν ενσωματωθεί στις εκτιμήσεις για τα επόμενα τρίμηνα. Το γεγονός αυτό δημιουργεί σοβαρούς κινδύνους αστοχιών, καθώς το γ’ τρίμηνο οι εκτιμήσεις για τον τζίρο και τα κέρδη του S&P 500 κινούνται θετικότερα κατά 7,2% και 8,9% αντίστοιχα.

Στον Χρηματοοικονομικό Τομέα οι Τράπεζες αναμένεται να εμφανίσουν υψηλότερες προβλέψεις και ήδη οι 11 από τις 17 Τράπεζες το έχουν αναφέρει ως γεγονός, ενώ η μείωση των καθαρών κερδών στον κλάδο αναμένεται να ξεπεράσει το 20% σε σχέση με το β’ τρίμηνο του 2021. Δεδομένου ότι το περυσινό γ’ τρίμηνο ήταν από τα καλύτερα όλων των εποχών για την εταιρική κερδοφορία, ο κίνδυνος σημαντικών αναθεωρήσεων είναι υπαρκτός. Η Αγορά κοιτάζει μπροστά και οι απαισιόδοξες αναγνώσεις για τις τάσεις της κερδοφορίας αυτή τη στιγμή είναι περισσότερες” σημειώνει ο Μάνος Χατζηδάκης (Beta Sec.).

Η εικόνα στο Χ.Α.

Ερχόμενοι στο Ελληνικό Χρηματιστήριο και στη σημερινή συνεδρίαση, η οποία παρέμεινε στο ίδιο συναλλακτικό σκηνικό, τα κυριότερα χαρακτηριστικά ήταν οι εναλλαγές προσήμων, όσον αφορά τους βασικούς δείκτες του Χ.Α. και η προσπάθεια αντίδρασης των “καταπιεσμένων”, δηλαδή των μετοχών που ερχόντουσαν από σημαντικές πιέσεις και ήθελαν κάποιο ανοδικό διάλειμμα, έστω και τεχνικού χαρακτήρα.

Αυτό επετεύχθη μάλλον εύκολα, με τις λίγο περισσότερες πρωτοβουλίες που πήραν οι αγοραστές στο τελευταίο κομμάτι των συναλλαγών και μάλιστα χωρίς ιδιαίτερο κόστος, κάτι που επιβεβαιώνεται και από τον τελικό ημερήσιο τζίρο.

Εικόνα σχεδόν πλήρους εγκατάλειψης σε μεσαία και μικρότερη κεφαλαιοποίηση, τουλάχιστον όσον αφορά τους τίτλους που προσπάθησαν για κάτι καλύτερο, με σχετικά ικανοποιητικές συναλλαγές.

Προσοχή, την Παρασκευή λήγουν τα συμβόλαια Ιουλίου στην Αγορά Παραγώγων.

Εν τω μεταξύ, σαφές ήταν το μήνυμα των Υπουργών Οικονομικών στο Eurogroup ότι, “τα Κράτη Μέλη θα πρέπει να περάσουν από τα γενικά μέτρα στήριξης σε στοχευμένα, μόνο για ευάλωτους, παρά τον καλπασμό του πληθωρισμού. Θα πρέπει κάθε Χώρα να κινηθεί με βάση τα δημοσιονομικά της περιθώρια και με το βλέμμα στη βιωσιμότητα του χρέους”.

Συνεχίζεται η μεταβλητότητα και στην Αγορά ομολόγων, όπου σήμερα παρατηρείται τάση αποκλιμάκωσης των αποδόσεων, με την απόδοση του Ελληνικού 10ετους τίτλου να υποχωρεί στο 3,464%.

Ο Γενικός Δείκτης κινήθηκε μεταξύ 783,52 (-0,77%) και 796,63 μονάδων (+0,89%). Στις 17.00 βρέθηκε στις 769,46 (+0,87%) και ολοκλήρωσε τις συναλλαγές στις 794,6 μονάδες, με ημερήσια κέρδη 0,64%.

Ο τζίρος στα 49,3 εκατ., από τα οποία τα 3,1 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΧΑΕ, ΑΛΦΑ, ΤΕΝΕΡΓ), ενώ ΑΛΦΑ, ΕΥΡΩΒ και ΤΕΝΕΡΓ απασχόλησαν το 36% της συνολικής μικτής αξίας συναλλαγών.

Περιήγηση στους “πάνω ορόφους” της αγοράς

Στην πρώτη θέση των κεφαλαιοποιήσεων του Χ.Α., η ΕΕΕ (8,3), ακολουθούμενη από ΟΤΕ (7,1), ΟΠΑΠ (4,9), Eurobank (2,8), Εθνική (2,7), Μυτιληναίο (1,9), ΤΕΝΕΡΓ (1,9), ΔΕΗ (1,9), Jumbo (1,9), Ελ. Πετρέλαια (1,9), Alpha Bank (1,8) και Motor Oil (1,8 δισ. ευρώ).

Και τα δύο πρόσημα άλλαξαν οι μετοχές των τεσσάρων συστημικών Τραπεζών, με την τελική εικόνα να δίνει σχετικό πλεονέκτημα στους “πράσινους” τίτλους (Alpha Bank +1,87%, Εθνική +1,72%, Eurobank -1,47%, Πειραιώς +0,81%).

Και τα δύο πρόσημα άλλαξε και ο κλαδικός δείκτης των Τραπεζών, κινούμενος μεταξύ 453,47 (-1,89%) και 472,87 μονάδων (+2,31%). Πριν τις τελικές δημοπρασίες βρέθηκε στις 466,7 (+0,97%) και ολοκλήρωσε τις συναλλαγές στις 464,98 μονάδες, με ημερήσια κέρδη 0,60%.

Για τον ΔΤΡ πρώτο, τεχνικά, ζητούμενο, είναι η επιστροφή και τα επιβεβαιωμένα κλεισίματα υψηλότερα των 544 (ημερήσιο “stop short”), 558 (απλός ΚΜΟ 200 εβδομάδων) και 580 – 597 μονάδων (συγκλίνουν ο εκθετικός ΚΜΟ 200 εβδομάδων και οι δύο ΚΜΟ 200 ημερών). Σε μία τέτοια περίπτωση οι αγοραστές μπορούν να ελπίζουν σε κίνηση υψηλότερα των 600 μονάδων. Αντίθετα συνεχόμενα κλεισίματα χαμηλότερα των 490, θα διατηρήσουν τις προϋποθέσεις δοκιμασίας της επόμενης στήριξης στις 430 – 400 μονάδες.

Η Alpha Υπηρεσιών & Συμμετοχών ενημερώσε ότι, κατόπιν σχετικής γνωστοποίησης της The Capital Group Companies Inc. την 11/7/2022, η τελευταία κατέχει κατά την 8/7/2022, έμμεσα (μέσω της Capital Research and Management Company), 104.737.156 δικαιώματα ψήφου που αντιστοιχούν σε ποσοστό κάτω του 5%, επί του συνόλου δικαιωμάτων ψήφου της Εταιρείας και πιο συγκεκριμένα, 4,81%.

Υπενθυμίζεται ότι στις 7/7 είχε προηγηθεί ανακοίνωση, σύμφωνα με την οποία, “από 4/7/2022 και μέσω της Capital Research and Management Company, η The Capital Group Companies Inc. κατείχε 109.583.436 δικαιώματα ψήφου, τα οποία αντιστοιχούσαν σε ποσοστό 5,03%, επί του συνόλου δικαιωμάτων ψήφου της Εταιρείας”.

Ερχόμενοι στο ταμπλώ των μη Τραπεζικών blue chips, όπου η τελική εικόνα δείχνει τις “πράσινες” μετοχές να έχουν σχετική υπεροπλία, με αρνητική μεταβολή τερμάτισαν οι ΑΡΑΙΓ (-0,10%), ΒΙΟ (-0,71%), ΓΕΚΤΕΡΝΑ (-0,79%), ΔΕΗ (-0,25%), ΜΥΤΙΛ (-0,88%), ΟΠΑΠ (-0,64%), ΟΤΕ (-0,93%) και ΤΕΝΕΡΓ (-1,03%).

Υπενθυμίζεται ότι από σήμερα έπαψε η διαπραγμάτευση και διεγράφησαν από το Χ.Α. οι 5.617.282 ίδιες (ΚΟ) μετοχές του ΟΤΕ. Από την ίδια ημερομηνία, το σύνολο των μετοχών της Εταιρείας που είναι διαπραγματεύσιμες στο Χ.Α. ανέρχεται σε 442.483.326.

Η “σιγή ασυρμάτου”, όσον αφορά τις πιθανολογούμενες μετοχικές ανακατατάξεις, διατηρεί την πλαγιοκαθοδική κίνηση που έχει ξεκινήσει από τα 18,60 ευρώ (κλείσιμο 9/6) για τη μετοχή της ΤΕΝΕΡΓ (-1,03%). Ο τίτλος έχει γυρίσει σε ημερήσιο “short” με “stop” στα 17,38 ευρώ και με ενδιάμεση αντίσταση στα 16,94 ευρώ (εκθετικός ΚΜΟ 60 ημερών). Κλείσιμο υψηλότερα των 17,38, μπορεί να δώσει κίνηση προς τα 17,42 (απλός ΚΜΟ 60 ημερών) και 18,00 ευρώ. Προσοχή αν χαθεί η στήριξη στα 16,02 ευρώ.

Τρεις οι συνεχόμενες πτωτικές συνεδριάσεις για την μετοχή της ΓΕΚΤΕΡΝΑ (-0,79%), που σήμερα δεν ήλθε σε επαφή με το θετικό πρόσημο, ενώ ο τίτλος κινείται σε χαμηλά 4μηνου. Στα 9,53 ευρώ το ημερήσιο “stop short”, με ενδιάμεση αντίσταση τη ζώνη 9,39 – 9,49 (συγκλίνουν οι δύο ΚΜΟ 200 ημερών). Κλείσιμο υψηλότερα των 9,53, μπορεί να δώσει κίνηση προς τα 10,00 ευρώ. Ύστατο “οχυρό” των αγοραστών, τα 8,10 ευρώ.

Κίνηση - αντίδραση, μετά τα χθεσινά χαμηλά 15 μηνών, για την μετοχή της Quest (+2,56%). Πρώτο, τεχνικά, ζητούμενο η ανοδική διαφυγή υψηλότερα των 4,34 ευρώ (ημερήσιο “stop short”) και η κίνηση προς τα 4,82 – 4,91 ευρώ (συγκλίνουν οι δύο ΚΜΟ 60 ημερών), με απώτερο στόχο τα 5,20 – 5,55 ευρώ (σπεύδουν οι δύο ΚΜΟ 200 ημερών). Αντίθετα κλείσιμο χαμηλότερα των 4,00 ευρώ, θα επιδεινώσει δραματικά την τεχνική εικόνα.

Οι τίτλοι που έχουν προβάδισμα

Στην κούρσα για τις καλύτερες αποδόσεις από την αρχή του χρόνου, προηγείται η ΥΑΛΚΟ (+190%), ακολουθούμενη από ΜΑΘΙΟ (+67,34%), ΕΥΠΙΚ (+55,38%), ΤΡΑΣΤΟΡ (+39,66%) και ΕΛΛΑΚΤΩΡ (+32,56%).

Χαμηλώνοντας σε κεφαλαιοποιήσεις

Προσπάθεια αντίδρασης, από το χθεσινό νέο ιστορικό χαμηλό για την MIG (+0,92%)

Εντολή πώλησης σχετικού “ειδικού βάρους” στα 0,24 ευρώ για την Centric (-0,83%).

Τρεις οι συνεχόμενες πτωτικές συνεδριάσεις για ΤΖΚΑ (-2,38%) και ΣΙΔΜΑ (-1,10%).

Δείχνει ατελείωτος ο πωλητής σε ΦΒΜΕΖΖ (-1,08%).

Χωρίς πειστικούς αγοραστές οι ΝΤΟΠΛΕΡ (+3%), ΜΕΡΚΟ (+7,45%), ΚΟΡΔΕ (+6,74%), ΝΑΥΠ (+3,46%), ΑΣΚΟ (+1,01%), ΙΑΤΡ (+2,46%), ΠΕΤΡΟ (+1,11%), ΒΑΡΝΗ (+20%), ΕΒΡΟΦ (+1,14%), ΑΒΕ (+1,78%), ΦΙΕΡ (+5,83%), ΒΙΟΤ (+20%), ΑΤΤ (+12,32%) και ΜΕΝΤΙ (+5,42%).

Βγήκε κάποιο “bid” σε Realcons (+3,54%) και Logismo (+2,13%).

Επιστροφή αγοραστών σε Cenergy (+5,47%) και ΕΚΤΕΡ (+1,83%).

Παρουσία πωλητή σε MONTA (-8,06%), MOTO (-3,37%), ΚΑΜΠ (-1,83%), ΠΡΟΦ (-1,39%), ΕΛΤΟΝ (-1,41%), ΑΒΑΞ (-0,29%), ΜΑΘΙΟ (-1,19%), ΒΙΟΚΑ (-1,89%), ΔΟΜΙΚ (-3,67%), ΠΛΑΙΣ (-1,14%), ΙΛΥΔΑ (-1,02%) και ΕΛΓΕΚ (-1,12%).

Κινήσεις κατοχύρωσης κερδών σε ΚΡΙ (-4,17%) και ΣΠΕΙΣ (-1,18%).

Η τεχνική εικόνα των βασικών δεικτών

Για τον Γενικό Δείκτη, θετική ένδειξη όσο δίνει κλεισίματα υψηλότερα των 788 (απλός ΚΜΟ 200 εβδομάδων), όμως για τη σχετική βελτίωση της τεχνικής εικόνας, θέλει συνεχόμενα κλεισίματα υψηλότερα των 820 (εκθετικός ΚΜΟ 200 εβδομάδων) και κίνηση προς τις 845 (ημερήσιο “stop short”) και 873 – 888 μονάδων (συγκλίνουν οι δύο ΚΜΟ 200 ημερών). Οι 900 μονάδες, παραμένουν το απόλυτο σημείο αναφοράς. Σε περίπτωση αρνητικής εξέλιξης και κλεισίματος χαμηλότερα των 788, οι επόμενες στηρίξεις στις 780 και 740 μονάδες.

Στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης, για την σχετική βελτίωση της τεχνικής εικόνας, απαιτείται ανοδική διαφυγή υψηλότερα των 1940 (απλός ΚΜΟ 200 εβδομάδων), 2042 (ημερήσιο “stop short”) και 2050 μονάδων (εκθετικός ΚΜΟ 200 εβδομάδων). Σε αυτή την περίπτωση, δεν μπορεί να αποκλειστεί αντίδραση προς τις 2090 – 2092 (gap), 2106 – 2146 (συγκλίνουν οι ΚΜΟ 200 ημερών και ο εκθετικός ΚΜΟ 30 εβδομάδων), 2194 και 2202 μονάδες. Σε αντίθετη περίπτωση, δείχνει μονόδρομος η δοκιμασία της επόμενη στήριξης στις 1850, 1800 και 1753 μονάδες.

Οι εκτιμήσεις των αναλυτών

“Είμαστε σε μία φάση που οι περισσότεροι ‘έχουν παραδώσει όπλα’ με την ψυχολογία να είναι στο ναδίρ. Σε ημερήσιο έχουμε αρκετές ενδείξεις για αντίδραση με το πρώτο επιβεβαιωμένο σήμα να είναι στις 806 μονάδες. Όσο συντηρείται το 788 σε κλείσιμο μήνα, η Αγορά έχει αντοχές”, υπενθυμίζει η Fast Finance ΑΕΠΕΥ.

“Η προσδοκία για διατήρηση του ανοδικού momentum της Παρασκευής ανατράπηκε, αφού οι διεθνείς εξελίξεις απειλούν το χρηματιστηριακό περιβάλλον με περαιτέρω επιδείνωση. Αναπόφευκτα, η υποχώρηση των δεικτών των Ευρωπαϊκών Αγορών συμπαρασύρει και το Ελληνικό Χρηματιστήριο. Οι αγοραστές είναι πιθανό να κληθούν να επιβεβαιώσουν ότι οι 780 μονάδες του ΓΔ, συνιστούν ισχυρό σημείο αντίστασης”, εκτιμά η Κύκλος ΑΧΕΠΕΥ.

“Περιμένουμε η Αγορά να παραμείνει υπό πίεση, καθώς οι επενδυτές ανησυχούν για τις προοπτικές της Παγκόσμιας Οικονομίας λόγω του υψηλού πληθωρισμού, αλλά και των νέων φόβων για τον τρόπο αντιμετώπισης του Covid από την Κίνα”, αναφέρει η Eurobank Equities.

“Λόγω απουσίας σημαντικών επιχειρηματικών ειδήσεων που θα μπορούσαν να αντιστρέψουν την αρνητική τάση, περιμένουμε οι επενδυτές να παραμείνουν επιφυλακτικοί, λόγω των ενεργειακών και μακροοικονομικών ανησυχιών” αναφέρει στις δικές της εκτιμήσεις η Piraeus Securities.

“Λόγω απουσίας σημαντικών καταλυτών, περιμένουμε η Αγορά να συσσωρεύσει γύρω από τα τρέχοντα επίπεδα, με χαμηλούς όγκους συναλλαγών”, επισημαίνει η Euroxx Sec.

“Το πρόγραμμα σύσφιξης των Κεντρικών Τραπεζών, η νέα έξαρση κρουσμάτων Covid στην Κίνα και οι ελλείψεις Ενέργειας στην Ευρώπη, δεν αφήνουν πολλά περιθώρια αισιοδοξίας, καθώς η εγχώρια ειδησεογραφία δεν μπορεί να αντισταθμίσει την αρνητική τάση από το εξωτερικό”, τονίζει η Beta Sec.

“Η μακροπρόθεσμη τάση είναι πτωτική (bear market) με τον εκθετικό ΚΜΟ 200 στις 874,05 μονάδες. Σημεία στήριξης οι 779 και 770 μονάδες και σημεία αντίστασης οι 840 και 867 μονάδες. Τo EUR/USD βρίσκεται πλέον σε χαμηλό 20 ετών, κυρίως εξαιτίας της διαφοράς στη νομισματική πολιτική που ακολουθεί η FED”, σύμφωνα με την άποψη της Merit Sec.

“Η στρόφιγγα του ‘Nord Stream 1’ έκλεισε για να συντηρηθεί. Αυτή τη φορά όμως, η Ουκρανική κρίση καθιστά αβέβαιη την επαναλειτουργία του στις 21 Ιουλίου, διαμορφώνοντας εφιαλτικά σενάρια στο ενδεχόμενο συνέχισης της διακοπής λειτουργίας του για τους Ευρωπαίους καταναλωτές, που θα βιώσουν το δελτίο και θα κληθούν να καταβάλουν δυσβάστακτα ποσά για να ζεσταθούν το Χειμώνα και να κινηθούν με Ιδιωτικά αυτοκίνητα”, όπως επισημαίνει ο Δημήτρης Τζάνας.

Με την Ελλάδα ωστόσο να έχει προνοήσει, έχοντας διαμορφώσει τη Νήσο Ρεβυθούσα ως αποθηκευτικό χώρο LNG που τροφοδοτεί και άλλες Χώρες, έργο του αειμνήστου Αναστάσιου Πεπονή που αποφασίστηκε το 1987. Υπόκειται έτσι μόνο στο βάρος του υψηλού ενεργειακού κόστους.

Παράλληλα, η Goldman Sachs υπολογίζει ότι θα πληγεί το 65% - 80% της παραγωγής στην Γερμανία. Ταυτόχρονα, στην Κίνα ξανασκέφτονται τη λήψη περιοριστικών μέτρων για τον κορωνοϊό, προκαλώντας ενδεχομένως νέες αρρυθμίες στη Εφοδιαστική Αλυσίδα, ενώ στις ΗΠΑ η Federal αποφασίζει πάλι νέες αυξήσεις επιτοκίων, καθώς η Οικονομία ανακάμπτει, όπως έδειξαν τα στοιχεία της Αγοράς εργασίας του Ιουνίου (+372 χιλ. νέες θέσεις).

Σαν αποτέλεσμα, το Δολάριο συνεχίζει την ενδυνάμωσή του, φέρνοντας την ισοτιμία 1 προς 1 με το Ευρώ ακόμη πιο κοντά.

Την ίδια ώρα, οι ψηλές τιμές του Πετρελαίου και του Φυσικού Αερίου οδηγούν, σε ύψος ρεκόρ το πλεόνασμα του ισοζυγίου τρεχουσών συναλλαγών της Ρωσίας στο 2ο τρίμηνο, που έφτασε στα $70,1 δισ.

Αυξάνεται έτσι ο προβληματισμός της Ευρώπης, που διαπιστώνει ότι οι κυρώσεις προς τη Ρωσία δεν την πλήττουν και η συνέχιση του πολέμου στη Ουκρανία γονατίζει οικονομικά Επιχειρήσεις και Νοικοκυριά της Γηραιάς Ηπείρου που βλέπει την ύφεση να έρχεται, ίσως και εντός του 2022.

Αναπόφευκτα, το σκηνικό τέλειας καταιγίδας διαμορφώνει αναταράξεις σε όλες τις Αγορές του Πλανήτη και ιδιαίτερα στις Ευρωπαϊκές.

Ενόσω δε το σκηνικό χαμηλής ορατότητας συνεχίζεται, δικαιώνονται οι αναλυτές που βλέπουν τα χειρότερα, με τους διαχειριστές να κορυφώνουν τον βαθμό αποστροφής προς το μετοχικό κίνδυνο, θεωρώντας ότι οι αγορές τίτλων στα χαμηλά (bottom fishing) συνιστούν ακόμη κίνηση υψηλού επενδυτικού κινδύνου!

Το Ελληνικό Χρηματιστήριο αποπειράθηκε να αντιδράσει τις προηγούμενες ημέρες, μετά από μια νηοπομπή 11 συνεχόμενων πτωτικών συνεδριάσεων (με μια ανοδική ενδιάμεσα, μόλις με +0,09%).

Με αφορμή την Πρωθυπουργική διαβεβαίωση για απομάκρυνση του σεναρίου των πρόωρων εκλογών και την προσδοκία βελτίωσης της βαθμολογίας από τη Fitch. Η διάψευση όμως αυτής της προσδοκίας ακύρωσε την προοπτική μιας μικρής έστω αντίδρασης, με στόχο την κίνηση πάνω από τις 800 μονάδες, καθώς η εξαιρετική τουριστική χρονιά εκτρέφει υψηλές προσδοκίες για το φετινό ΑΕΠ (+4% κατά το ΙΟΒΕ, αλλά και +6% κατά την HSBC!).

Τελικά, η συναλλακτική καθίζηση επανέφερε τον ΓΔ κάτω από τις 800 μονάδες, με τον τραπεζικό κλάδο να αποτελεί, για μια ακόμη φορά, τον “αδύναμο κρίκο”, παρά τη διαβεβαίωση των Διοικήσεων για ικανοποιητική πορεία της πιστωτικής επέκτασης στο 1ο εξάμηνο (+1 δισ., για την Πειραιώς για παράδειγμα) και τα ανεκτά επίπεδα των αποδόσεων για τους πολυετείς Ελληνικούς τίτλους, επιτρέποντας την άνετη κάλυψη νέων εκδόσεων.

“Η πορεία αυτονόμησης του Ελληνικού Χρηματιστηρίου που σημειώθηκε στο 1ο εξάμηνο, είναι σχεδόν αδύνατο να επαναληφθεί στην παρούσα φάση, με το σενάριο του συγχρονισμού του με την πορεία των Ευρωπαϊκών Αγορών να συνιστά την πιθανότερη κίνηση για το εγγύς μέλλον”, σύμφωνα με την άποψη του διευθυντή επενδύσεων της Κύκλος ΑΧΕΠΕΥ.

Μια ματιά στις διεθνείς αγορές

Με σχεδόν απόλυτη επικράτηση των πωλητών, πλην του Αυστραλού ASX 200 (+0,06%), ολοκληρώθηκε η σημερινή συνεδρίαση για τις μεγάλες Αγορές Ασίας και Ειρηνικού.

Σε μικρά κέρδη έχουν γυρίσει οι δείκτες στην Ευρώπη, οριακές οι μεταβολές στην Wall Street.

Επιθετικές κινήσεις κατοχύρωσης κερδών στο Πετρέλαιο, οριακά ψηλότερα το Ευρώ.

Ο ΟΠΕΚ αναμένει ότι η Παγκόσμια ζήτηση Πετρελαίου θα υπερβεί την αύξηση της παραγωγής κατά 1 εκατ. βαρέλια την ημέρα, το επόμενο έτος. Για να καλύψει το κενό, ο ΟΠΕΚ θα χρειαστεί να αυξήσει σημαντικά την παραγωγή, αλλά τα Μέλη μένουν ήδη πολύ πίσω από τους όγκους που απαιτούνται, λόγω των υποεπενδύσεων και της πολιτικής αστάθειας.

Εικόνα παρατεταμένης αδυναμίας από τον Χρυσό, τα ίδια και χειρότερα από το Ασήμι, κάτω από τα $19900 το Bitcoin, χαμηλότερα των $1080 το Ethereum.

Η εμπιστοσύνη των επενδυτών στην Οικονομία της Γερμανίας κατρακύλησε στο χαμηλότερο επίπεδο από το 2011. Το Ινστιτούτο οικονομικών ερευνών ZEW ανέφερε ότι ο δείκτης του οικονομικού κλίματος υποχώρησε στις -53,8 μονάδες τον Ιούλιο, από -28,0 τον Ιούνιο. Δημοσκόπηση του Reuters είχε δείξει ότι το αποτέλεσμα του Ιουλίου θα ήταν -38,3.

“Οι Κεντρικές Τράπεζες ορθώς εστιάζουν στην καταπολέμηση του πληθωρισμού, αλλά οι αυξήσεις επιτοκίων εντείνουν την πίεση στις υπερχρεωμένες Χώρες”, προειδοποίησε η γενική διευθύντρια του ΔΝΤ, Κρισταλίνα Γκεοργκίεβα, τονίζοντας ότι “υπάρχει αυξανόμενος κίνδυνος να ξεσπάσει κρίση χρέους στις Αναπτυσσόμενες και χαμηλού εισοδήματος Χώρες”.

“Με τον πληθωρισμό να παραμένει υψηλότερος για μεγαλύτερο χρονικό διάστημα, τις πραγματικές αποδόσεις να κάνουν άλμα περισσότερο από το αναμενόμενο και τους κινδύνους ανάπτυξης να αυξάνονται, μειώνουμε τους στόχους μας για τις τιμές του S&P 500 και περικόπτουμε τις προβλέψεις μας για τα κέρδη ανά μετοχή του δείκτη”, αναφέρει η UBS. Βάσει των αναθεωρημένων προβλέψεων της UBS για το 10ετες Αμερικανικό ομόλογο, ο στόχος για τον δείκτη S&P 500, για το τέλος του έτους, μειώνεται στις 4150 μονάδες, στο βασικό σενάριο.

Άκρως επιφυλακτική παραμένει η Goldman Sachs για τις Αγορές και συστήνει αυξημένες θέσεις σε Μετρητά, Πετρέλαιο και Χρυσό, ενώ παραμένει ουδέτερη για μετοχές και ομόλογα και αρνητική για τα εταιρικά ομόλογα.

Για το Πετρέλαιο τύπου Brent, η τιμή – στόχος είναι στα $140 στο επόμενο τρίμηνο και στα $130 το βαρέλι στο δωδεκάμηνο.

Για τον Χρυσό, βλέπει κίνηση προς τα $2100. Εν συνεχεία, η άνοδος θα ενδυναμωθεί στα $2500 στο δωδεκάμηνο και αναμένεται να παραμείνει εκεί.

Επιστροφή στο Χ.Α.

“Ο διψήφιος πληθωρισμός πιθανότατα θα επιβαρύνει την εγχώρια κατανάλωση, αλλά οι ισχυρές τουριστικές εισροές το Καλοκαίρι θα βοηθήσουν στη διατήρηση της Οικονομίας”, εκτιμά η ING. Η Ολλανδική Τράπεζα βλέπει ανάπτυξη 4,2% φέτος και 9,7% πληθωρισμό.

Από τις μετοχές της υψηλής κεφαλαιοποίησης, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΕΛΛΑΚΤΩΡ και ΟΛΠ και με το θετικό οι ΓΕΚΤΕΡΝΑ, ΜΥΤΙΛ και ΟΠΑΠ. Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν οι Lamda Development, Motor Oil και Σαράντης.

Ικανοποιητική η τελική εικόνα με 71 ανοδικούς τίτλους, έναντι 47 πτωτικών, ενώ 9 τίτλοι έκλεισαν με κέρδη μεγαλύτερα του 4%.

Ανοδική αντίδραση στην αγορά παραγώγων

Συνεδρίαση ανοδικής αντίδρασης και στην Αγορά Παραγώγων, με τις συναλλαγές να σημειώνουν νεότερη αύξηση στο συμβόλαιο του δείκτη, καθώς συνεχίστηκαν οι μετακυλίσεις θέσεων και νέα υποχώρηση στα Σ.Μ.Ε. επί μετοχών (13.733 συμβόλαια).

Στα 3.410 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 3.493 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Ιούλιος).

Στα 27 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 27 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Σεπτέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 2.968, 1.629 για τον Ιούλιο, 1.279 για τον Αύγουστο και 60 για τον Σεπτέμβριο τιμή κλεισίματος για τον πρώτο μήνα 1.894), κινήθηκε μεταξύ 1.860 και 1.905 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 2, 2 για τον Σεπτέμβριο και 0 για τον Δεκέμβριο, τιμή κλεισίματος για τον πρώτο μήνα 469,75), κινήθηκε μεταξύ 467 και 469,75 μονάδων.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (14.000 Εθνική), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (3.218), Εθνική (1.801), Eurobank (2.832), Πειραιώς (4.074), ΔΕΗ (994), Μυτιληναίο (111), Τέρνα Ενεργειακή (136).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Σεπτέμβριος), στα Σ.Μ.Ε. επί μετοχών σε: Alpha Bank 85.804, Πειραιώς 30.593, MIG 18.891, Eurobank 25.342, ΔΕΗ 19.284, Εθνική 13.078.

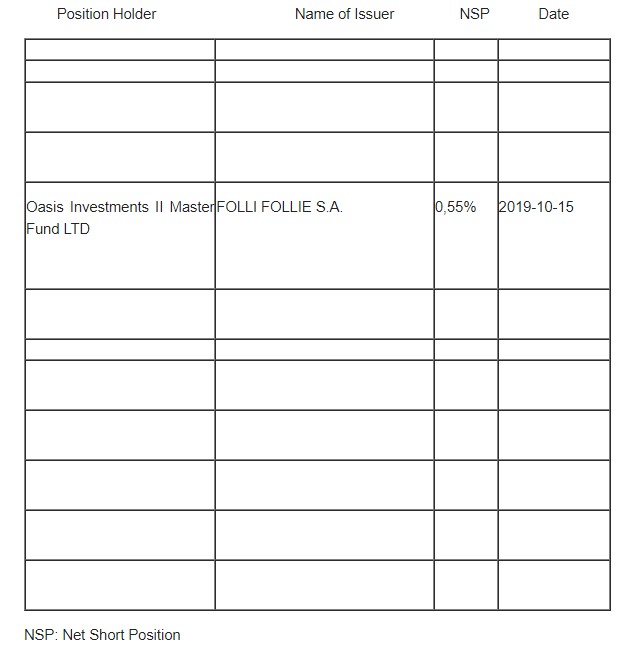

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 60.740.392 τεμ., (από 60.511.756 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 2.394.472 τεμ. (2.442.283), Eurobank 34.277.004 τεμ. (34.277.004), ΟΠΑΠ 1.510.988 τεμ. (1.510.988), Εθνική 9.988.282 τεμ. (10.365.246), Πειραιώς 2.345.237 τεμ. (2.345.237), ΟΤΕ 1.209.038 τεμ. (1.126.038).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.