Με αρνητικά πρόσημα κινούνται τα κυριότερα Ευρωπαϊκά Χρηματιστήρια, καθώς οι ενεργοί επενδυτές προσπαθούν να τιμολογήσουν τις νέες προβλέψεις της Ευρωπαϊκής Επιτροπής για την Οικονομία της Ευρωζώνης, τα πρώτα αποτελέσματα που ξεκίνησαν να ανακοινώνουν οι Αμερικανικές Τράπεζες, αλλά και τις συνεχιζόμενες εκτιμήσεις για την επόμενη κίνηση της Fed, μετά τα στοιχεία για την εκτίναξη του πληθωρισμού στις ΗΠΑ, που ανακοινώθηκαν χθες.

Παίρνοντας τα πράγματα με την χρονική τους σειρά, “οι αξιωματούχοι της Federal Reserve ενδέχεται να συζητήσουν μια ιστορική αύξηση επιτοκίων κατά μία ποσοστιαία μονάδα (100 μονάδες βάσης) αργότερα αυτόν τον μήνα, μετά τα στοιχεία για τον πληθωρισμό τα οποία ‘σιγούρεψαν’ μια κίνηση 75 μονάδων βάσης”, σύμφωνα με το Bloomberg.

“Ο υψηλός πληθωρισμός ανησυχεί τις Επιχειρήσεις. Αρκετές Περιφέρειες αναφέρονται σε αυξημένο κίνδυνο ύφεσης”, σύμφωνα με την “Beige Book” της Κεντρικής Τράπεζας των ΗΠΑ.

Μετά τα χαμηλότερα των εκτιμήσεων αποτελέσματα που ανακοίνωσαν σήμερα οι JP Morgan και Morgan Stanley (αναμένονται αυτά των BlackRock και Delta Air Lines), αύριο παίρνουν σειρά οι Bank of New York Mellon, Citigroup, U.S. Bancorp, UnitedHealth Group και Wells Fargo.

Από την άλλη, η Ευρωπαϊκή Επιτροπή μείωσε τις προβλέψεις της για την οικονομική ανάπτυξη στην Ευρωζώνη για φέτος και το επόμενο έτος και αναθεώρησε τις εκτιμήσεις της για τον πληθωρισμό. Προβλέπει ανάπτυξη 2,6% φέτος για το Νομισματικό Μπλοκ των 19 Χωρών, ελαφρώς μικρότερη από το 2,7% που είχε προβλέψει τον Μάιο. Για το 2023, η ανάπτυξη προβλέπεται να είναι 1,4%, αντί του 2,3% που είχε εκτιμηθεί προηγουμένως. Για την ΕΕ των 27 Χωρών, η πρόβλεψη ανάπτυξης παρέμεινε αμετάβλητη στο 2,7% φέτος, αλλά αναθεωρήθηκε σε 1,5% το 2023, από 2,3%.

Ο πληθωρισμός της Ευρωζώνης, αναμένεται να κορυφωθεί φέτος στο 7,6%, πριν πέσει στο 4,0% το 2023. Τον Μάιο, η Επιτροπή είχε προβλέψει ότι οι τιμές στην Ευρωζώνη θα αυξάνονταν κατά 6,1 % φέτος και 2,7% το 2023.

Ανοδικών διαθέσεων συνέχεια, όσον αφορά τις αποδόσεις στην Αγορά ομολόγων, με την απόδοση του Ελληνικού 10ετους να αναρριχάται στο 3,536%.

Βραχύβια αποδείχθηκε η αντίδραση του Ευρώ, καθώς δείχνουν να επιστρέφουν οι πιέσεις και στο Ενιαίο Νόμισμα (κάτω από το 1 η ισοτιμία Ευρώ / Δολαρίου).

Η προσοχή και στην Ιταλία, με την ειδησεογραφία να αναφέρει πως, “ο Μάριο Ντράγκι αναμένεται να υποβάλει την παραίτησή του, αφού το Κίνημα Πέντε Αστέρων, βασικό μέλος του Συνασπισμού του, έκανε πράξη την απειλή του να μποϊκοτάρει μια ψηφοφορία, προκαλώντας πολιτική αναταραχή”.

Συνεδρίαση δύο όψεων αυτή που διεξήχθη στο Ελληνικό Χρηματιστήριο, ο Γενικός Δείκτης του οποίου ξεκίνησε τις συναλλαγές με ήπια ανοδικές διαθέσεις, όμως παράτησε το θετικό πρόσημο, επιστρέφοντας στο “κόκκινο” και σε τιμές χαμηλότερα των 800 μονάδων, μόλις έδειξε να επιδεινώνεται το κλίμα στο εξωτερικό.

Με την καθαρή αξία των ημερήσιων συναλλαγών να επιμένει στα γνωστά χαμηλά επίπεδα των τελευταίων, πολλών, ημερών και τα νέφη ανησυχιών να αυξάνονται στις Διεθνείς Αγορές, όλο και περισσότεροι από τους Εγχώριους αναλυτές, “κλείνουν τα όποια παράθυρα αισιοδοξίας”, ελπίζοντας ότι οι επιμέρους κινήσεις σε ελάχιστους τίτλους, μπορεί να μην επιτρέψουν να μηδενίσει το ενδιαφέρον στο εγχώριο χρηματιστηριακό ταμπλώ.

Εκτός και αν κάποιοι ποντάρουν στα “μαγικά” των τελικών δημοπρασιών, όπως αυτά που έγιναν σήμερα, βοηθώντας στην ανάδυση των βασικών δεικτών από το “βαθύ κόκκινο”.

Είναι απόλυτα ενδεικτικό ότι ο ΓΔ πριν τις τελικές δημοπρασίες σημείωνε απώλειες 1,54%, αλλά ολοκλήρωσε τις συναλλαγές με απώλειες 0,86%, ενώ ο ΔΤΡ στις 17.00 βρέθηκε στο -4,58%, αλλά έκλεισε στο -3,09%.

Πιο συγκεκριμένα, ο Γενικός Δείκτης κινήθηκε μεταξύ 808,59 (+0,66%) και 790,48 μονάδων (-1,59%). Στις 17.00 βρέθηκε στις 790,88 (-1,54%) και ολοκλήρωσε τις συναλλαγές στις 796,41 μονάδες, με ημερήσιες απώλειες 0,86%.

Ο τζίρος στα 62,2 εκατ., από τα οποία τα 11,4 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (CENER, ΟΠΑΠ, ΠΡΕΜΙΑ, ΜΠΕΛΑ, ΕΤΕ, ΣΑΡ, ΠΕΙΡ, ΕΥΔΑΠ, ΟΤΕ), ενώ ΟΠΑΠ, ΜΠΕΛΑ και ΕΤΕ απασχόλησαν το 40% της συνολικής μικτής αξίας συναλλαγών.

Περιήγηση στους “πάνω ορόφους” της αγοράς

Στην πρώτη θέση των κεφαλαιοποιήσεων του Χ.Α., η ΕΕΕ (8,4), ακολουθούμενη από ΟΤΕ (7,2), ΟΠΑΠ (5,1), Eurobank (2,8), Εθνική (2,6), Jumbo (2), Μυτιληναίο (1,9), ΤΕΝΕΡΓ (1,9), ΔΕΗ (1,9), Ελ. Πετρέλαια (1,9), Alpha Bank (1,8) και Motor Oil (1,8 δισ. ευρώ).

Και τα δύο πρόσημα άλλαξαν οι μετοχές των τεσσάρων συστημικών Τραπεζών, όμως η τελική εικόνα δεν αφήνει και μεγάλα περιθώρια αισιοδοξίας για την συνέχεια (Alpha Bank -2,84%, Εθνική -5,07%, Eurobank -1,73%, Πειραιώς -2,67% και κλείσιμο σε νέα ιστορικά χαμηλά). Όλοι οι παραπάνω τίτλοι, αντέδρασαν από τα ενδοσυνεδριακά χαμηλά.

Και τα δύο πρόσημα άλλαξε ο κλαδικός δείκτης των Τραπεζών, κινούμενος μεταξύ 471,18 (+0,87%) και 444,79 μονάδων (-4,78%). Πριν τις τελικές δημοπρασίες βρέθηκε στις 445,73 (-4,58%) και ολοκλήρωσε τις συναλλαγές στις 452,67 μονάδες, με ημερήσιες απώλειες 3,09%.

Για τον ΔΤΡ πρώτο, τεχνικά, ζητούμενο, είναι η επιστροφή και τα επιβεβαιωμένα κλεισίματα υψηλότερα των 476 (ημερήσιο “stop short”), 558 (απλός ΚΜΟ 200 εβδομάδων) και 578 – 596 μονάδων (συγκλίνουν ο εκθετικός ΚΜΟ 200 εβδομάδων και οι δύο ΚΜΟ 200 ημερών). Σε μία τέτοια περίπτωση οι αγοραστές μπορούν να ελπίζουν σε κίνηση υψηλότερα των 600 μονάδων. Αντίθετα συνεχόμενα κλεισίματα χαμηλότερα των 490, θα διατηρήσουν τις προϋποθέσεις δοκιμασίας της επόμενης στήριξης στις 430 – 400 μονάδες.

Καλύτερη από το Βαρύδεικτο Τραπεζικό ταμπλώ, η τελική εικόνα στα μη Τραπεζικά blue chips, όπου με θετική μεταβολή διασώθηκαν οι ΕΕΕ (+0,40%), ΕΥΔΑΠ (+2,07%), ΟΛΠ (+2,76%), ΟΠΑΠ (+2,42%), ΟΤΕ (+0,12%) και ΤΕΝΕΡΓ (+0,30%). Αμετάβλητες οι μετοχές των ΔΕΗ και ΕΛΧΑ.

Δείχνει εμφανέστατη αδυναμία να απομακρυνθεί από τα πρόσφατα χαμηλά 28 μηνών η μετοχή του ΑΔΜΗΕ (-1,67%), ενώ σήμερα κινήθηκε χωρίς να έλθει σε επαφή με το θετικό πρόσημο. Προσοχή, καθώς κλείσιμο χαμηλότερα των 1,72 ευρώ, θα βαρύνει σημαντικά την τεχνική εικόνα. Στα 2,105 το ημερήσιο “stop short”, στα 2,28 – 2,34 (συγκλίνουν οι δύο ΚΜΟ 200 ημερών), η αμέσως επόμενη αντίσταση.

Μετά από μικρή ανοδική ανάπαυλα, σήμερα επέστρεψαν οι πωλητές στη μετοχή της TITC (-3,85%) και ο τίτλος κινήθηκε μόνιμα με αρνητικό πρόσημο. Ύστατο “οχυρό” των αγοραστών τα 10,72 ευρώ. Για τη σχετική αποκατάσταση της τεχνικής εικόνας, θα ήθελε κλείσιμο υψηλότερα των 11,44 (ημερήσιο “stop short”) και κίνηση προς τα 11,84 – 12,07 ευρώ (συγκλίνουν οι δύο ΚΜΟ 60 ημερών).

Μετά από έξι “κόκκινες” συνεδριάσεις, ακολούθησαν δύο “πράσινες”, αλλά σήμερα επέστρεψαν οι πωλητές στην μετοχή της Motor Oil (-0,91%). Για να επανέλθουν τα αισιόδοξα σενάρια, η μετοχή πρέπει να αφήσει πίσω της τη ζώνη 16,50 – 16,54 (συγκλίνουν οι δύο ΚΜΟ 60 ημερών) και να κινηθεί επιθετικά προς τα 18,17 ευρώ (ημερήσιο “stop short”). Αντίθετα θα απαιτηθεί αυξημένη προσοχή, αν παραβιαστεί η ζώνη στήριξης στα 15,17 – 14,86 ευρώ, την οποία υπερασπίζονται οι δύο ΚΜΟ 200 ημερών.

Οι τίτλοι που έχουν προβάδισμα

Στην κούρσα για τις καλύτερες αποδόσεις από την αρχή του χρόνου, προηγείται η ΥΑΛΚΟ (+190%), ακολουθούμενη από ΜΑΘΙΟ (+61,29%), ΕΥΠΙΚ (+55,38%), ΤΡΑΣΤΟΡ (+39,66%) και ΕΛΛΑΚΤΩΡ (+32,72%).

Χαμηλώνοντας σε κεφαλαιοποιήσεις

Από σήμερα, οι μετοχές της Space (-3,79%) ήταν διαπραγματεύσιμες χωρίς το μέρισμα χρήσεως 2021, 0,12 ευρώ ανά μετοχή, από το οποίο θα παρακρατηθεί ο αναλογούν φόρος (καθαρό ποσό: 0,114 ευρώ ανά μετοχή).

Επιστολή τόσο προς την Winex (συμφερόντων Δ.Μπάκου, Γ. Καϋμενάκη, Α. Εξάρχου) που απέκτησε το 31,7% της Ιντρακάτ, όσο και προς τους εφοπλιστές Η. Γκότση και Κ. Αγγέλου, οι οποίοι επίσης απέκτησαν αθροιστικό ποσοστό της τάξης του 29,3% στην Εταιρεία επέδωσε η Επιτροπή Κεφαλαιαγοράς με βασικό ερώτημα το ενδεχόμενο συντονισμένης δράσης.

Τοποθετήσεις στον τίτλο της ΙΝΚΑΤ (+2,92%), από όσους περιμένουν εξελίξεις και πιθανή υποβολή δημόσιας πρότασης.

Σημαντική εντολή αγοράς στα 14,90 ευρώ για την DIMAND (+0,81%).

Προσπάθεια αντίδρασης στο χθεσινό -13,33% από την Προοδευτική (+15,38%).

Χωρίς πειστικούς αγοραστές οι ΛΟΓΟΣ (+2,26%), ΕΒΡΟΦ (+2,26%), ΚΛΜ (+1,80%), ΚΕΚΡ (+0,40%), ΙΛΥΔΑ (+2%), ΛΑΝΑΚ (+1,59%), ΑΒΕ (+2,82%), ΔΟΥΡΟ (+19,23%), ΛΥΚ (+1,31%) και ΕΥΑΠΣ (+0,70%).

Βγήκε κάποιο “bid” σε AS Company (+1,52%), Centric (+2,09%) και Δομική Κρήτης (+3,87%).

Κινήσεις κατοχύρωσης κερδών σε ΦΡΛΚ (-2,51%).

Παρουσία πωλητών σε ΑΤΤ (-6,15%), ΕΛΓΕΚ (-4,02%), ΕΛΙΝ (-2,89%), ΕΣΥΜΒ (-0,97%), ΕΠΙΛΚ (-9,23%), ΦΙΕΡ (-1,19%) και ΠΑΙΡ (-1,48%).

Με σταθερή παρουσία ο πωλητής στο ΦΒΜΕΖΖ (-8,98%).

Η τεχνική εικόνα των βασικών δεικτών

Για τον Γενικό Δείκτη, θετική ένδειξη όσο δίνει κλεισίματα υψηλότερα των 788 (απλός ΚΜΟ 200 εβδομάδων), όμως για τη σχετική βελτίωση της τεχνικής εικόνας, θέλει συνεχόμενα κλεισίματα υψηλότερα των 820 (εκθετικός ΚΜΟ 200 εβδομάδων) και κίνηση προς τις 845 (ημερήσιο “stop short”) και 872 – 888 μονάδων (συγκλίνουν οι δύο ΚΜΟ 200 ημερών). Οι 900 μονάδες, παραμένουν το απόλυτο σημείο αναφοράς. Σε περίπτωση αρνητικής εξέλιξης και κλεισίματος χαμηλότερα των 788, οι επόμενες στηρίξεις στις 780 και 740 μονάδες.

Στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης, για την σχετική βελτίωση της τεχνικής εικόνας, απαιτείται ανοδική διαφυγή υψηλότερα των 1940 (απλός ΚΜΟ 200 εβδομάδων), 2042 (ημερήσιο “stop short”) και 2050 μονάδων (εκθετικός ΚΜΟ 200 εβδομάδων). Σε αυτή την περίπτωση, δεν μπορεί να αποκλειστεί αντίδραση προς τις 2090 – 2092 (gap), 2104 – 2144 (συγκλίνουν οι ΚΜΟ 200 ημερών και ο εκθετικός ΚΜΟ 30 εβδομάδων), 2194 και 2202 μονάδες. Σε αντίθετη περίπτωση, δείχνει μονόδρομος η δοκιμασία της επόμενη στήριξης στις 1850, 1800 και 1753 μονάδες.

Οι εκτιμήσεις των αναλυτών

“Οι επενδυτές παραμένουν ανήσυχοι, αναφορικά με τις πληθωριστικές πιέσεις και τις οικονομικές προοπτικές”, επισημαίνει η Eurobank Εq.

“Σε αυτό το περιβάλλον επαναδιατυπώνουμε την προτίμησή μας σε αμυντικές μετοχές όπως Coca Cola, Jumbo καθώς και Motor Oil, λόγω των ισχυρών περιθωρίων Διύλισης”, αναφέρει η Piraeus Sec.

“Το επιλεκτικό αγοραστικό ενδιαφέρον θα μπορούσε να στηρίξει τα τρέχοντα επίπεδα, καθώς βρίσκονται σε υπερπουλημένα τεχνικά σημεία. Οι επενδυτές θα έχουν μία πρώτη εικόνα από τα Τραπεζικά αποτελέσματα δευτέρου τριμήνου των ΗΠΑ, που δημοσιεύονται σήμερα”, σύμφωνα με τις εκτιμήσεις της Beta Sec.

“Το +9,1% του πληθωρισμού των ΗΠΑ διαμορφώνει προϋποθέσεις για επιτοκιακές αυξήσεις από τη Federal, που ίσως φτάσουν και τις 100 μ.β., καθώς η τιθάσευση του πληθωρισμού αποτελεί την προτεραιότητά της. Η JP Morgan και η Morgan Stanley ανακοινώνουν τα αποτελέσματα του 2ου τριμήνου. Ο ΓΔ καλείται να συνεχίσει την ανοδική του κίνηση εν μέσω αρνητικών επιδόσεων των δεικτών των Διεθνών Αγορών και συντήρησης της συναλλακτικής απαξίωσης”, όπως σημειώνει η Κύκλος ΑΧΕΠΕΥ.

“Η αποδυνάμωση του ευρώ αυξάνει το κόστος και μειώνει τα περιθώρια κέρδους των Ευρωπαίων εισαγωγέων, καθώς αυτοί απαιτείται να διαθέτουν μεγαλύτερα ποσά του Ευρωνομίσματος, προκειμένου να αγοράσουν τις απαραίτητες προμήθειες από Χώρες εκτός Ευρωζώνης και συγκεκριμένα από τον σημαντικό τους εμπορικό εταίρο, τις ΗΠΑ”, σύμφωνα με την άποψη του Πέτρου Στεριώτη.

Τριγμοί και στο εσωτερικό της ΕΚΤ, καθώς η υποχώρηση του Ευρώ στο χαμηλότερο επίπεδο του 21ου αιώνα και ο κίνδυνος νέου “κατακερματισμού” (sic) των Ευρωπαϊκών ομολογιακών Αγορών, απέδειξαν εκ νέου τα αργά αντανακλαστικά της Νομισματικής Αρχής.

Δύσκολη η συγκυρία και για την ενεργοβόρο Γερμανία, η οποία βρίσκεται σε γεωπολιτικές συμπληγάδες και με μία νέα Καγκελαρία η οποία έχει δημιουργήσει ερωτηματικά, σε ότι αφορά την αποτελεσματικότητά της να ηγηθεί του Ευρωμπλόκ.

Στις ΗΠΑ η Οικονομία εισέρχεται, κατά πολλούς αναλυτές, σε φάση επιβεβαιωμένης ύφεσης, καθώς υπάρχει μεγάλη πιθανότητα μέτρησης δύο διαδοχικών τριμήνων αρνητικής ανάπτυξης.

Αναφορικά με τα “άλματα” του πληθωρισμού στις μεγάλες οικονομίες, στην πράξη αποδεικνύεται ότι οι μετοχές ως “asset class”, δεν αποτελούν την ιδανική αντιπληθωριστική “ασπίδα”.

Βεβαίως βιώνουμε το παράδοξο, ακόμη και τα Πολύτιμα Μέταλλα (Χρυσός, Ασήμι, Πλατίνα) να βρίσκονται σε φάση βαθιάς διόρθωσης, παρότι αυτά θεωρούνται ικανά μέσα προστασίας των επενδυτικών χαρτοφυλακίων, από την άνοδο του τιμαρίθμου.

Επιπλέον, τα Πολύτιμα Μέταλλα αποτυγχάνουν να σημειώσουν καθαρές εισροές, ακόμη και εν μέσω της εν εξελίξει εμπόλεμης κατάστασης στην Ανατολική Ευρώπη. Ποιος είπε ότι οι Αγορές είναι εύκολες και ότι οι “μπούσουλες” του παρελθόντος θα προσφέρουν εσαεί “εύκολο χρήμα”;

Σε τέτοιο διεθνές περιβάλλον, πώς θα μπορούσε μία Αγορά σαν το Χ.Α. να μην δεχθεί πληγές, αν και βρήκε προσωρινή κατάσταση ισορροπίας στα διπλά χαμηλά ενός και πλέον έτους, στην περιοχή των 780 μονάδων.

Συνίσταται προσοχή, καθώς ανοδικές αντιδράσεις από σπουδαίες διαγραμματικές στηρίξεις, συχνά δημιουργούν την ψευδαίσθηση ότι η “καταιγίδα πέρασε”, παρότι στην πραγματικότητα αυτό που προσφέρουν είναι μία ευκαιρία “ξεφορτώματος” σε “εγκλωβισμένους”, αλλά και σε κερδοσκοπικής φύσεως αγοραστές τιμών, που εκ πρώτης όψεως παρουσιάστηκαν σαν μακροχρόνιας φύσης επενδυτικές ευκαιρίες.

Τραγική θα λέγαμε, διαγραμματικά, η εικόνα του τραπεζικού κλάδου, με κάποιους να πιθανολογούν το ενδεχόμενο νέας απίσχνασης (dilution) των μετοχών. Άλλωστε η επενδυτική εμπιστοσύνη είναι κάτι που κερδίζεται με αρκετό κόπο και πράξεις, ενώ μπορεί να χαθεί εύκολα.

Σε δημοσιονομικό επίπεδο για την Ελλάδα, η αύξηση του κόστους των εισαγομένων (συμπεριλαμβανομένου του Πετρελαίου), επιδεινώνει το εμπορικό έλλειμμα χωρών και μεταξύ άλλων μειώνει την καθαρή φορολογητέα ύλη των Επιχειρήσεων του Ιδιωτικού τομέα, τη δυναμική της Αγοράς Εργασίας, την καταναλωτική εμπιστοσύνη κλπ. Σαν να μην ήταν αρκετά τα ενεργειακά ζητήματα και η ακρίβεια, εκτιμούμε ότι η εκλογολογία και τα Ελληνοτουρκικά ταράζουν τις επενδυτικές προσδοκίες στο ούτως, ή άλλως "ευαίσθητο" Χ.Α.

Κοιτώντας το δεκαετές Κρατικό ομόλογο, καλοδεχούμενη η υποχώρηση του επιτοκίου απόδοσης από το 4,75%, στο τρέχον 3,55%. Η πρόσφατη υπεροχή των πωλητών στα τερματικά των dealers του Ελληνικού ομολόγου δεν ήταν εκτός λογικής, καθώς το spread του με το Γερμανικό έδειχνε πριν από μερικούς μήνες ότι η χώρα μας είχε πετύχει υψηλότατη επενδυτική βαθμίδα αξιολόγησης. Δεδομένου ότι αρκετές Ιδιωτικές Επιχειρήσεις βγήκαν στις Αγορές τα τελευταία χρόνια με εκδόσεις πολυετούς διάρκειας ομολόγων, για να “εκμεταλλευτούν” το θετικό επενδυτικό sentiment, η τρέχουσα άνοδος του επιτοκίου δανεισμού θα μετακυλιστεί και σε αυτές, εφόσον αποφασίσουν να αναχρηματοδοτήσουν το χρέος τους με νέα “χαρτιά”.

“Δύσκολο να το πράξουν στην παρούσα φάση των Χρηματαγορών, η οποία ‘τιμωρεί’ την έλλειψη ορατότητας”, τονίζει ο κ. Στεριώτης (ανώτατο στέλεχος ΚΕΠΕΥ).

Μια ματιά στις διεθνείς αγορές

Με εμφανές πλεονέκτημα των αγοραστών, ολοκληρώθηκε η σημερινή συνεδρίαση για τις μεγάλες Αγορές Ασίας και Ειρηνικού.

Αρνητικό το κλίμα στην Ευρώπη, με διαθέσεις “νότιας” κατεύθυνσης οι δείκτες στην Wall Street.

Πιέσεων συνέχεια για το Πετρέλαιο, μάχεται να μην κλείσει χαμηλότερα των $1700 ο Χρυσός, εικόνα παράδοσης στους πωλητές από το Ασήμι.

Με κέρδη και πάνω από τα $20000 το Bitcoin, υψηλότερα των $1100 το Ethereum.

Η Celsius Network, ένας από τους μεγαλύτερους δανειστές Κρυπτονομισμάτων, υπέβαλε αίτηση πτώχευσης με βάση το Chapter 11 και γίνεται το τελευταίο “θύμα” στην Αγορά που έχει υποστεί απώλειες κεφαλαιοποίησης ύψους $2 τρισ. Η αίτηση έγινε στη Νότια Περιφέρεια της Νέας Υόρκης.

Στην Αυστραλία, η Οικονομία πρόσθεσε τον Ιούνιο επιπλέον 88400 θέσεις εργασίας, αριθμό πολύ μεγαλύτερο από τις 30000 θέσεις εργασίας που προέβλεπαν οι οικονομολόγοι σε δημοσκόπηση του Reuters.

“Η Deutsche Telekom θα προχωρήσει στην πώληση ποσοστού 51% των επιχειρηματικών δραστηριοτήτων της σε Τηλεπικοινωνιακούς πύργους, σε μία Κοινοπραξία της Καναδικής Brookfield, αλλά και στον Όμιλο Ιδιωτικών Επενδυτικών Κεφαλαίων DigitalBridge”, όπως αναφέρει η οικονομική εφημερίδα “Handelsblatt”, επικαλούμενη ανώνυμες επιχειρηματικές πηγές.

Κατά 9000 αυξήθηκαν οι νέοι άνεργοι στις ΗΠΑ την εβδομάδα που ολοκληρώθηκε στις 9 Ιουλίου, φτάνοντας στις 244000 αιτήσεις για επιδόματα ανεργίας (το πιο υψηλό σημείο από τον Νοέμβριο). Οι οικονομολόγοι που συμμετείχαν σε έρευνα του Bloomberg ανέμεναν 235000.

Ο δείκτης τιμών παραγωγού στις ΗΠΑ ενισχύθηκε 11,3% τον Ιούνιο, από τον Ιούνιο του περασμένου έτους και 1,1% σε σχέση με τον προηγούμενο μήνα, σύμφωνα με στοιχεία του Υπουργείου Εργασίας. Δημοσκόπηση του Bloomberg προέβλεπε ετήσια μέτρηση 10,7% και μηνιαία 0,8%.

“Η δυναμική της Αμερικανικής Οικονομίας εξασθένησε ταχύτερα από ότι αναμενόταν”, εξηγεί η BofA Global Research. Η BofA μειώνει την εκτίμησή της για την ανάπτυξη φέτος στο 1,1% και -0,5% το 2023, ενώ προβλέπει πως και τα δύο τρίμηνα φέτος θα είναι με αρνητικό ρυθμό ανάπτυξης.

Επιστροφή στο Χ.Α.

Σύμφωνα με την Ευρωπαϊκή Επιτροπή, “το πραγματικό ΑΕΠ την Ελλάδα προβλέπεται να αυξηθεί κατά 4% το 2022 και να επιβραδυνθεί στο 2,4% το 2023. Ο συνολικός πληθωρισμός προβλέπεται να φτάσει στο 8,9% το 2022 και στο 3,5% το 2023”.

Από τις μετοχές της υψηλής κεφαλαιοποίησης, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΕΕΕ, ΟΛΠ και ΟΠΑΠ και με το θετικό οι ΑΔΜΗΕ, ΕΛΛΑΚΤΩΡ, ΛΑΜΔΑ, ΣΑΡ και TITC. Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν οι Ελλάκτωρ, ΕΥΔΑΠ και ΟΠΑΠ και στο χαμηλό οι Viohalco και Quest.

Κακή η τελική εικόνα με 43 ανοδικούς τίτλους, έναντι 69 πτωτικών, ενώ 14 τίτλοι έκλεισαν με απώλειες μεγαλύτερες του 3%.

Πισωγύρισμα στην αγορά παραγώγων

Επιστροφή των πιέσεων και στην Αγορά Παραγώγων, με τις συναλλαγές να σημειώνουν υποχώρηση στο συμβόλαιο του δείκτη, αν και συνεχίστηκαν οι μετακυλίσεις θέσεων και ενίσχυση στα Σ.Μ.Ε. επί μετοχών (23.628 συμβόλαια).

Στα 1.998 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 2.877 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Ιούλιος).

Στα 28 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 28 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Σεπτέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 3.122, 1.546 για τον Ιούλιο, 1.422 για τον Αύγουστο και 154 για τον Σεπτέμβριο τιμή κλεισίματος για τον πρώτο μήνα 1.878,5), κινήθηκε μεταξύ 1.878,5 και 1.930 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 6, 6 για τον Σεπτέμβριο και 0 για τον Δεκέμβριο, τιμή κλεισίματος για τον πρώτο μήνα 458,25), κινήθηκαν μεταξύ 458,25 και 465,25 μονάδων.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (5.000 Εθνική, 60.000 Alpha Bank, 13.500 ΟΠΑΠ, 17.417 ΟΤΕ, 236.739 Πειραιώς), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (7.924), Εθνική (6.749), Eurobank (3.162), Πειραιώς (2.729), ΔΕΗ (1.140), Μυτιληναίο (647), ΟΤΕ (239), ΟΠΑΠ (286), ΑΔΜΗΕ (133), Viohalco (231).

Ας σημειωθούν τα 330 δικαιώματα πώλησης για την ΕΤΕ, λήξης Σεπτεμβρίου, με τιμή εξάσκησης τα 3,00 ευρώ.

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Σεπτέμβριος), στα Σ.Μ.Ε. επί μετοχών σε: Alpha Bank 85.754, Πειραιώς 32.230, MIG 17.125, Eurobank 24.524, ΔΕΗ 19.472, Εθνική 13.614.

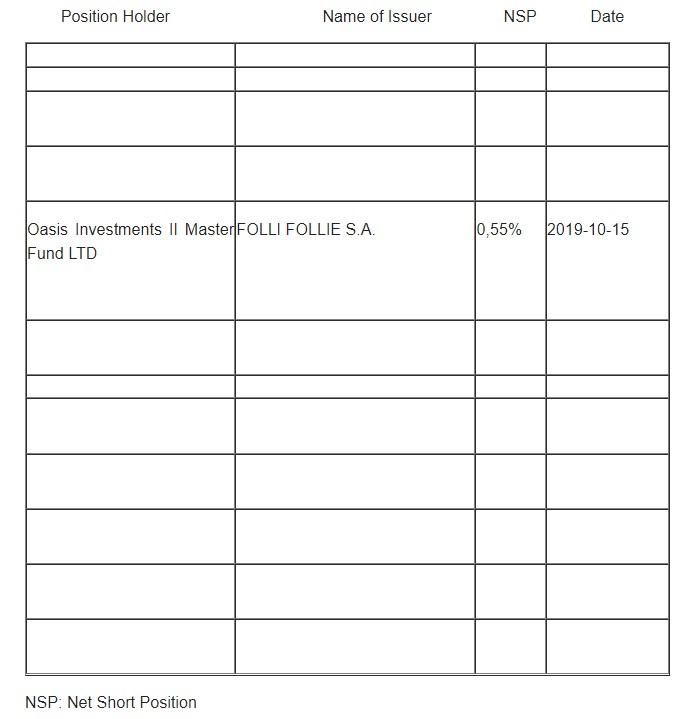

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 61.248.175 τεμ., (από 60.965.175 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 2.404.672 τεμ. (2.394.472), Eurobank 36.027.004 τεμ. (36.027.004), ΟΠΑΠ 1.510.988 τεμ. (1.510.988), Εθνική 9.953.362 τεμ. (9.924.062), Πειραιώς 2.406.363 τεμ. (2.343.613), ΟΤΕ 1.109.038 τεμ. (1.209.038).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.