Oι επενδυτές μετοχών έχουν αποκομίσει μεγάλα κέρδη από την αρχή του έτους, και αυτό τους έχει φέρει αντιμέτωπους με ένα από τα παλαιότερα επενδυτικά προβλήματα: πρέπει να σπεύσουν να εξαργυρώσουν τα κέρδη τους προτού ξεκινήσει για τα καλά η περίοδος των καλοκαιρινών διακοπών;

Η άνοδος των αποτιμήσεων των μετοχών, οι φόβοι για τον πληθωρισμό και οι ανησυχίες ότι οι κεντρικές τράπεζες θα σφίξουν τις κάνουλες της ρευστότητας που έχει στηρίξει τις χρηματιστηριακές αγορές έχουν κάνει τους επενδυτές να αναρωτιούνται μήπως είναι προτιμότερο να κάτσουν στην άκρη τους ερχόμενους μήνες.

«Ακούω συνεχώς για το ζήτημα του “sell in May”», ανέφερε η Γιοχάνα Κίρκλουντ, CIO στην εταιρεία διαχείρισης ενεργητικού Schroders.

Οι αμερικανικές μετοχές έχουν ενισχυθεί περίπου 11% από την αρχή του 2021, ενώ αυτές στα ευρωπαϊκά χρηματιστήρια έχουν σημειώσει άνοδο περίπου 12%, σύμφωνα με τους δείκτες MSCI, οι οποίοι παρακολουθούν και τις δύο αγορές με όρους δολαρίου. Οι μετοχές στην περιοχή Ασίας-Ειρηνικού έχουν σκαρφαλώσει κατά μόλις 4%.

Τα κέρδη αυτά έχουν βοηθήσει να οδηγηθούν οι αποτιμήσεις πάνω από τους μακροπρόθεσμους μέσους όρους τους, με βάση τους περισσότερους δείκτες στις ΗΠΑ, στο Ηνωμένο Βασίλειο, στην Ευρώπη, στην Ιαπωνία και στις αναδυόμενες αγορές. Ωστόσο, η Schroders συμβουλεύει τους πελάτες της να παραμείνουν στο παιχνίδι.

«Οι αποτιμήσεις των μετοχών υποδηλώνουν ότι έχει έρθει η στιγμή για να επιβραδύνουν οι αγορές, αλλά δεν μπορείς να αφήσεις τελείως το πόδι από το γκάζι, λόγω της έλλειψης πιο αμυντικών επιλογών», σημείωσε η Κίρκλουντ. Ούτε η HSBC ούτε η State Street συνιστούν μια στρατηγική καλοκαιρινής αποχής στους πελάτες τους.

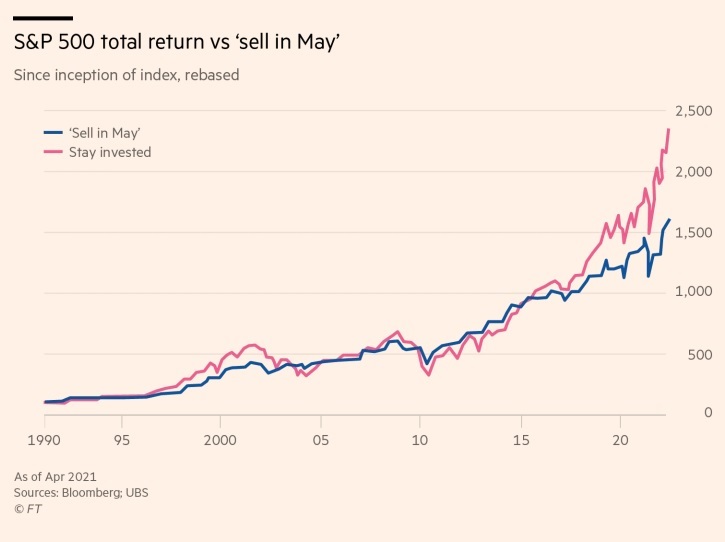

Ωστόσο, τα στοιχεία δείχνουν ότι σε κάποιες αγορές, το να πάρεις μερικές μάρκες από το τραπέζι πριν φουντώσει το καλοκαίρι έχει αποδειχθεί επιτυχημένη στρατηγική. Η ελβετική τράπεζα UBS διαπίστωσε πως αν και μια στρατηγική «sell in May» έφερε καλύτερες αποδόσεις στην Ευρώπη τα τελευταία 15 χρόνια σε σχέση με τη διατήρηση όλου του κεφαλαίου στις μετοχές, δεν συνέβη το ίδιο στις ΗΠΑ.

Ο Ιούνιος είναι συνήθως ένας κακός μήνας για τις ευρωπαϊκές μετοχές, οι οποίες έχουν φέρει αρνητικές αποδόσεις το εξάμηνο από τον Μάιο ως τον Οκτώβριο τέσσερις χρονιές την τελευταία δεκαετία, σύμφωνα με τη UBS. Αλλά οι αποδόσεις στις αμερικανικές μετοχές ήταν αρνητικές από τον Μάιο ως τον Ιούνιο μόνο το 2001 και το 2015.

«Αν προσπαθούσε κανείς να τοποθετηθεί στην αμερικανική αγορά λαμβάνοντας υπόψη τον παράγοντα εποχή, θα έχανε την υπεραπόδοση της bull market μετά την κρίση του 2008-2009», τόνισε ο Μαρκ Χαεφέλε, CIO στη UBS Global Wealth Management.

Κατά της επένδυσης με εποχικά κριτήρια τάχθηκε και η Κίρκλουντ και τόνισε ότι «είναι πολύ νωρίς να είναι κανείς απόλυτα αμυντικός» στην τρέχουσα αγορά και σε μια περίοδο οικονομικής ανάκαμψης. «Δεν υπάρχει ύφεση στον ορίζοντα, οπότε πρέπει να παραμείνεις στο παιχνίδι και να μην έχεις τα λεφτά σου να κάθονται» σημείωσε.

Η Schroders τάσσεται κατά των παραδοσιακών μέσων αντιστάθμισης κινδύνου έναντι μιας πτώσης στις μετοχές όπως τα ομόλογα, ο χρυσός και το ρευστό, τα οποία αποδίδουν ελάχιστο ή καθόλου εισόδημα στο σημερινό περιβάλλον. Αντίθετα, η Κίρκλουντ συνιστά στους πελάτες να αυξήσουν την έκθεσή τους σε μετοχές αξίας, χρηματοοικονομικών εταιρειών και σε εμπορεύματα.

H ΗSCB συνιστά οι επενδυτές να αυξήσουν την έκθεσή τους στις μετοχές του Ηνωμένου Βασιλείου και της ηπειρωτικής Ευρώπης και στις χρηματιστηριακές αγορές της Νοτιοανατολικής Ασίας. «Τα κρατικά ομόλογα δεν αποτελούν πλέον φυσικό αντιστάθμισμα κινδύνου», υπογράμμισε η Τζοάνα Μουνρό, CIO στη μονάδα διαχείρισης ενεργητικού της HSBC.

H Λόρι Χάινελ, CIO της State Street, αναμένει ότι οι ευρωπαϊκές μετοχές θα έχουν υπεραπόδοση αλλά πιστεύει ότι αξίζει να κοιτάξει κανείς τις κινεζικές μετοχές, διότι οι αποτιμήσεις βρίσκονται κάτω από τον μακροπρόθεσο μέσο όρο και το Πεκίνο έχει προχωρήσει σε σύσφιξη της νομισματικής πολιτικής.

«Έχουμε προσθέσει επίσης την έκθεση στα εμπορεύματα ως αντιστάθμισμα κινδύνου ενάντια στις μετοχές ανάπτυξης» πρόσθεσε.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία