Είναι γεγονός πως η άνοδος των επιτοκίων αποτελεί το βασικό εμπόδιο στην άνοδο των χρηματιστηρίων. Η εύκολη πρόσβαση σε φτηνό χρήμα που κατευθυνόταν προς τα εκεί, το οποίο πρόσφερε απλόχερα το τραπεζικό σύστημα, έχει αρχίσει να γίνεται πιο δύσκολο και πιο ακριβό.

Αυτό που τρομάζει τις αγορές είναι οι δύο παράγοντες που έχουν περικυκλώσει την παγκόσμια οικονομία σαν τανάλια. Από την μια το χρέος είναι υψηλό, ως αποτέλεσμα των πολιτικών των μηδενικών επιτοκίων επί πολλά χρόνια. Συνεπώς η αύξηση των επιτοκίων μπορεί να σημάνει ένα ντόμινο χρεοκοπιών, καθώς αρκετοί ιδιώτες, επιχειρήσεις, ακόμα και κράτη, δεν θα αντέχουν την μεγάλη επιβάρυνση των τόκων.

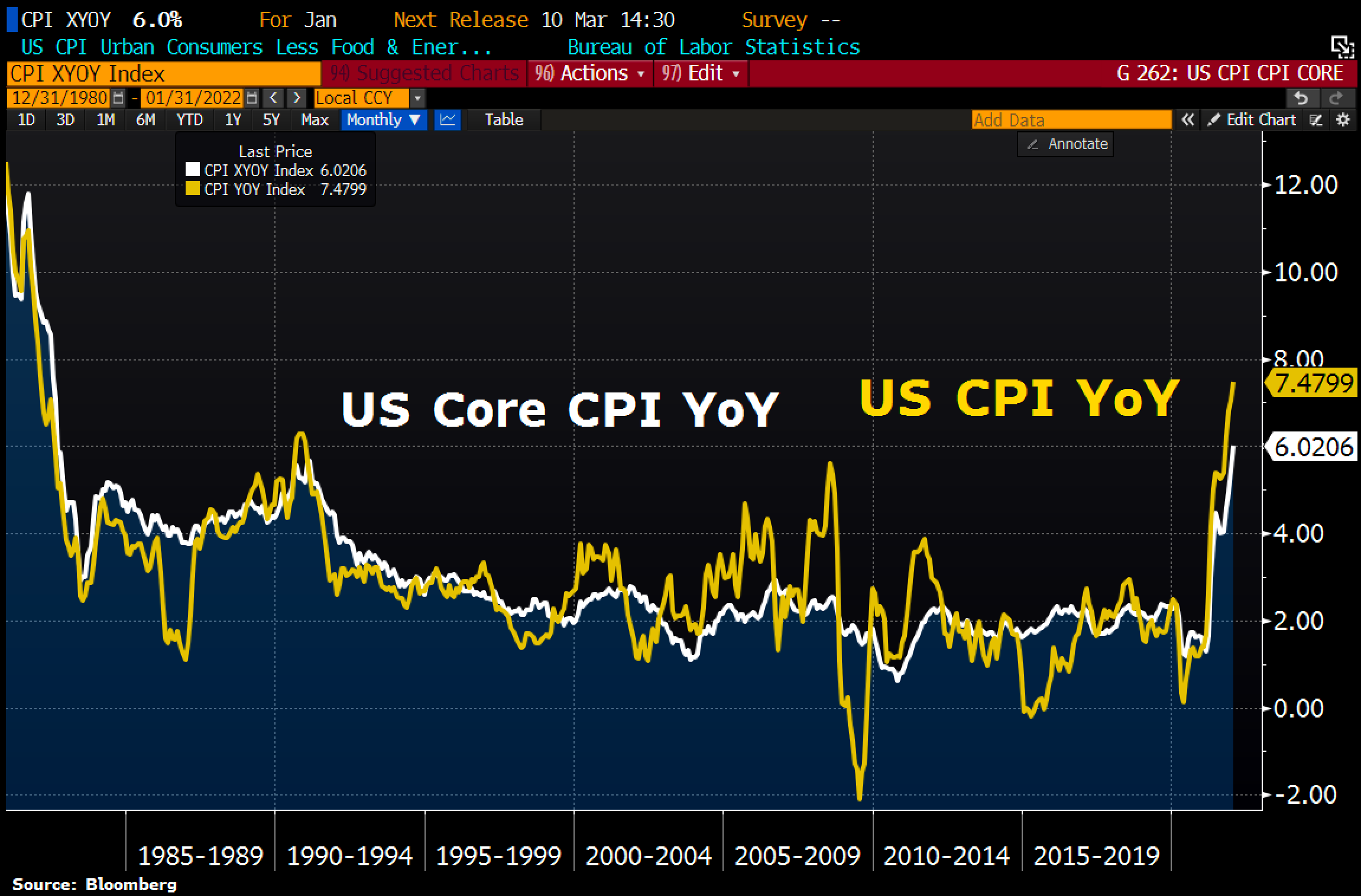

Από την άλλη οι μετοχές, οι οποίες συνδέονται με τις καταναλωτικές δαπάνες, βρίσκονται σε μάλλον υπερβολικές αποτιμήσεις. Αυτό που εντείνει το πρόβλημα είναι πως οι πραγματικοί μισθοί στις ΗΠΑ -την οικονομία που δίνει την κατεύθυνση διεθνώς- ενώ αυξήθηκαν σε ονομαστικές τιμές, στην πραγματικότητα μειώθηκε η αγοραστική τους δύναμη για δέκατο συνεχόμενο μήνα. Μόνο τον Ιανουάριο σημείωσε πτώση κατά 1,7%. Πως είναι δυνατόν να αυξάνονται οι μισθοί και να υποχωρεί η αγοραστική δύναμη; Εξαιτίας του πληθωρισμού που για τον Ιανουάριο ανακοινώθηκε ότι έχει σκαρφαλώσει στο 7,5%.

Το ποσοστό από μόνο του είναι ανησυχητικό, καθώς σε τέτοιο μέγεθος έχει να εμφανιστεί από το 1982. Εκείνο όμως που το καθιστά τρομακτικό, είναι πως όχι μόνο αυξήθηκε σε σχέση με τον προηγούμενο μήνα, αλλά ήταν παραπάνω και από τις προσδοκίες. Βέβαια με την Fed να «τυπώνει» 7 τρισεκατομμύρια μόνο σε ένα χρόνο, πόσο έκπληξη αποτελεί η εμφάνιση του σε αυτά τα επίπεδα;

Οι επιπτώσεις της αύξησης των επιτοκίων

Ποιο είναι το εργαλείο που παραδοσιακά διαθέτουν οι κεντρικές τράπεζες για την τιθάσευση του πληθωρισμού; Η αύξηση των επιτοκίων. Ωστόσο, όπως έχουμε εξηγήσει, το πρόβλημα για τους υπεύθυνους χάραξης της νομισματικής πολιτικής είναι πως τα όρια δράσης είναι περιορισμένα. Αν ανεβάσουν απότομα τα επιτόκια κινδυνεύουν με ύφεση και χρηματιστηριακή κατάρρευση. Αν οι επεμβάσεις τους είναι ήπιες, θα μονιμοποιηθούν οι πληθωριστικές πιέσεις.

Ενώ η πλειοψηφία των οικονομολόγων και το σύνολο των μέσων μαζικής ενημέρωσης εστιάζει στα επιτόκια και τα πιθανά προβλήματα που θα επιφέρουν, υπάρχει ένα ακόμα πιο κρίσιμο μέγεθος που παραγνωρίζεται επειδή είναι πιο πολύπλοκο: η ρευστότητα. Οι πραγματικές επιπτώσεις, όχι μόνο οι ψυχολογικές, θα δημιουργηθούν αν αφαιρεθεί η ρευστότητα από τις αγορές. Εκεί θα στραφεί η προσοχή των αναλυτών σε λίγο.

Η δημοσίευση των πρακτικών της Fed φανέρωσε πως οι υπεύθυνοι δεν σκοπεύουν απλώς να σταματήσουν τις αγορές ομολόγων και να αυξήσουν τα επιτόκια, αλλά και να αρχίσουν μια πολιτική ποσοτικής σύσφιξης. Να προβούν σε πώληση τίτλων, να αφαιρέσουν ρευστότητα από το σύστημα.

Δεν είναι τυχαίο που τα τελευταία stress tests που υποβάλει η Fed στις εμπορικές τράπεζες είναι ιδιαίτερα αυστηρά. Τα υποθετικά σενάρια προβλέπουν μεγάλη ύφεση: αύξηση της ανεργίας στο 10%, μείωση κατά 40% των τιμών των εμπορικών ακινήτων, διεύρυνση των περιθωρίων των εταιρικών ομολόγων και κατάρρευση τιμών των περιουσιακών στοιχείων, συμπεριλαμβανομένης της αυξημένης μεταβλητότητας της αγοράς.

Το ενδιαφέρον των θεσμικών

Οι νέες συνθήκες στο μακροοικονομικό περιβάλλον δεν θα επηρεάσουν τις μετοχές μόνο, αλλά όλα τα περιουσιακά στοιχεία, συμπεριλαμβανομένων των κρυπτονομισμάτων. Από την άλλη, όμως, η αγορά των crypto διαθέτει ένα μεγάλο πλεονέκτημα. Την σαφή αύξηση του ενδιαφέροντος από τους θεσμικούς επενδυτές.

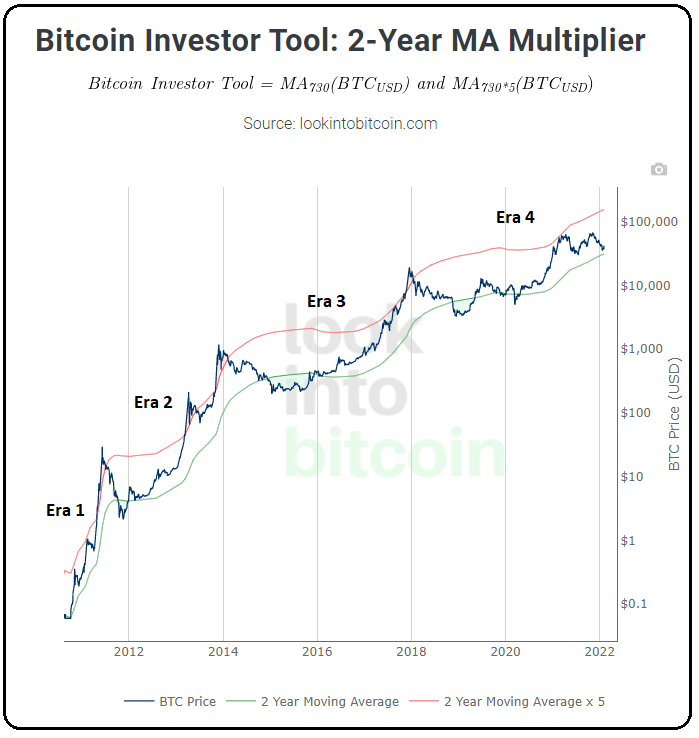

Σύμφωνα με την αναλύτρια Lyn Alden το Bitcoin βρίσκεται στην τέταρτη φάση της ανάπτυξης του, η οποία αφορά την εμπλοκή θεσμικών επενδυτών και γενικά των μεγάλων δεξαμενών κεφαλαίου που έχουν έκθεση στο bitcoin. Και όχι μόνο σε αυτό. Η τεχνολογία των έξυπνων συμβολαίων προχωράει με ταχύ ρυθμό, οι εφαρμογές γίνονται πιο περισσότερες και πιο έξυπνες, η ζήτηση για NFTs και για το metaverse αυξάνεται με αμείωτο ρυθμό.

Πράγματι, έχουμε γίνει μάρτυρες μιας εντυπωσιακής μεταστροφής των παραδοσιακών τραπεζικών ιδρυμάτων και των νομοθετών που δεν μπορούν πλέον να αγνοήσουν το μέγεθος της αγοράς των κρυπτονομισμάτων και την ανατρεπτική τεχνολογία που έχει αναδυθεί.

Χρηματοπιστωτικά ιδρύματα έχουν αρχίσει να ανταγωνίζονται ανοικτά μεταξύ τους για το ποιο θα προσφέρει ποιοτικότερες και αποτελεσματικότερες υπηρεσίες απόκτησης και θεματοφυλακής κρυπτονομισμάτων. Ολόκληρες περιοχές, από δήμους μέχρι χώρες, δημιουργούν ευνοϊκές νομοθετικές ρυθμίσεις και φορολογικά κίνητρα προκειμένου να προσελκύσουν τις επιχειρήσεις τεχνολογίας αιχμής που αποτελούν τον κλάδο του blockchain.

Τελευταία περίπτωση, όχι όμως και ήσσονος σημασίας, είναι η είσοδος της Blackrock στο χώρο του trading κρυπτονομισμάτων. Πρόκειται για τον μεγαλύτερο διαχειριστή περιουσιακών στοιχείων στον κόσμο, έχοντας υπό διαχείριση περισσότερα από 10 τρισεκατομμύρια δολάρια. Όπως αναφέρουν δημοσιεύματα, τα οποία όμως δεν έχουν επιβεβαιωθεί από την εταιρία, θα επιτρέψει στους πελάτες της να εμπορεύονται κρυπτονομίσματα μέσω της πλατφόρμας διαχείρισης επενδύσεων Aladdin (Asset, Liability, Debt and Derivative Investment Network). Επίσης οι πελάτες της θα έχουν τη δυνατότητα να δανειστούν χρήματα από την BlackRock, δεσμεύοντας ως εξασφάλιση (collateral) τα ψηφιακά περιουσιακά στοιχεία τους!

Δεν είναι η πρώτη φορά που η Blackrock δείχνει ενδιαφέρον για την αγορά των crypto και αυτό δεν αφορά μόνο ότι κατέχει το 16,3% της MicroStrategy. Η εταιρεία έχει επίσης σχέδια να ξεκινήσει το iShares Blockchain and Tech ETF, ένα χρηματιστηριακό τίτλο που θα περιλαμβάνει εταιρείες που εμπλέκονται με κατοχή κρυπτονομισμάτων και αξιοποίηση της τεχνολογίας του blockchain στις ΗΠΑ και στο εξωτερικό.

Πριν από ένα χρόνο ακριβώς ο Rick Rieder, επικεφαλής του τμήματος σταθερού εισοδήματος της BlackRock, παραδέχτηκε στην τηλεόραση του CNBC ότι έχουν ξεκινήσει τις αγορές Bitcoin. Ο Rieder έχει ισχυριστεί ότι το bitcoin θα μπορούσε να αντικαταστήσει τον χρυσό, επειδή όπως ανάφερε, η ψηφιακή μορφή του το καθιστά άμεσα μεταφερόμενο και πιο λειτουργικό από το μέταλλο.

Δεν είναι ο μόνος όμως. Με αφορμή την εισαγωγή της Coinbase στο χρηματιστήριο, ο Larry Fink, ο ίδιος ο Διευθύνων Σύμβουλος της BlackRock, δήλωσε ότι είναι «γοητευμένος» από το Bitcoin. «Με ενθαρρύνει το γεγονός του πόσα άτομα εστιάζουν εκεί. Με ενθαρρύνει η αφήγηση. Τα κρυπτονομίσματα θα μπορούσαν σύντομα να μετατραπούν σε μια σπουδαία κατηγορία περιουσιακών στοιχείων», ήταν ακριβώς τα λόγια του. Υπενθυμίζουμε πως ο Larry Fink εμφανιζόταν μέχρι εκείνη τη στιγμή έντονα σκεπτικιστής πάνω στο Bitcoin.

Ένα τρελό σενάριο

Η Blackrock δεν είναι απλά ένας θεσμικός επενδυτής. Στους πελάτες της περιλαμβάνονται δημόσιοι συνταξιοδοτικοί οργανισμοί, ασφαλιστικές εταιρίες, κρατικά ταμεία, άλλοι θεσμικοί επενδυτές και τράπεζες, εισηγμένες εταιρίες. Δεν δίνουν απλά πρόσβαση στην αγορά των κρυπτονομισμάτων σε κάποιους εύπορους ιδιώτες επενδυτές, όπως κάνουν μέχρι τώρα κάποιες μεγάλες αμερικάνικες τράπεζες.

Το παιχνίδι έχει χοντρύνει. Και σαν να μην έφτανε αυτό, έχει αρχίσει να ψιθυρίζεται ένα τρελό σενάριο που ξεφεύγει από τις συνηθισμένες αναλύσεις. Η περίπτωση να ευνοήσει η Fed μέσω της Blackrock την κατεύθυνση εκατοντάδων δισεκατομμυρίων ή ακόμα και τρισεκατομμυρίων δολαρίων προς το Bitcoin, με σκοπό να παραμείνουν εκεί. Είναι ένας από τους τρόπους που εξετάζεται προκειμένου να αποστραγγίξει με ομαλό τρόπο την ρευστότητα έξω από το σύστημα;

Άραγε το ενδιαφέρον της Blackrock να εμπλακεί τόσο ενεργά με τα κρυπτονομίσματα είναι επειδή αναγνώρισε τη δυνατότητα κέρδους από την παροχή υπηρεσιών προς τους πελάτες της ή κρύβει ταυτόχρονα και κάποιο μυστικό σχέδιο το οποίο έχει επεξεργαστεί σε συνεργασία με την κεντρική τράπεζα των ΗΠΑ; Δεν μπορούμε να το γνωρίζουμε, ωστόσο δεν θα είναι η πρώτη φορά που οι πολιτικές της Fed υλοποιούνται μέσα από την Blackrock.

Σεμινάρια και βιβλίο για το Bitcoin

Τα αναβαθμισμένα σεμινάρια διεξάγονται on-line, ζωντανά και απευθύνονται σε όσους θέλουν να δραστηριοποιηθούν στην αγορά των κρυπτονομισμάτων. Στην τιμή περιλαμβάνονται δύο μαθήματα συνολικής διάρκειας 8 ωρών σε γκρουπ 10 ατόμων. Στο πρώτο εξηγούμε τις ιδιαιτερότητες του Bitcoin, τη φιλοσοφία και τη λειτουργία του, καθώς και τη διαφορά του με το ευρώ (4 ώρες). Αναφερόμαστε επίσης στο Ethereum και στα NFTs.

Στο δεύτερο, την επόμενη ημέρα, βλέπουμε πώς δουλεύει στην πράξη. Σας δείχνουμε πώς μπορείτε να αγοράσετε με τον οικονομικότερο και ασφαλέστερο τρόπο, να φυλάξετε και να μεταφέρετε τα νομίσματά σας (4 ώρες). Τελειώνοντας θα έχετε αποκτήσει ένα μικρό ποσό από τα πρώτα σας κρυπτονομίσματα.

Συμμετοχή μπορείτε να δηλώσετε στο https://www.media2day.gr/seminars. Από το ίδιο link μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin». Το βιβλίο είναι μοιρασμένο σε δύο μέρη. Η πρώτη ενότητα αναφέρεται στο Bitcoin. Σε όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο. Περνάμε από το στάδιο του «γιατί να ασχοληθείτε», στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

Σε όσους κάνουν το σεμινάριο και αγοράσουν το βιβλίο, θα παρέχεται ΔΩΡΕΑΝ προνομιακή σχέση με το γνωστό ανταλλακτήριο Kraken. Συγκεκριμένα, αν επιθυμείτε να γίνετε πελάτες του Kraken, θα έχετε σχεδόν την ίδια αντιμετώπιση που έχουν οι VIP πελάτες του.

%20(1).JPG)

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία