Χωρίς βεβαιότητα για την -ολική- εξάσκηση από πλευράς Μιχάλη Σάλλα των δικαιωμάτων που έμμεσα του αναλογούν, αναμένεται να ξεκινήσει η αύξηση κεφαλαίου της Παγκρήτιας, εξέλιξη που αφήνει ανοικτό το ενδεχόμενο είτε εισόδου νέου επενδυτή είτε μερικής κάλυψης της ΑΜΚ.

Όπως προκύπτει από το ενημερωτικό δελτίο, ο κ. Μιχάλης Σάλλας, που ελέγχει, έμμεσα, τη Lyktos Participations, η οποία κατέχει το 19,95% της Παγκρήτιας, με την από 10 Αυγούστου επιστολή του στο Δ.Σ. της τράπεζας δήλωσε μεταξύ άλλων «την πρόθεσή του να συμμετάσχει στην Αύξηση ως επενδυτής, υπό την προϋπόθεση ότι πριν την έναρξη της προθεσμίας καταβολής κεφαλαίου, η TτΕ θα διαβεβαιώσει την τράπεζα, εγγράφως, ότι η Αύξηση θεωρείται επαρκής για τους εποπτικούς δείκτες και τους αναπτυξιακούς της σκοπούς».

Ωστόσο, η Παγκρήτια, όπως δηλώνει το Δ.Σ. στο ενημερωτικό, δεν αναμένει έγγραφη διαβεβαίωση της TτΕ καθώς η επάρκεια των ενεργειών κεφαλαιακής ενίσχυσης δύναται να αξιολογηθεί από τον επόπτη, κατόπιν της υποβολής από την τράπεζα capital plan.

Η Τράπεζα της Ελλάδος έχει ζητήσει την υποβολή επικαιροποιημένου capital plan και business plan ως την 30ή Σεπτεμβρίου. Το επικαιροποιημένο capital plan θα πρέπει, όπως αναφέρει το Δ.Σ. της Παγκρήτιας, να περιλαμβάνει αναλυτικότερες πληροφορίες και στοιχεία, σε σχέση με αυτό που υποβλήθηκε στις 15 Ιουλίου καθώς και να λαμβάνει υπόψη τις παρατηρήσεις που έχουν διενεργηθεί από την TτΕ.

Τέλος, θα πρέπει να συνάδει με την αναθεωρημένη στρατηγική μείωσης του αποθέματος των NPEs και να αποτελεί μέρος του ευρύτερου επιχειρηματικού σχεδιασμού (business plan), όπως αυτός θα γνωστοποιηθεί στην TτΕ το αργότερο ως την 30ή Σεπτεμβρίου.

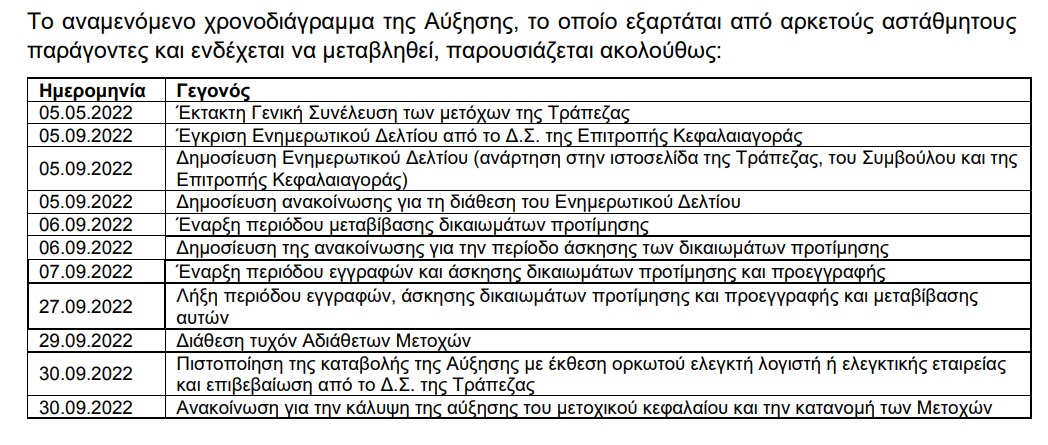

Σημειώνεται ότι το ενδεικτικό χρονοδιάγραμμα της ΑΜΚ προβλέπει την έναρξη από σήμερα, 6 Σεπτεμβρίου, της περιόδου μεταβίβασης δικαιωμάτων προτίμησης και από αύριο την έναρξη της περιόδου εγγραφών, άσκησης δικαιωμάτων και προεγγραφής για τυχόν αδιάθετες. Η περίοδος εγγραφών/προεγγραφών και άσκησης δικαιωμάτων προτίμησης ολοκληρώνεται στις 27 Σεπτεμβρίου, ενώ ακολουθεί ως τις 29 Σεπτεμβρίου η διάθεση τυχόν αδιάθετων μετοχών.

Εφόσον η Lyktos Participations δεν ασκήσει το σύνολο των δικαιωμάτων που της αναλογούν και η ΑΜΚ ολοκληρωθεί επιτυχώς, το ποσοστό της θα περιορισθεί στο 9,97%.

Ο Μιχ. Σάλλας ελέγχει κατά 99,25% τη Lyktos Holding, η οποία κατέχει το 53,88% της Lyktos Participations, που συμμετέχει στην Παγκρήτια με 19,95%. Η Lyktos Participations τρέχει από τις 18 Μαΐου αύξηση μετοχικού κεφαλαίου κατά 12,9 εκατ. ευρώ με καταβολή μετρητών υπέρ παλαιών και νέων μετόχων. Η αύξηση δεν είχε ολοκληρωθεί ως τις 23 Αυγούστου.

Τα καθαρά έσοδα της ΑΜΚ (ως 93,8 εκατ. ευρώ) θα αξιοποιηθούν για ενέργειες εξυγίανσης του ισολογισμού και δράσεις οργανικής αλλά και μη-οργανικής ανάπτυξης – συμπεριλαμβανομένων των πρόσφατων συμφωνιών για την απόκτηση στοιχείων ενεργητικού και παθητικού της HSBC στην Ελλάδα και της συγχώνευσης με την Συνεταιριστική Τράπεζα.

Κάτω από το ελάχιστο εποπτικό όριο η κεφαλαιακή επάρκεια

Στις 30 Ιουνίου ο συνολικός δείκτης κεφαλαιακής επάρκειας διαμορφώθηκε σε χαμηλότερα επίπεδα (8,74%), σε σχέση με το ελάχιστο εποπτικό όριο (10,32%), που όρισε η TτΕ στις 28 Ιουνίου, μετά την ολοκλήρωση του SREP. Συνυπολογιζόμενων των απαιτήσεων για αποθέματα ασφαλείας και του επιπλέον περιθωρίου κεφαλαιακής κατεύθυνσης (Pillar II), την 1η Ιανουαρίου 2023 η Παγκρήτια θα πρέπει να διαθέτει συνολικό δείκτη κεφαλαιακής επάρκειας άνω του 15,07%.

Για να ενισχυθεί η κεφαλαιακή της επάρκεια, η τράπεζα προχωρά σε αύξηση κεφαλαίου ως 98,7 εκατ. ευρώ. Θα εκδοθούν ως 78.966.680 νέες μετοχές, που θα διατεθούν προς 1,25 ευρώ έκαστη. Δίνεται δικαίωμα προτίμησης στους μετόχους, σε αναλογία 1 νέα για κάθε 1 υφιστάμενη μετοχή.

Στο 63,65% το NPE ratio -το σχέδιο μείωσης

Ο δείκτης μη εξυπηρετούμενων ανοιγμάτων της Παγκρήτια διαμορφώθηκε στο τέλος του 2021 σε 63,65%. Τα μη εξυπηρετούμενα ανοίγματα ανερχόταν σε 1,08 δισ. ευρώ, εκ των οποίων 977,5 εκατ. ευρώ σε καθυστέρηση μεγαλύτερη των 90 ημερών (427,5 εκατ. ευρώ σε οριστική καθυστέρηση). Οι συσσωρευμένες προβλέψεις σε 374,6 εκατ. ευρώ. Ο δείκτης κάλυψης μη εξυπηρετούμενων ανοιγμάτων (NPEs) κατά την ίδια ημερομηνία ανερχόταν σε 34,45%.

Η Τράπεζα έχει την πρόθεση να επιταχύνει τις προσπάθειες μείωσης του επιπέδου των NPEs και πέραν των οργανικών, εξετάζει και μη οργανικές λύσεις που περιλαμβάνουν μεταξύ άλλων την τιτλοποίηση απαιτήσεων και την αξιοποίηση της ευελιξίας που παρέχει το Ελληνικό Πρόγραμμα Παροχής Κρατικών Εγγυήσεων (Ηρακλής), καθώς επίσης και τις απευθείας πωλήσεις NPEs.

Προς την κατεύθυνση αυτή, η Τράπεζα, έχει εκπονήσει Σχέδιο Μείωσης, βασική στόχευση του οποίου είναι η επίτευξη μονοψήφιου ποσοστού σε μεσοπρόθεσμο ορίζοντα (3 – 5 έτη), ώστε να αποκλιμακωθεί σταδιακά το κόστος πιστωτικού κινδύνου που αποτελεί τον κύριο παράγοντα επιβάρυνσης της κερδοφορίας, τα τελευταία χρόνια.

Η Παγκρήτια σχεδιάζει να αντικαταστήσει τις απώλειες έντοκων εσόδων που θα προκληθούν από την απομόχλευση του ισολογισμού της σαν αποτέλεσμα των ενεργειών μείωσης των NPEs, μέσω σημαντικής πιστωτικής επέκτασης και βελτιστοποίησης των πηγών χρηματοδότησης της, συμπεριλαμβανομένης της αξιοποίησης του Ταμείου Ανάκαμψης και Ανθεκτικότητας.

Στα 45 εκατ. ευρώ το DTC

Στις 31.12.2021, η τράπεζα διέθετε περίπου 44,9 εκατ. DTAs, τα οποία πληρούν τους όρους μετατροπής σε DTCs. Κατά την ίδια ημερομηνία το 42,41% του κεφαλαίου CET1 της τράπεζας αφορούσε σε DTC.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία