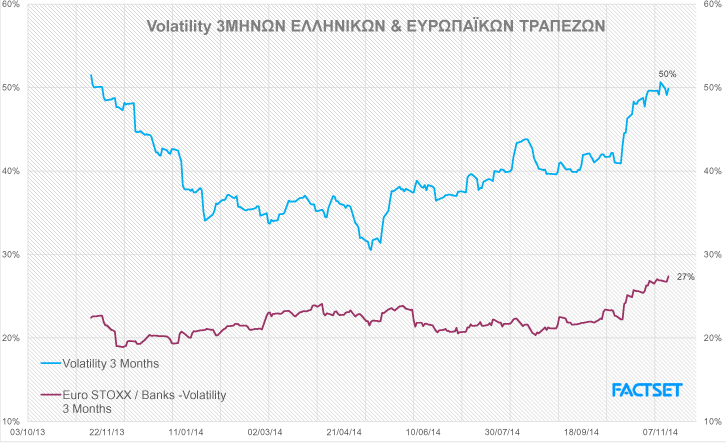

H επιμονή του πολιτικού κινδύνου και οι αυξημένες ρευστοποιήσεις μετοχών στις προηγούμενες συνεδριάσεις είναι δείγμα των νέων συνθηκών που διαμορφώνονται στο ελληνικό χρηματιστήριο. Η ελληνική αγορά εμφανίζει την υψηλότερη μεταβλητότητα από όλες τις μεγάλες ευρωπαϊκές αγορές. Άκρως χαρακτηριστικά, ο δείκτης των (ιδιαίτερα δεικτοβαρών) ελληνικών τραπεζών εμφανίζει δείκτες μεταβλητότητας της τάξεως του 50%, όταν ο μέσος όρος των τραπεζών στην Ευρώπη προσεγγίζει το 27%, ακόμα και αν ληφθει υπόψη η περίδοδος των stress tests.

Η περίπλοκη φάση στην οποία έχει εισέλθει η εγχώρια χρηματιστηριακή αγορά απεικονίζεται και στις αξίες των συναλλαγών, οι οποίες στην πτώση είναι υπερδιπλάσιες από τις αντίστοιχες των ανοδικών συνεδριάσεων. Η σταδιακή κίνηση του Γενικού Δείκτη πάνω από τις 950 μονάδες επιτεύχθηκε με πολύ μικρούς όγκους συναλλαγών, με αποτέλεσμα η ποιότητα της ανόδου να επιταχύνει την πτωτική κίνηση. H επαναπροσέγγιση στα χαμηλά έτους, μόλις 2% υψηλότερα από τις 850 μονάδες, δείχνει ότι οι ελληνικές μετοχές βρίσκονται ακόμα υπό πίεση. Ειδικά, οι μετοχές των ΕΤΕ, ΟΤΕ, ΕΛ.ΠΕ. ΔΕΗ είτε σημειώνουν νέα χαμηλά ή βρίσκονται πολύ κοντά σε αυτά τα επίπεδα.

Από την άλλη πλευρά, όμως, η ελληνική οικονομία και το χρηματιστήριο έχουν μπροστά τους σημαντικούς καταλύτες, οι οποίοι μπορούν να δώσουν θετικό πρόσημο στη ζυγαριά του τελικού αποτελέσματος για το Νοέμβριο. Η Fitch πρώτα, αλλά και η Moody's μερικές ημέρες αργότερα θα αξιολογήσουν την οικονομία, με την άποψη της δεύτερης να είναι βαρύνουσα.

Ειδικά για τη Moody's, το γεγονός ότι απέφυγε να αναθεωρήσει την αξιολόγησή της για τις ελληνικές τράπεζες αμέσως μετά τα ευρήματα του stress test, συνδέεται άμεσα με τις εξελίξεις στο μέτωπο του χρέους, αναφορικά με την επιστροφή μέρους ή του συνόλου των 11,4 δισ. ευρώ και τη χορήγηση γραμμής πιστωτικής διευκόλυνσης. Την ίδια στιγμή, η ανακοίνωση της ΕΛΣΤΑΤ για το ΑΕΠ του τρίτου τριμήνου θα είναι σημαντική, αφού η προκαταρκτική εκτίμηση για το ΑΕΠ αναμένεται να δείξει θετικό πρόσημο για την οικονομία για πρώτη φορά από το β΄ τρίμηνο του 2008.

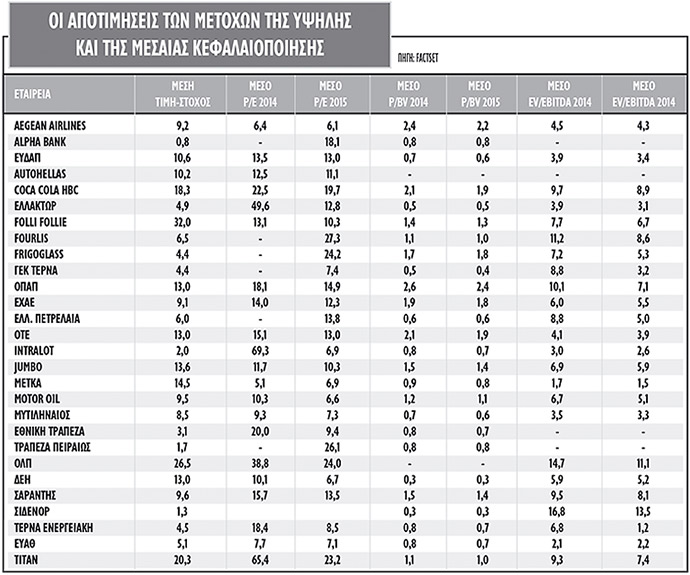

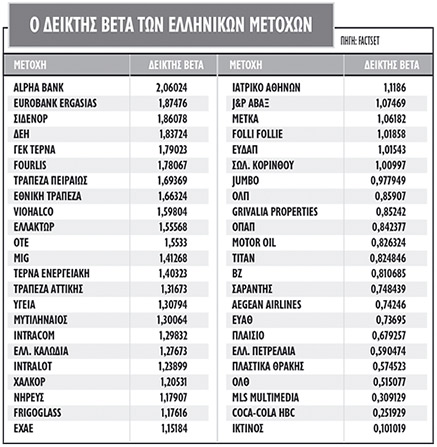

Πάντως, ακόμα και αν το δεύτερο μισό του Νοεμβρίου κρύβει θετικές εκπλήξεις, οι διαχειριστές επισημαίνουν ότι για την επόμενη περίοδο, μέχρι και την ολοκλήρωση της εκλογής Προέδρου της Δημοκρατίας, είναι απαραίτητη η πιο αμυντική προσέγγιση του χαρτοφυλακίου και η μετακύλιση σε θέσεις με μετοχές που υπεραποδίδουν στο διάστημα της πτώσης, αν οι επενδυτές επιθυμούν να διατηρούν μετοχικές θέσεις σε μια αγορά με τόσο υψηλό volatility. Μετοχές με χαρακτηριστικά όπως χαμηλότερα beta, υψηλά μερίσματα, χαμηλά P/E και P/BV και αύξηση των μεγεθών τους από έτος σε έτος θα έχουν καλύτερη συμπεριφορά συναρτήσει του κινδύνου.

Παραδοσιακά, κλάδοι με αμυντικά χαρακτηριστικά είναι τα τρόφιμα - ποτά, τα δομικά και βασικά υλικά και οι εταιρείες κοινής ωφέλειας. Βάσει των στοιχείων, οι μετοχές της υψηλής κεφαλαιοποίησης με χαμηλότερα beta από τη μονάδα είναι οι Coca-Cola HBC, Ελληνικά Πετρέλαια, Aegean Airlines, Τιτάν, Motor Oil, ΟΠΠ, Grivalia Properties, ΟΛΠ και Jumbo. Από τη μεσαία κεφαλαιοποίηση, οι τίτλοι των Σαράντης, Πλαίσιο, ΟΛΘ, ΕΥΑΘ, MLS, Ικτίνος και Πλαστικά Θράκης επίσης εμφανίζουν χαμηλότερα beta. Κρίνοντας ωστόσο από την υποαπόδοση των μετοχών που συνδέονται άμεσα με την πολιτική κατάσταση και την κυβέρνηση, όπως στους τίτλους των ΕΛΠΕ, ΟΛΠ, ΟΛΘ, ΕΥΑΘ, ΕΥΔΑΠ, το κριτήριο του beta ίσως να μην έχει εφαρμογή τη δεδομένη χρονική συγκυρία.

Οι ενδεικτικές περιπτώσεις

-Coca Cola HBC: Με δείκτη beta 0,25 είναι ο τίτλος με τη χαμηλότερη τιμή από την υψηλή κεφαλαιοποίηση αλλά και τη χαμηλότερη μεταβλητότητα. H μετοχή της Coca Cola HBC είναι η μόνη με 5% κέρδη στον μήνα από τον δείκτη της υψηλής κεφαλαιοποίησης και εξακολουθεί να κινείται τόσο στο τρίμηνο όσο και στο εξάμηνο αντίθετα με την πορεία των δεικτών.

-Grivalia Properties: Με δείκτη beta 0,85, η πρώην Eurobank Properties είναι με διαφορά η μετοχή της υψηλής κεφαλαιοποίησης με την καλύτερη συμπεριφορά σε όλο το διάστημα της υψηλής μεταβλητότητας και από τις αρχές του έτους εξακολουθεί να σημειώνει κέρδη 13%.

-ΟΠΑΠ: Με συντελεστή beta 0,84, η μετοχή του ΟΠΑΠ συνεχίζει την υπεραπόδοση από 1η/1 έναντι της αγοράς και να εμφανίζει καλύτερη σχετικά συμπεριφορά από τις λοιπές μετοχές της υψηλής κεφαλαιοποίησης. Τα κέρδη ανά μετοχή του 2014 και του 2015 προβλέπονται αυξημένα, ενώ η αποτίμηση του τίτλου σε όρους EV/EBITDA εκτιμάτε σε 7,7 φορές 2015.

-Jumbo: Με δείκτη beta 0,98 φορές, εμφανίζει αρκετά καλύτερες επιδόσεις από την αγορά. Με μικρές απώλειες τον τελευταίο μήνα ενώ και το discount είναι υψηλό σε όρους EV/EBITDA (στις 7,2 φορές) για το 2015 όταν οι εταιρείες του κλάδου διαπραγματεύονται με 10 περίπου φορές.

-Aegean Airlines: Με άνοδο 20% στο τρίμηνο και 14% τον τελευταίο μήνα, η μετοχή της Aegean δεν δείχνει να διαπραγματεύεται στο... Ελληνικό χρηματιστήριο. Με δείκτη beta 0,74, αποτιμάται με 8 φορές τα κέρδη για το 2015, ενώ ο δείκτης EV/EBITDAR διαμορφώνεται στις 5 φορές και τα δύο έτη. Το discount έναντι του κλάδου είναι σημαντικό, ενώ η πορεία της στο Χ.Α. είναι καλύτερη από την πλειονότητα των μετοχών της υψηλής κεφαλαιοποίησης.

- Motor Oil: Εμφανίζει δείκτη beta 0,82, ενώ η απόδοσή της στο ταμπλό του Χ.Α. είναι χειρότερη από το Γενικό Δείκτη. Ωστόσο, για τη Motor Oil ο δείκτης τιμής προς κέρδη (P/E) υπολογίζεται στις 6,6 φορές τα καθαρά κέρδη του 2015, ενώ η μερισματική απόδοση είναι στο 4,9%. Ο δείκτης EV/EBITDA για το 2015 είναι 5,8 φορές και το discount σε σχέση με τον Euro Stoxx Oil & Gas είναι 28%.

- Σαράντης: Απέχει 18% από τα υψηλά 12μήνου και παραμένει διαπραγματεύσιμη με 13,5 φορές τα καθαρά κέρδη του 2015 και 9,2 φορές σε όρους EV/EBITDA, discount 15% σε σχέση με τον δείκτη Euro Stoxx Personal & Household Goods. Ο δείκτης beta εκτιμήθηκε σε 0,75.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία