Η αγορά των μετοχών ξεκινάει και πάλι από μηδενική βάση για τη νέα κυβέρνηση, αφού η τιμή του Γενικού Δείκτη σταμάτησε ακριβώς εκεί από όπου ξεκίνησε την τελευταία ημέρα πριν από τις εκλογές (23/1) και σημειώνει θετικό πρόσημο για το 2015. Από την άλλη, η χθεσινή συνεδρίαση προσθέτει περισσότερη ανησυχία στις ούτως ή άλλως κρίσιμες επόμενες μέρες, μιας και ο όγκος των συναλλαγών ξεπέρασε κάθε προηγούμενο την τελευταία πενταετία.

Με τα μέχρι τώρα δεδομένα, η πρώτη ανάγνωση είναι ότι στις ξερές πωλήσεις των θεσμικών επενδυτών και των hedge funds στις μετοχές των τραπεζών στο διάστημα 26-28/1 προεξόφλησαν τους αυξημένους πολιτικούς, μακροοικονομικούς, κινδύνους ρευστότητας και λοιπούς κινδύνους από την αλλαγή κυβέρνησης.

Η αρχική ένταση ήταν τέτοια που κάποιοι πωλητές έδειχναν να φοβούνται τα χειρότερα, αλλά οι καθησυχαστικές δηλώσεις από το εσωτερικό, αλλά και το εξωτερικό για την ώρα έχουν φέρει μια εύθραυστη ισορροπία στην αγορά των μετοχών. Οι δείκτες αποτίμησης των τραπεζικών μετοχών είναι σε τόσο «distress» επίπεδα που έφτασαν να διαμορφωθούν αρκετά χαμηλότερα από ό,τι τον Μάιο του 2012, οπότε προεξοφλούνταν και η πιθανότητα Grexit.

Από την άλλη πλευρά, μέχρι και προχθές, δεν ήταν καθόλου ενθαρρυντικό το ότι οι αποδόσεις των ομολόγων και ειδικά των βραχυπρόθεσμων λήξεων εξακολουθούσαν να κινούνται ανοδικά, χωρίς να επηρεάζονται από τη βελτίωση του κλίματος.

Η εικόνα άρχισε μόλις χθες να βελτιώνεται και θα απαιτηθεί δυναμική συνέχεια μέχρις ότου παγιωθεί και επιστρέψουν οι αποδόσεις σε πιο ανεκτά επίπεδα, κάτω από το 10%. Παράλληλα, τα περιβόητα CDSs εξακολουθούν να δείχνουν ότι η πιθανότητα πιστωτικού γεγονότος για τη χώρα είναι ιδιαίτερα υψηλή, πάνω από 70% έναντι 40% τον Δεκέμβριο, για την επόμενη πενταετία.

Μια πιο προσεκτική ματιά εξηγεί πλήρως γιατί οι πιέσεις επηρεάζουν περισσότερο τις τραπεζικές μετοχές και λιγότερο τα εξαγωγικά χαρτιά. Η εξάρτηση των τραπεζών για ρευστότητα από την Ευρωπαϊκή Κεντρική Τράπεζα, η αδυναμία έκδοσης ομολόγων από το Ελληνικό Δημόσιο και τα ζητήματα των αλλαγών στις διοικήσεις των πιστωτικών ιδρυμάτων και του ΤΧΣ παραμένουν κομβικά στοιχεία για την πορεία του κλάδου και αυτά δείχνουν να βαραίνουν υπέρμετρα στο ήδη φοβικό κλίμα.

Το τέταρτο σημείο είναι ότι οι ξένοι δεν πούλησαν μαζικά όλες τις θέσεις τους στις ελληνικές μετοχές. Τα εξαγωγικά χαρτιά διατήρησαν και διατηρούν για την ώρα πολύ διαφορετική πορεία. Συνεπώς, αν η ανάγνωση των γεγονότων είναι σωστή, οι φόβοι που προεξοφλήθηκαν στην τρέχουσα πτώση αφορούν περισσότερο τη λειτουργία των τραπεζών και λιγότερο το Grexit. Από την άλλη, μπορεί να είναι θέμα χρόνου να καούν μαζί με τα ξερά και τα χλωρά, αν η διαδικασία προσέγγισης των δύο πλευρών διακοπεί ή αρχίσει να χρονίζει.

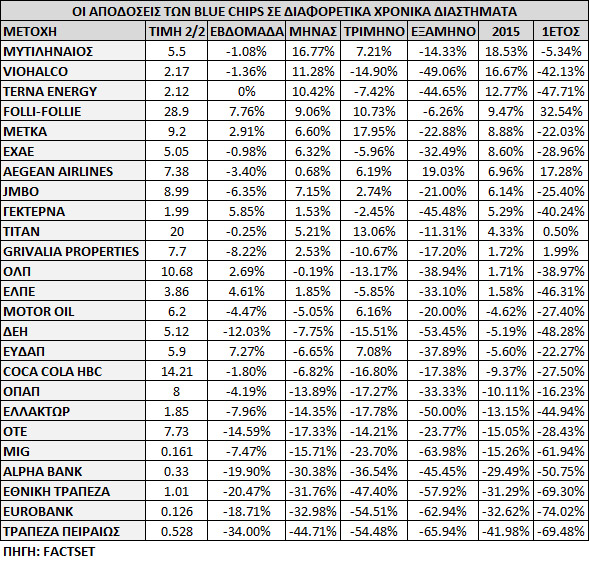

Η επιμέρους εικόνα των δεικτοβαρών μετοχών

Η ακραία μεταβλητότητα στο χρηματιστήριο, αν και καλύπτει τις πιο απαισιόδοξες προβλέψεις που είχαν γίνει πριν από τις εκλογές, είναι αρκετά πιθανό να συντροφεύει την αγορά μέχρις ότου βρεθεί η τελική λύση.

Ο δείκτης των τραπεζών αλλά και οι επιμέρους μετοχικοί τίτλοι, αφού σημείωσαν πτώση της τάξεως του 50% από τις 26 έως τις 28/1, σημειώνουν ράλι ανακούφισης άνω του 35% στις επόμενες τέσσερις συνεδριάσεις και βελτιώνουν αισθητά την προγενέστερη εικόνα κατάρρευσής τους. Μοναδική παραφωνία είναι η μετοχή της Πειραιώς που εξακολουθεί να υπολείπεται σημαντικά σε απόδοση έναντι των τριών άλλων, με άνοδο 33% από το χαμηλό της.

Ειδικά για τις τραπεζικές μετοχές, ο δείκτης-βαρόμετρο της τιμής προς ενσώματη λογιστική αξία (P/TBV) βρέθηκε χαμηλότερα από το 0,3-0,4 για το 2016 και σε αυτά τα επίπεδα αποτίμησης θα μπορούσε να υπάρξει ένα σημείο εισόδου για επενδυτές με μακροπρόθεσμη προοπτική. Ωστόσο, βραχυπρόθεσμα, η μεταβλητότητά τους είναι τόσο υψηλή που τις καθιστά επιλέξιμες και πάλι μόνο από επιθετικά hedge funds.

Οι πιέσεις στις κοντινές λήξεις των ομολόγων, όπως η τριετία και η πενταετία, πρόωρα εκτόξευσαν τις αποδόσεις στο 20% και στο 15,4%, αλλά χθες μειώθηκαν αισθητά στο 16% και στο 13%. Ωστόσο, στις 23 Ιανουαρίου κυμαίνονταν στο 10% και στο 9% αντίστοιχα, οπότε υπάρχει δρόμος ακόμα για την επιστροφή σε πιο ομαλά επίπεδα.

Παράλληλα, τα warrants των τραπεζών, αν και σημείωσαν μεγάλες απώλειες στο ίδιο διάστημα 26-28/1, έχουν σχεδόν διπλασιάσει τις τιμές τους. To warrant της Πειραιώς, σε αντίθεση με τη μετοχή, σημειώνει τη μεγαλύτερη άνοδο με 99% από το χαμηλό του.

Από την άλλη πλευρά, αντίβαρο στο πτωτικό τριήμερο είναι η πορεία μερικών δεικτοβαρών μετοχών, όπως Jumbo, Folli Follie Group, Μυτιληναίος, ΜΕΤΚΑ.

Ο τίτλος του ΟΠΑΠ δέχτηκε ισχυρές πιέσεις, με πτώση 30% στο διάστημα 26-28/1, αφού κάποιοι ξένοι επενδυτές φαίνεται να φοβήθηκαν τον κίνδυνο αθέτησης των συμφωνιών, αλλά η συνέχεια υπήρξε θετική και το χθεσινό κλείσιμο ξεπερνά αυτό στις 23/1.

Για τη ΔΕΗ, όπου το θέμα της «μικρής ΔΕΗ» έκλεισε, η πτώση στις 26-28/1 ήταν 20% αλλά η συνέχεια έφερε ισορροπία στη μετοχή της.

Για τον ΟΤΕ, η πτώση του 20% στο τριήμερο 26-28/1 μετά τη χθεσινή συνεδρίαση είναι παρελθόν.

Για τις ΕΥΔΑΠ, ΟΛΠ, ΕΥΑΘ και ΟΛΘ η πτώση τις τελευταίες μέρες είναι σαφώς πιο ελεγχόμενη απ' ό,τι θα μπορούσε να αναμένει η αγορά.

Οι αμυντικές

Μέχρις στιγμής, μερικές ενδεικτικές αμυντικές περιπτώσεις του Χ.Α. από τις μετοχές με υψηλές συναλλαγές στο ταμπλό είναι:

• Viohalco: Πλήρως εξαγωγικός όμιλος με έδρα στο εξωτερικό, που ευνοείται από το «κακό» σενάριο του Grexit. Παρά την κακή πορεία στο Χ.Α. από την επιστροφή της, η μετοχή έχει αλλάξει διάθεση από την πρώτη κιόλας ψηφοφορία για την εκλογή Προέδρου της Δημοκρατίας. Η απόδοσή της το 2015 είναι 31%.

• Folli Follie Group: Με υψηλά κέρδη στην εβδομάδα της «κρίσης», προτείνεται ως αμυντική επιλογή από όλες σχεδόν τις χρηματιστηριακές. Το discount είναι υψηλό σε όρους EV/EBITDA (στις 7 φορές) για το 2015, όταν οι εταιρείες του κλάδου διαπραγματεύονται με 9,6 περίπου φορές.

• Μυτιληναίος, ΜΕΤΚΑ: Αποδόσεις 32% και 18% για τις δύο μετοχές το 2015, εξαγωγικά project και δραστηριότητες που οι χρηματορροές που λαμβάνουν είναι σε δολάρια.

• Jumbo: Με δείκτη beta 0,8 φορές είναι από τις αμυντικές επιλογές της υψηλής κεφαλαιοποίησης, με καλύτερη συμπεριφορά σε όλο το διάστημα της ισχυρής μεταβλητότητας. Από τις αρχές του έτους σημειώνει κέρδη 25% όταν ο Γενικός Δείκτης είναι στο +1,7%.

• Aegean Airlines: Από τις αρχές του έτους διαμορφώνεται στο 17%. Με δείκτη beta στο 0,7, αποτιμάται με 8 φορές τα κέρδη για το 2015, ενώ ο δείκτης EV/EBITDAR διαμορφώνεται στις 5 φορές τόσο φέτος όσο και το 2016, χαμηλότερα από όλες τις εταιρείες του δείκτη Stoxx Europe Airlines.

• Τέλος, η Τιτάν έχει κινηθεί πολύ καλύτερα από τον δείκτη της υψηλής κεφαλαιοποίησης ως ιδιαίτερα αμυντική επιλογή λόγω των κλάδων όπου δραστηριοποιείται. Η απόδοσή της στο +9% το 2015, ενώ παρέμεινε σε θετικό έδαφος στο διάστημα 26-28/1.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία