Με κέρδη ολοκληρώθηκε ο δέκατος μήνας για την εγχώρια αγορά μετοχών και τον βασικό χρηματιστηριακό δείκτη, παρά τη φανερή υστέρηση των τραπεζικών μετοχών σε όλο το χρονικό διάστημα.

Aν και ο ΓΔ κατέγραψε κέρδη 4,53% τον Οκτώβριο, οι συνθήκες διαπραγμάτευσης των εγχώριων τίτλων προβληματίζουν τους επαγγελματίες, αφού παραμένουν ρηχές, με τις αξίες των συναλλαγών να αποκαλύπτουν την έλλειψη ουσιαστικού επενδυτικού ενδιαφέροντος.

Στην τρέχουσα χρονική συγκυρία, εκτός από τη δεύτερη αξιολόγηση που η κυβέρνηση θέλει να ολοκληρωθεί φέτος και η οποία θα αποτελέσει θετική έκπληξη αν κλείσει μέσα στο εν λόγω χρονικό διάστημα, λόγω των δυσκολιών που περικλείουν οι σχετικές διαπραγματεύσεις, υπάρχουν και τα ανοικτά ζητήματα στο μέτωπο των μη εξυπηρετούμενων δανείων και των διοικήσεων των τραπεζών. Τέλος, ερωτηματικό παραμένει και η πορεία της οικονομίας στο κρίσιμο δεύτερο εξάμηνο.

Ταυτόχρονα, από τις αρχές του έτους, οι δείκτες παραμένουν σε αρνητικό έδαφος, με τον δείκτη της υψηλής κεφαλαιοποίησης να εμφανίζει απώλειες 15% περίπου και τον δείκτη των τραπεζών κάτι λιγότερο από 45%.

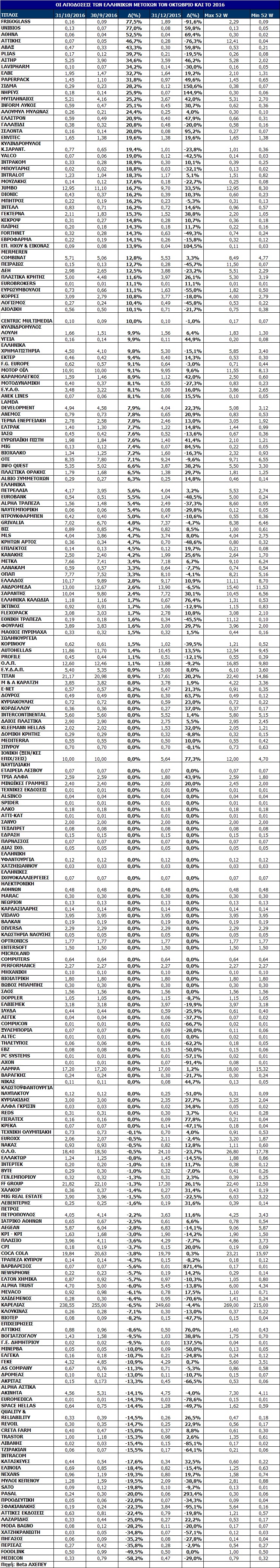

Ωστόσο, παρά την παραμονή του Γενικού Δείκτη σε χαμηλότερα επίπεδα από τις 600 μονάδες και τα προ Brexit επίπεδα του, είναι ξεκάθαρο ότι αρκετές μετοχές έχουν βγει νικήτριες από τη δοκιμασία που έχει περάσει η αγορά ενώ κάποιες άλλες έχουν υποστεί σημαντική πτώση στις τιμές τους. Με εξαίρεση τις τραπεζικές μετοχές που σημειώνουν σημαντικές απώλειες στο δεκάμηνο της τρέχουσας χρήσης, υπάρχουν και άλλες μετοχές από την υψηλή και μεσαία κεφαλαιοποίηση που έχουν ξεχωρίσει για τα αρνητικά τους πρόσημα.

Ποιοι ξεχωρίζουν θετικά

Στους θετικούς πρωταγωνιστές από τις αρχές του έτους είναι οι τίτλοι των MIG, Μυτιληναίος, Σελόντα, Υγεία Jumbo, Folli Follie Group, Fourlis, Σαράντης ΓΕΚ ΤΕΡΝΑ, Ευρωπαϊκή Πίστη, Quest Συμμετοχών, Άνεμος, Πλαστικά Θράκης και Κυριακίδης Μάρμαρα, οι οποίες σημειώνουν άνοδο που ξεπερνά το 25%.

Για τη MIG, η βελτίωση που παρουσίασαν τα λειτουργικά αποτελέσματα του ομίλου του 2015 συνεχίστηκαν και στο πρώτο εξάμηνο του έτους, με τα EBITDA των θυγατρικών να σημειώνουν σημαντική άνοδο σε σχέση με το 2015. Η αύξηση της λειτουργικής κερδοφορίας στις θυγατρικές ATTICA Συμμετοχών και ΥΓΕΙΑ επίσης έχει εξαργυρωθεί στο ταμπλό του Χ.Α., με την άνοδο των τιμών στο χρηματιστήριο να είναι της τάξεως του 86% για τη MIG, 44% για το Υγεία και 76% για την Attica Συμμετοχών.

Από την υψηλή κεφαλαιοποίηση, ξεχωρίζει ο τίτλος της Μυτιληναίος με +44% το 2016, με την πλειονότητα των κερδών να έχει σημειωθεί τον μήνα που μόλις ολοκληρώθηκε. Η συμφωνία με τη ΔΕΗ για το Αλουμίνιο της Ελλάδος αλλά και οι θετικές προοπτικές για τους ανεξάρτητους προμηθευτές ρεύματος το 2017, «ξεκλείδωσαν» για τον όμιλο σημαντικά οφέλη στο ταμπλό του χρηματιστηρίου. Ο τίτλος της Μυτιληναίος, παρά την άνοδο, ξεχωρίζει σε όρους αποτίμησης στην εγχώρια αγορά αλλά και την Ευρώπη, με δείκτη P/E στις 6,5 φορές τα κέρδη του 2017 και 5,5 φορές τα EBITDA του 2017, όταν ο ευρωπαϊκός μέσος όρος είναι 13 φορές τα κέρδη και 10 φορές τα EBITDA.

Για τη μετοχή της ΓΕΚ ΤΕΡΝΑ, η άνοδος από το 1,5 ευρώ ανά μετοχή στα 2,2 ευρώ από τις αρχές του έτους αποτελεί μια από τις πρώτες επιδόσεις σε όλη την αγορά μετοχών η οποία αντανακλά και τη διαδρομή που διένυσε ο όμιλος μέσα στο 2016. Ο όμιλος, παρά τις εξαιρετικά δυσμενείς οικονομικές συνθήκες, εμφανίζει αυξημένα EBITDA φέτος λόγω των πρόσφατων συμφωνιών ολοκλήρωσης των έργων παραχώρησης με την ταυτόχρονη αύξηση του εργολαβικού τιμήματος.

Για την Jumbo, τα κέρδη στο ταμπλό του Χρηματιστηρίου της τάξεως του 30% τους τελευταίους 10 μήνες που η αγορά κινείται πτωτικά δείχνουν τη συνεχή βελτίωση των οικονομικών της μεγεθών αλλά και την ικανότητά της να ξεπερνά τις προβλέψεις. Παρά την άνοδό της, ο δείκτης P/E είναι στις 13,5 φορές για το 2016 και το 2017, με μέση τιμή-στόχο τα 14,65 ευρώ ανά μετοχή.

Η Folli Follie Group σε σχέση με τις αρχές του έτους δικαιώνει πλήρως τους αναλυτές, που την είχαν παρουσιάσει ως κορυφαία επιλογή από την εγχώρια αγορά για φέτος. Παρά την άνοδο 26%, σε όρους αποτίμησης ο τίτλος της Folli-Follie Group εμφανίζει ιδιαίτερα υψηλό discount, καθώς αποτιμάται με δείκτη P/E που δεν ξεπερνά τις 7,5 φορές και σε όρους EV/EBITDA τις 5,5 φορές για το 2016 και το 2017. Η μέση τιμή-στόχος για τη μετοχή είναι τα 25,65 ευρώ και το περιθώριο ανόδου είναι πλέον 20%.

Από την υψηλή κεφαλαιοποίηση, με υψηλά κέρδη τον Οκτώβριο πλην των παραπάνω εταιρειών κινήθηκαν οι τίτλοι της ΔΕΗ, της Viohalco, των ΕΛ.ΠΕ., της ΕΧΑΕ και της Τράπεζας Πειραιώς. Τέλος, με θετικό πρόσημο τον Οκτώβριο διαμορφώθηκαν και οι τίτλοι των J&P Άβαξ, INTRALOT, Plias, Πλαστικά Κρήτης, Intracom, ΕΛ.ΠΕ., Υγεία και Motor Oil.

Οι αρνητικοί πρωταγωνιστές

Στον αντίποδα, αρνητικοί πρωταγωνιστές φέτος πλην των τραπεζικών μετοχών, μπορούν να θεωρηθούν οι τίτλοι των ΟΛΘ, ΔΕΗ, Plias, Κορρές, Viohalco, Κρι-Κρι, Ελλάκτωρ, Aegean Airlines, OTE, OΛΠ, ΕΧΑΕ, Τράπεζα Κύπρου και Grivalia Properties. Για τον Οκτώβριο, οι αρνητικοί πρωταγωνιστές είναι οι τίτλοι των Elinoil, Τράπεζας Κύπρου, Aegean Airlines και Ελλάκτωρ, με πτώση πάνω από 5%.

Ειδικά για τον τίτλο του ΟΤΕ, παρά το +7% τον Οκτώβριο, εξακολουθεί να σημειώνει απώλειες της τάξεως του 10%, παρότι παραμένει η μετοχή με τις περισσότερες θετικές συστάσεις και αποτέλεσε την κορυφαία επιλογή Ελλήνων και ξένων αναλυτών από το ελληνικό χρηματιστήριο σε όλη τη διάρκεια του 2016. Η μέση τιμή-στόχος τοποθετείται στα 11,90 ευρώ ανά μετοχή, με upside potential της τάξεως του 40% και με δείκτες αποτίμησης χαμηλότερους από τον δείκτη Euro Stoxx Telecommunications 45% σε όρους EV/EBITDA.

Οι μετοχές του ΟΛΘ και της ΔΕH σημειώνουν παραπλήσια πτώση 23% στο Χ.Α., αφού και για τις δύο εταιρείες τα οικονομικά αποτελέσματα είναι αισθητά χειρότερα από το 2016.

Για τη ΔΕH ωστόσο, η ολοκλήρωση της πρώτης φάσης του διαγωνισμού για τον ΑΔΜΗΕ και η συμφωνία με τη Μυτιληναίος έχουν μπορέσει να βελτιώσουν την ορατότητα των μεγεθών της και να επιτρέψουν στη μετοχή να αναρριχηθεί 13% υψηλότερα τον Οκτώβριο.

Για τον ΟΛΘ, η διαδικασία της ιδιωτικοποίησης έχει προκαλέσει προβλήματα στη λειτουργία της επιχείρησης, με πολυήμερες απεργιακές κινητοποιήσεις στη διάρκεια των μηνών Μαΐου - Ιουνίου 2016 και μείωση της κερδοφορίας στο εξάμηνο του 2016 στα 5,5 εκατ. ευρώ από 10 εκατ. ευρώ το 2015.

Τέλος, η απόλυτη απογοήτευση στη διάρκεια του 2016 είναι η μετοχή της Frigoglass, που κυριολεκτικά έχει κατρακυλήσει 92% χαμηλότερα, παρά την άνοδο κατά 80% περίπου στη διάρκεια του Οκτωβρίου. Πριν την εκρηκτική άνοδο, η κεφαλαιοποίηση της εταιρείας είχε υποχωρήσει στα 4 εκατ. ευρώ ενώ στις αρχές του έτους ήταν 100 εκατ. ευρώ περίπου.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία