Μετά την απότομη ανάκαμψη των μετοχών και το μίνι sell-off στα αμερικανικά ομόλογα σε συνέχεια της bear market που προκάλεσε η πανδημία, τόσο τα ομόλογα όσο και οι μετοχές, ειδικά τα ευρωπαϊκά ομόλογα και οι αμερικανικές μετοχές, φαίνονται ξανά ακριβά. Οι αγορές θα μπορούσαν να εισέλθουν σε μια περίοδο με χαμηλότερες μέσες αποδόσεις και μεταβλητότητα πάνω από τον μέσο όρο τουλάχιστον μεσοπρόθεσμα (αν και για κάποιους το μεσοπρόθεσμα είναι η δεκαετία), όπως αποκαλύπτουν και οι αποδόσεις σε διαχρονικές αξίες προστασίας από τον πληθωρισμό όπως ο χρυσός, το ασήμι κ.ά.

Παράλληλα, οι ιδιαίτερα χαμηλές αποδόσεις των ομολόγων είναι αντικίνητρο στη διαφοροποίηση των χαρτοφυλακίων, ενώ οι πιθανές αρνητικές πραγματικές αποδόσεις των 10ετών ομολόγων σε μια σειρά χωρών δημιουργούν περισσότερες ευκαιρίες για διαφοροποίηση εντός των ίδιων περιουσιακών στοιχείων αντί μεταξύ των διαφορετικών περιουσιακών στοιχείων (λ.χ. από ομόλογα αναπτυγμένων χωρών σε ομόλογα αναδυόμενων αγορών, από τις μετοχές των ΗΠΑ σε μετοχές εκτός ΗΠΑ). Αυτό οδηγεί σε χαμηλότερες αποδόσεις και υψηλότερους κινδύνους για τα ισορροπημένα χαρτοφυλάκια, που περιλαμβάνουν μόνο μετοχές και ομόλογα.

Οι ιστορικές αποδόσεις

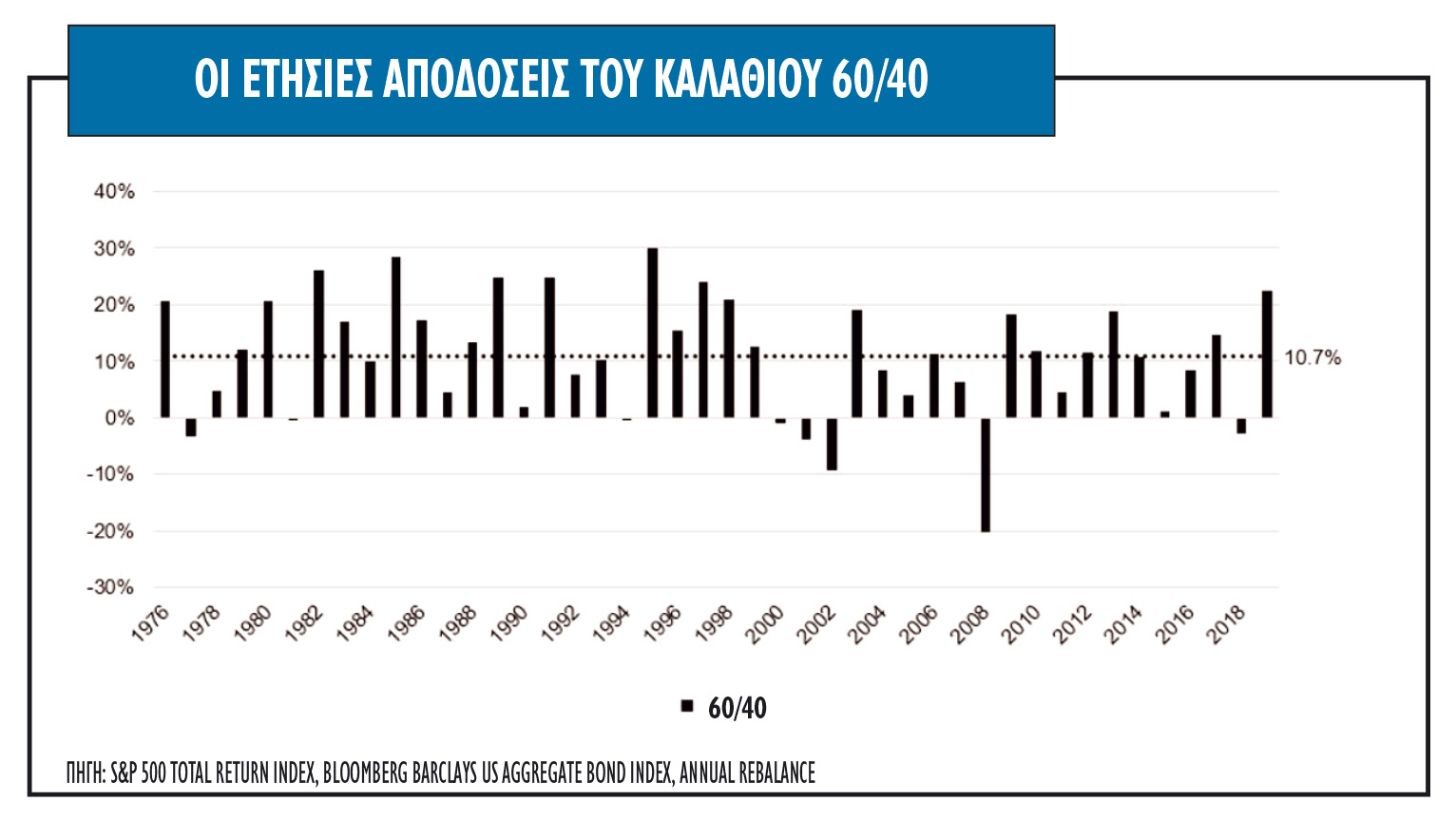

Σύμφωνα με τα στοιχεία της Factset, την τελευταία δεκαετία, με αποδόσεις άνω του μέσου όρου και υψηλούς δείκτες Sharpe, οι οποίοι αποτελούν ένα δείκτη μέτρησης του κινδύνου ενός περιουσιακού στοιχείου, για τα χαρτοφυλάκια που ήταν τοποθετημένα 60% σε μετοχές και 40% σε ομόλογα, δεν υπήρχαν υψηλά κίνητρα στους επενδυτές να ακολουθούν πιο τακτικές στρατηγικές και market timing στις επιλογές τους.

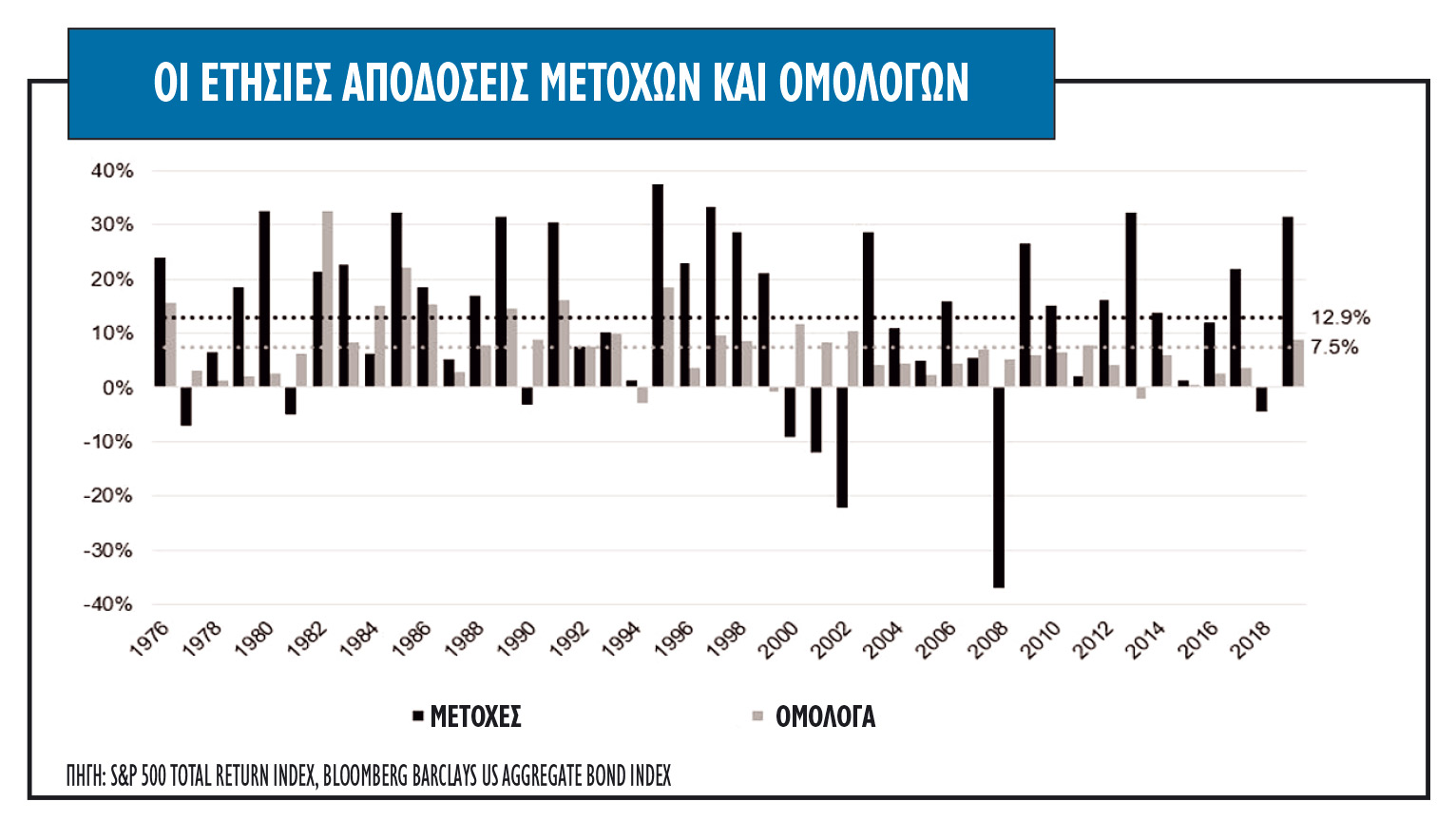

Σε μεγαλύτερο βάθος χρόνου, για την περίοδο 1976-2019 ή περίπου για τα τελευταία 50 χρόνια λ.χ., το χαρτοφυλάκιο 60/40 είχε μέση απόδοση 10,7% και μόλις μία φορά σημείωσε πτώση άνω του 20%, το 2008. Παράλληλα, για πάνω από 10 φορές σημείωσε άνοδο άνω του 20%. Γι’ αυτήν την περίοδο των 44 ετών, η απόδοση ξεπερνά το 7.000%, με τη μέση απόδοση των μετοχών στο 12,9% και των ομολόγων στο 7,5%, αφού η μέση απόδοση του 10ετούς αμερικανικού ήταν 6,2% για την περίοδο έναντι 0,69% που είναι η τρέχουσα απόδοση.

Οι μεταβλητές

Οι αποδόσεις των μετοχών μπορούν να χωριστούν με βάση τρεις μεταβλητές: την απόδοση των κερδών ή τα earnings yield (ο οποίος είναι ο αντίστροφος λόγος ή η αναλογία του δείκτη P/E της μετοχικής αγοράς), την απόδοση του μερίσματος και την αλλαγή στους δείκτες αποτίμησης.

Χρησιμοποιώντας τον αμερικανικό δείκτη S&P 500 ως benchmark για τις μετοχές, η απόδοση των κερδών και η απόδοση μερισμάτων δείχνει απόδοση της τάξεως του 6%. Η επέκταση των δεικτών αποτίμησης είναι επί της ουσίας ο καταλύτης (ή το μπαλαντέρ) που θα κρίνει τελικά την απόδοση, αλλά δεν θα πρέπει να περιμένουμε ότι οι δείκτες αποτίμησης θα συνεχίσουν να επεκτείνονται και να συμβάλλουν θετικά στις αποδόσεις των χαρτοφυλακίων τα επόμενα 10 χρόνια. Χρησιμοποιώντας το 6% ως κατά προσέγγιση ποσοστό απόδοσης για τις μετοχές, η οποία είναι αρκετά αισιόδοξη, και για τα ομόλογα ένα ποσοστό της τάξεως του 2%, που επίσης είναι αρκετά γενναιόδωρο σε σχέση με τα τρέχοντα επίπεδα, το χαρτοφυλάκιο 60/40 θα προσφέρει απόδοση 4,6%, σημαντικά χαμηλότερο από τον μέσο όρο της ετήσιας απόδοσης του 10,7% της περιόδου 1976-2019. Ακόμα όμως και ένα χαρτοφυλάκιο με συμμετοχή 75/25, θα σημειώνει επίδοση λίγο περισσότερο από 5%, ποσοστό μικρότερο από το ήμισυ του ιστορικού μέσου όρου της περιόδου 1976-2019.

Με προσδοκώμενη απόδοση 2% στα ομόλογα, τοποθετώντας το 75% του χαρτοφυλακίου σε μετοχές, θα έπρεπε οι προσδοκώμενες αποδόσεις των μετοχών να διαμορφώνονταν στο 14% ετησίως για να επιτύχουν τη μέση ετήσια απόδοση 10,7% που απέφερε ένα χαρτοφυλάκιο 60/40.

Η στρατηγική

Αυτή η μεγάλη διαφορά στις αποδόσεις των κρατικών ομολόγων προκαλεί και τις χαμηλότερες προσδοκίες για τις μετοχές, ειδικά των ΗΠΑ, να προσφέρουν διψήφιες αποδόσεις δεδομένης της πρόσφατης απόδοσής τους και της τρέχουσας αποτίμησής τους. Το πιο σημαντικό, όμως, και αυτό που καθιστά τις υψηλές αποδόσεις της τελευταίας 50ετίας αδύνατο να συνεχιστούν, είναι το γεγονός ότι τα ομόλογα πιθανότατα θα προσφέρουν λιγότερο από 2% ετησίως τα επόμενα πολλά έτη.

Αυτό το στοιχείο, οι αποδόσεις των ομολόγων, ανοίγει τον δρόμο για τη διαφοροποίηση εντός των ίδιων περιουσιακών στοιχείων και όχι μεταξύ τους, τόσο στις μετοχές όσο και στα ομόλογα, η οποία μπορεί να βελτιώσει τις προσδοκώμενες αποδόσεις των επενδυτών.

Αυτό επίσης συμβαίνει επειδή τόσο εξαιτίας των πιθανών επόμενων σοκ της πανδημίας όσο και των πολιτικών κινδύνων που θα μπορούσαν να αυξηθούν στις αμερικανικές μετοχές το δεύτερο εξάμηνο. Στα ομόλογα υπάρχουν ευκαιρίες διαφοροποίησης στις αναδυόμενες αγορές και σε τοπικό νόμισμα. Εντός των μετοχών, οι ευκαιρίες πιθανόν να ευνοούν την περιφερειακή διαφοροποίηση, εκτός των μετοχών των ΗΠΑ.

Παράλληλα, ο χρονισμός στην αγορά των επενδυτών, δηλαδή το market timing, γίνεται πιο σημαντικό έναντι του χρόνου παραμονής στην αγορά. Σε πιο flattish αγορές, ο χρονισμός των επενδυτών στις πιο βραχυπρόθεσμες τάσεις της αγοράς λογικά θα πρέπει να αυξηθεί, δημιουργώντας αυξημένο κίνδυνο σημαντικών ακραίων γεγονότων και στις δύο κατευθύνσεις. Οι χαμηλότερες αναμενόμενες αποδόσεις αυξάνουν επίσης το κόστος και των πιθανών carry trades, ενώ η έλλειψη ρευστότητας και η μόχλευση είναι πιθανό να επιδεινώσουν περαιτέρω τους κινδύνους. Ειδικά οι στρατηγικές πώλησης options είναι λιγότερο επιτυχημένες επιλογές τα τελευταία χρόνια και έχουν αποδώσει ιδιαίτερα άσχημα φέτος.

Η έλξη μεταφοράς, τόσο από τις χαμηλότερες κατανομές ομολόγων όσο και από το κόστος της αντιστάθμισης, ήταν χαμηλότερη τα τελευταία χρόνια σε σχέση με τα οφέλη.

Οι επαγγελματίες συνεπώς αρχίζουν και λαμβάνουν υπόψη μετοχές που δεν είχαν υψηλές επιδόσεις, π.χ. όπως τα value stocks, τις αναδυόμενες αγορές ή τις αναπτυγμένες χώρες πλην ΗΠΑ, αλλά και να εξετάζουν τις άλλες κατηγορίες περιουσιακών στοιχείων, όπως ο χρυσός, τα εμπορεύματα και το bitcoin. Η πιθανή λύση που επίσης προτείνεται είναι ένα χαρτοφυλάκιο 80/20 με αγορές δικαιωμάτων πώλησης (put options), η οποία ξεπέρασε σημαντικά τις αποδόσεις από το χαρτοφυλάκιο 60/40 φέτος.

Πάντως, οι διαχειριστές που θέλουν να είναι δίκαιοι και συνεπείς με τους επενδυτές τους, έχουν ήδη αρχίσει και τους προετοιμάζουν να ετοιμαστούν για χαμηλότερες αποδόσεις. Για αυτό αρκετοί διαχειριστές προτείνουν ότι το νέο χαρτοφυλάκιο 60/40 θα είναι το 75/25 ή και το 80/20, αλλά ακόμη κι έτσι, ένα χαρτοφυλάκιο που αναλαμβάνει τόσο υψηλότερο κίνδυνο είναι απίθανο να επιτύχει τις αποδόσεις που έχουμε δει στο παρελθόν.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα