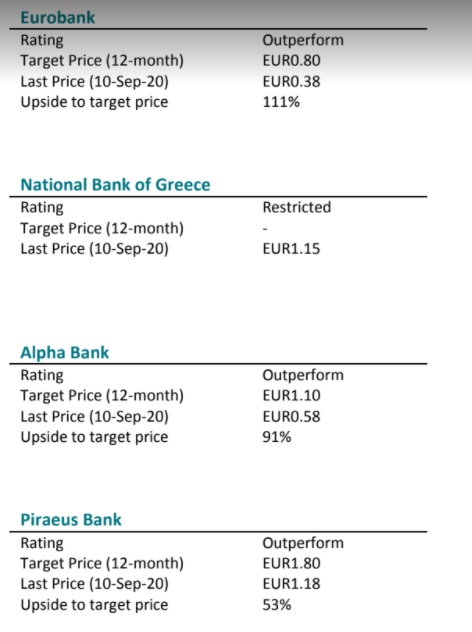

Η NBG Securities συνεχίζει την κάλυψή της για τις εγχώριες τραπεζικές αξίες με συστάσεις υπερ-απόδοσης (outperform).

Για τις ελληνικές συστημικές τράπεζες προτείνει τιμές στόχους: Eurobank (Tιμή-στόχος 0,80 ευρώ) και Alpha Bank (Tιμή-στόχος 1,10 ευρώ) και αναβαθμίζει τη σύσταση της για την Τράπεζα Πειραιώς σε υπεραπόδοση (Tιμή-στόχος 1,80 ευρώ).

Μεσοπρόθεσμα, και υπό την υπόθεση της σταδιακής επιστροφής στην ομαλότητα από την πανδημία, οι παραδοχές της NBG Securities συνεχίζουν να είναι:

- η οικονομική δραστηριότητα βελτιώνεται με σημαντική ανάκαμψη το 2021,

- χαμηλό κόστος χρηματοδότησης μέσω των προγραμμάτων της ΕΚΤ,

- επιτυχή διάθεση των NPEs μέσω τιτλοποίησης και επίσης περιορισμός των νέων σχηματισμών NPEs και

- αποτελεσματική διαχείριση στα έξοδα λειτουργίας.

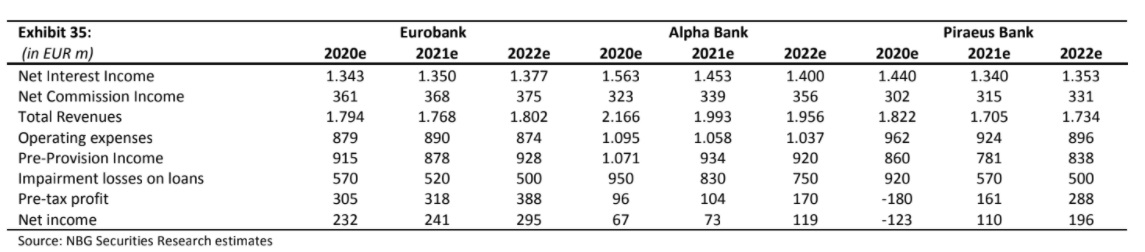

Οι βασικοί παράγοντες κερδοφορίας αναμένεται να είναι οι προβλέψεις για τα κόκκινα δάνεια και το κόστος που σχετίζεται με τη μείωση των NPE από τη διάθεση των τιτλοποιημένων χαρτοφυλακίων. Ως αποτέλεσμα των παραπάνω, η NBG Securities προχώρησε σε αλλαγές στα προβλεπόμενα κέρδη ανά μετοχη (EPS) για όλες τις τράπεζες.

Οι ελληνικές τραπεζικές μετοχές τελούν υπό διαπραγμάτευση κατά μέσο όρο 0,2x 2020e P/TBV, που αντιπροσωπεύει σημαντική έκπτωση 79% σε σύγκριση με τις ευρωπαϊκές τράπεζες. Συνολικά η NBG Securities επισημαίνει ότι δεν υπάρχουν εκπλήξεις στα αποτελέσματα του 2ου τριμήνου. Οι ελληνικές τράπεζες ανακοίνωσαν τα αποτελέσματα του 2ου τριμήνου που ήταν σε γενικές γραμμές ευθυγραμμισμένα με τις προσδοκίες τους και της αγοράς.

Τα καθαρά έσοδα από τόκους αυξήθηκαν κατά 1% σε τριμηνιαία βάση (q/q) κατά μέσο όρο, με τις τέσσερις τράπεζες να εκμεταλλεύονται πλήρως το σύστημα TLTRO της ΕΚΤ, μειώνοντας έτσι το κόστος χρηματοδότησής τους. Τα τέλη και οι προμήθειες μειώθηκαν κατά μέσο όρο λόγω των επιπτώσεων της πανδημίας, με τα λειτουργικά έξοδα να μειώνονται για τον ίδιο λόγο.

Οι προβλέψεις ήταν σημαντικά χαμηλότερες q/q καθώς οι τράπεζες δεν έλαβαν τόσες προβλέψεις Covid-19 όπως στο 1Q20, ενώ τα κέρδη αυξήθηκαν έναντι 1Q20, με εξαίρεση την Εθνική Τράπεζα που δημοσίευσε σημαντικά εφάπαξ στοιχεία στο 1Q20.

Οι καταθέσεις μειώθηκαν κατά τη διάρκεια του 2ου τριμήνου και στις 4 τράπεζες ενώ η εξάρτηση στη χρηματοδότηση από το Ευρωσύστημα αυξήθηκε ως αποτέλεσμα των υποστηρικτικών πολιτικών της ΕΚΤ.

Η διαχείριση NPE εξακολουθεί να είναι καθοριστικός παράγοντας. Η αναβίωση της αβεβαιότητας σχετικά με το σχηματισμό NPE φαίνεται να έχει επιπτώσεις στις επιδόσεις του τομέα κατά το πρώτο εξάμηνο του έτους. Και οι 4 τράπεζες πήραν σημαντικές προβλέψεις για απώλεια δανείων, εν μέσω φόβων ότι θα οδηγήσει η πανδημία στην αύξηση των NPE, που έπληξαν την κατώτατη γραμμή τους.

Τέλος, οι τράπεζες είτε έχουν διαθέσει ήδη είτε βρίσκονται στη διαδικασία διάθεσης σημαντικών μεριδίων των αποθεμάτων NPE τους μέσω της πώλησης τιτλοποιημένων χαρτοφυλακίων NPE. Οι οικονομικές επιπτώσεις της πανδημίας COVID-19 αναμένεται να έχουν αντίκτυπο στην ποιότητα των περιουσιακών στοιχείων των τραπεζών για άλλη μια φορά μέσω της δημιουργίας νέων NPEs.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία