Με αφορμή την επανέναρξη της κάλυψης του ομολόγου της Alpha Bank με ουδέτερη σύσταση, η JP Morgan πραγματοποιεί ένα crash test επί των κεφαλαίων, των ομολόγων και της ποιότητας ενεργητικού ελληνικών τραπεζών.

Η αμερικανική τράπεζα, σε ορίζοντα τριών και έξι μηνών, συνεχίζει να βλέπει πιο πειστικές επενδυτικές περιπτώσεις για στις υφιστάμενες overweight προτάσεις στα ομόλογα της Τράπεζας Πειραιώς και της Εθνικής Τράπεζας.

Πιο αναλυτικά, η αιφνιδιαστική ανακοίνωση και η επακόλουθη ολοκλήρωση της αύξησης κεφαλαίου της Αlpha Bank, ύψους 0,8 δισ. ευρώ, καθώς και η έναρξη του νέου επιταχυνόμενου σχεδίου μείωσης του κινδύνου με τα αποτελέσματα του πρώτου τριμήνου, κρίνονται θετικά από την αμερικανική τράπεζα.

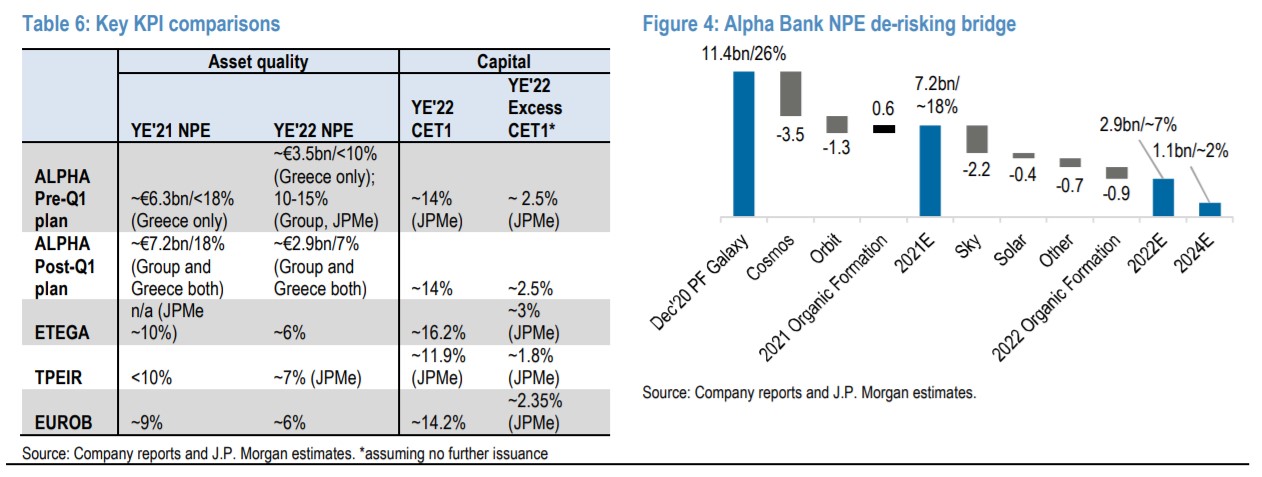

Η JP Morgan θεωρεί ότι η ορατότητα σχετικά με τις προοπτικές των μη εξυπηρετούμενων ανοιγμάτων της τράπεζας έχει βελτιωθεί αισθητά και θα φέρει την ποιότητα του ενεργητικού της σε μεγάλη ευθυγράμμιση με τις άλλες ελληνικές τράπεζες κατά τους επόμενους 18-24 μήνες.

Πιο βραχυπρόθεσμα, ωστόσο, και ιδιαίτερα σε ορίζοντα των 3-6 μηνών που είναι χαρακτηριστικός των συστάσεών της, συνεχίζει να βλέπει πιο πειστικές τις επενδυτικές περιπτώσεις των ΕΤΕ και Πειραιώς. Το σχέδιο της Alpha Bank προβλέπει μείωση στα NPEs, αλλά η πορεία είναι πιο αργή.

Με βάση τα αναμενόμενα χρονοδιαγράμματα για τις προγραμματισμένες συναλλαγές της, η τράπεζα φαίνεται να κλείνει το 2021 με περίπου δείκτη NPEs στο 18% ενώ η ETE έχει 13,5% ως σημείο εκκίνησης σήμερα και τα (ομολογουμένως φιλόδοξα) σχέδια της Πειραιώς υποδεικνύουν κάτω από 10% μέχρι το τέλος του έτους. Με άλλα λόγια, το σχέδιο της τράπεζας υστερεί περίπου 6 μήνες σε σχέση με τους ομολόγους της.

Εν τω μεταξύ, από την πλευρά των κεφαλαίων, αν και η Αlpha Bank είναι σαφές ότι θα παραμείνει άνετα μπροστά από την Τράπεζα Πειραιώς, με την επικαιροποιημένη καθοδήγηση να υποδεικνύει πλεόνασμα κεφαλαίου περίπου 2,5% έως το 2022 έναντι περίπου 1,8% της Πειραιώς, δεν ισχύει το ίδιο με την ΕTE.

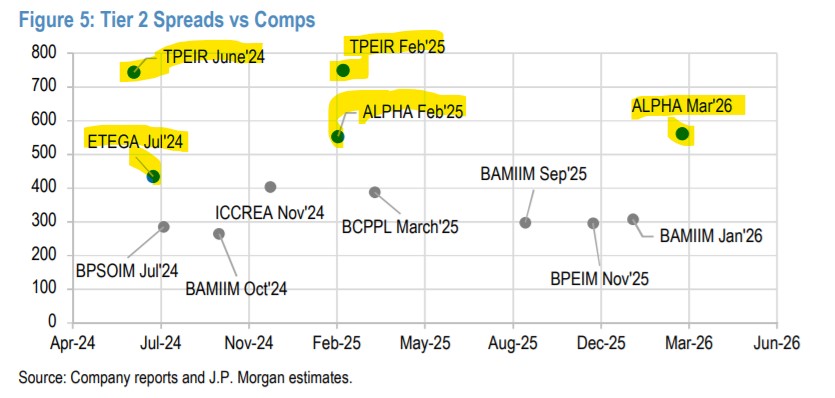

Χωρίς πρόσθετη έκδοση, η ETE φαίνεται να έχει ολοκληρώσει την απομείωση του κινδύνου το 2022 με περίπου 3% πλεόνασμα κεφαλαίου και στην πορεία προσφέρει στους επενδυτές της, της κατηγορίας Tier 2, τη ρεαλιστική προοπτική να το συμπληρώσουν περαιτέρω μέσω της έκδοσης Tier 2 ή/και ακόμη και AT1. Για την Αlpha Bank, από την άλλη πλευρά, ο χώρος για περαιτέρω έκδοση Tier 2 έχει σχεδόν κλείσει και η έκδοση AT1 δεν είναι προς το παρόν στα χαρτιά πριν από το 2023/2024.

Συνολικά, συνεχίζει η JP Morgan, αν και τα σχέδια που ανακοίνωσε η Αlpha Bank είναι αναμφίβολα ενθαρρυντικά μακροπρόθεσμα, βραχυπρόθεσμα-μεσοπρόθεσμα ένα θεμελιώδες κενό σε σχέση με την ETΕ φαίνεται ότι θα παραμείνει, με την τελευταία να είναι ιδιαίτερα πιθανό να υπεραποδώσει στο σημερινό σκηνικό της επανεμφάνισης των ανησυχιών σχετικά με τη μετάλλαξη Δέλτα.

Για όσους επιθυμούν να επενδύσουν το re-rate, οι εκδόσεις της Πειραιώς παραμένουν κατά την άποψη της JP Morgan πιο ελκυστικές από πλευράς απόδοσης - κινδύνου. Οι ανοδικοί κίνδυνοι για τη σύστασή τους περιλαμβάνουν μια έκπληξη στο βραχυπρόθεσμο κεφάλαιο ενώ οι καθοδικοί κίνδυνοι περιλαμβάνουν τον κίνδυνο εκτέλεσης της ανακοινωθείσας μείωσης, με αποτέλεσμα μια βραδύτερη ή πιο μέτρια βελτίωση της ποιότητας του ενεργητικού, ή μεγαλύτερο από το αναμενόμενο κόστος κεφαλαίου του σχεδίου.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία