Η αμερικανική επενδυτική τράπεζα Goldman Sachs επισημαίνει τα παρακάτω συμπεράσματα από τα τελευταία μηνιαία και τριμηνιαία στοιχεία σχετικά με τις ελληνικές τράπεζες:

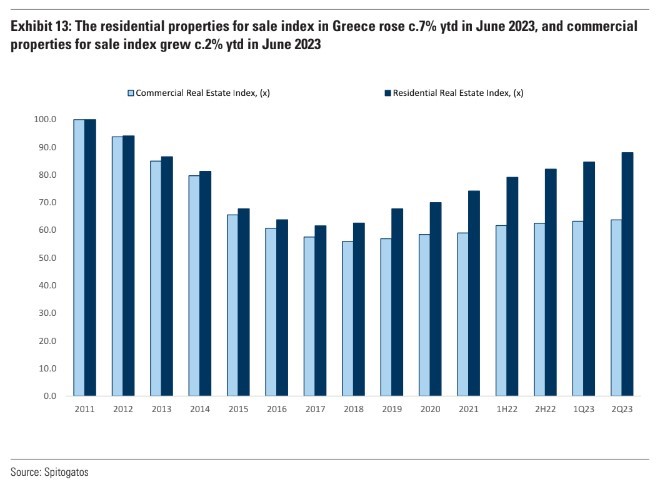

1) Τιμές ακινήτων: Σύμφωνα με τον δείκτη ακινήτων Spitogatos, οι τιμές των κατοικιών προς πώληση στην Ελλάδα αυξήθηκε κατά περίπου 7% φέτος από τις αρχές του έτους και 11% σε ετήσια βάση. Ο δείκτης των εμπορικών ακινήτων προς πώληση αυξήθηκε κατά περίπου 2% φέτος από τις αρχές του έτους και 4% σε ετήσια βάση τον Ιούνιο.

Από την πλευρά της ενοικίασης, ο δείκτης των κατοικιών προς ενοικίαση αυξήθηκε κατά περίπου 6% από τις αρχές του έτους και περίπου 7% σε ετήσια βάση. Ο δείκτης των εμπορικών ακινήτων προς ενοικίαση αυξήθηκε περίπου 3% φέτος από τις αρχές του έτους και 5% σε ετήσια βάση τον Ιούνιο.

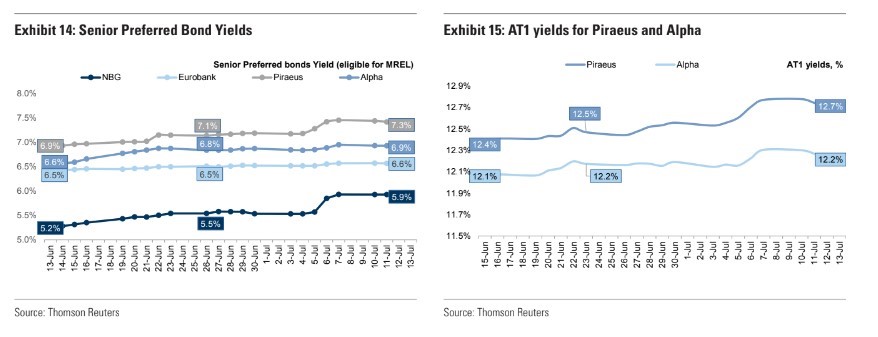

2) Αποδόσεις των τραπεζικών εταιρικών ομολόγων: Αποδόσεις των senior ομολόγων των ελληνικών τραπεζών (MREL eligible) κινήθηκαν υψηλότερα κατά 0,4% περίπου τον τελευταίο μήνα, ενώ οι αποδόσεις των ομολόγων Additional Tier 1 (ΑΤ1) αυξήθηκαν κατά 0,3% περίπου.

3) Αύξηση των πιστώσεων: Μετά τις ισχυρές αποπληρωμές εταιρικών δανείων το α’ φετινό τρίμηνο ύψους 1,3 δισ. ευρώ, κυρίως από ενεργειακές εταιρείες οι οποίες επωφελήθηκαν μέσα από τις υψηλότερες τιμές των εμπορευμάτων, ο όγκος των πιστώσεων παρέμεινε σε αρνητικό έδαφος στο 1,7 δισ. ευρώ τον Απρίλιο-Μάιο, κυρίως λόγω του εταιρικού τομέα.

Η Goldman Sachs εκτιμά ότι θα υπάρξει κάποια καθυστέρηση στις κεφαλαιουχικές δαπάνες και τις αποφάσεις που αναμένονταν από τις εκλογές του Ιουνίου. Με τους καταλυτικούς παράγοντες των εκλογών να βρίσκονται πλέον πίσω, με σαφέστερη ορατότητα για τα μακροοικονομικά δεδομένα, η τράπεζα αναμένει επιτάχυνση της αύξησης των χορηγήσεων το δεύτερο εξάμηνο. Η πιστωτική ανάπτυξη σε ετήσια βάση ήταν 2% στην Ελλάδα, αν και η θετική ανάπτυξη υποστηρίζεται από τη χαμηλή βάση.

4) Καταθέσεις: Ο όγκος των καταθέσεων αυξήθηκε κατά 1,2 δισ. ευρώ την περίοδο Απριλίου-Μαΐου, υποστηριζόμενος κυρίως από τη συνεχιζόμενη εισροή χρηματοδότησης από ιδιώτες. Το μερίδιο των καταθέσεων προθεσμίας αυξήθηκε σε 22% τον Μάιο από 20% το Μάρτιο.

5) Τα επιτόκια για τα ανεξόφλητα επιχειρηματικά, ενυπόθηκα δάνεια και καταναλωτικά δάνεια ήταν 5,8%, 4,5% και 11,2% τον Μάιο, επιτόκια τα οποία σημαίνουν βελτίωση κατά 110 μ.β., 50 μ.β. και επίσης 50 μ.β. σε σχέση με τον μήνα Μάρτιο. Τα σταθμισμένα μέσα επιτόκια των καταθέσεων νοικοκυριών και επιχειρήσεων ήταν 33 μ.β. και 48 μ.β., αντίστοιχα, υποδηλώνοντας επέκταση κατά 7 μ.β. και 10 μ.β. σε σχέση με τα επίπεδα του Μαρτίου.

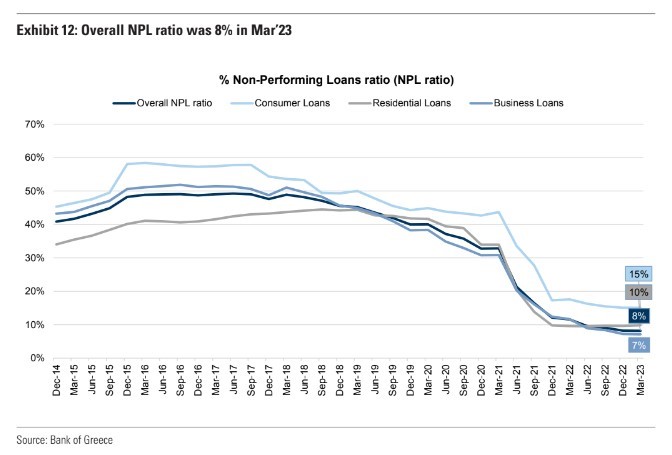

6) Δείκτης μη εξυπηρετούμενων δανείων: Ο τελευταίος αναφερόμενος δείκτης μη εξυπηρετούμενων δανείων διαμορφώθηκε στο 8% τον Μάρτιο, με δείκτη NPL στα καταναλωτικά δάνεια 15%, στα ενυπόθηκα δάνεια 10% και στα επιχειρηματικά δάνεια 7%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία