Το Χρηματιστήριο της Αθήνας βρίσκεται σε διαδικασία αποφόρτισης των τεχνικών δεικτών. Μετά από ένα συνεχόμενο ράλι που οδήγησε την αγορά στις παρυφές των 1.350 μονάδες, ήρθαν οι ρευστοποιήσεις που είχαν ως αποτέλεσμα να επιστρέψει ο Γενικός Δείκτης στη ζώνη των 1.260 μονάδων.

Παρά τα σύννεφα που συγκεντρώθηκαν στη διεθνή οικονομία, οι αισιόδοξοι εκτιμούν ότι ο Αύγουστος θα αποτελέσει την τελευταία ευκαιρία σε όσους επιθυμούν να συμμετάσχουν στην προεξόφληση των θετικών προσδοκιών. Το θετικό σενάριο προβλέπει ένα μείγμα από καταλύτες που -υπό αυτή την οπτική- δεν θα κρατήσουν απλώς… ζεστή τη χρηματιστηριακή αγορά. Υπό την προϋπόθεση ότι το κλίμα στις παγκόσμιες αγορές δεν θα διαταραχθεί από κάποιο ακραίο γεγονός, είναι πιθανό τα ελληνικά περιουσιακά στοιχεία να συνεχίσουν να κινούνται προς πολύ υψηλότερα επίπεδα.

Αντίθετα, οι απαισιόδοξοι δεν βλέπουν περιθώρια για μεγάλες συγκινήσεις, μιας και η αγορά υπεραποδίδει ήδη σημαντικά. Στους φόβους για τη διεθνή οικονομία (Κίνα, επιτόκια κ.τλ.) προσθέτουν την παραλλαγή «Έρις» και την πιθανότητα να έχουμε ένα νέο κύμα κρουσμάτων Covid-19.

Το φθινόπωρο είναι κοντά και η Ελλάδα βρίσκεται στα πρόθυρα της επιστροφής στην επενδυτική βαθμίδα, για πρώτη φορά μετά την κρίση του ευρώ και το 2012. Η Ελλάδα είναι το μεγαλύτερο turnaround story της Ευρώπης από τη δημιουργία του ευρώ. Από την επενδυτική βαθμίδα σε junk («σκουπίδια») και εκ νέου επιστροφή σε επενδυτική βαθμίδα μέσα από μια δεκαετία-φωτιά, με συνδυασμό προγραμμάτων διάσωσης, επώδυνων μέτρων λιτότητας και λαϊκίστικων κυβερνητικών επιλογών, που κόντεψαν να φέρουν τη χώρα στο Grexit.

Η επενδυτική βαθμίδα δεν θα επιτρέψει απλώς στα ελληνικά ομόλογα να είναι με το σπαθί τους αποδεκτά για τις πράξεις νομισματικής πολιτικής της ΕΚΤ. Η επιστροφή στην επενδυτική βαθμίδα δεν είναι απαραίτητη μόνο για να εξαλειφθούν τα ίχνη της κρίσης και να διασφαλιστεί ότι τα ελληνικά κρατικά ομόλογα θα συνεχίσουν να πληρούν τις απαιτήσεις της ΕΚΤ όσον αφορά τις εγγυήσεις. Το σημαντικότερο είναι η επιστροφή, σε πλήρη κανονικότητα, στα μόνιτορ των διεθνών παικτών ομολόγων, οι οποίοι θα είναι σε θέση να προσθέσουν και πάλι λίγο… Ελλάδα στα χαρτοφυλάκιά τους.

Το ελληνικό χρέος έχει πλέον με διαφορά τις καλύτερες επιδόσεις από αυτό των άλλων ευρωπαϊκών χωρών μέχρι στιγμής φέτος και, μετά την αλλαγή του outlook από τη Standard & Poor’s για το αξιόχρεο της χώρας από σταθερό σε θετικό, τα ελληνικά ομόλογα βρίσκονται στο κατώφλι της ανάκτησης της επενδυτικής βαθμίδας που έχασαν το 2010 και πολλά hedge funds περνούν σε ρόλο front running της αγοράς.

Η αγορά των ομολόγων, παρότι δεν μπορεί να ποσοτικοποιήσει πλήρως τον πιθανό αντίκτυπο της επιστροφής, αφού το ράλι των ελληνικών ομολόγων έχει πλέον σε κάποιο βαθμό προεξοφλήσει το γεγονός, εντούτοις δεν θεωρεί ότι η δυναμική έχει εξαντληθεί εντελώς και σε κάποιο βαθμό εκτιμάται συνέχεια της υπεραπόδοσης.

Οι μετοχές

Όμως, στον αντίποδα με τα ελληνικά ομόλογα, τα οποία μπορεί να έχουν προεξοφλήσει την επενδυτική βαθμίδα σε κάποιο βαθμό, η εντύπωση των διαχειριστών μετοχών, που διαθέτουν πείρα σε χώρες που είναι σε φάση μετάβασης είναι ότι οι μετοχές απέχουν σημαντικά από αυτό το σημείο. H Morgan Stanley υπολογίζει ότι οι αλλαγές θα αυξήσουν τη στάθμιση της χώρας στις αναδυόμενες αγορές από 0,46% σε 0,47% ή 0,01%.

Πιο ουσιαστική θα είναι η αναβάθμιση της βαρύτητας της χώρας στον δείκτη που αφορά την περιοχής μας (Αναδυόμενη Ευρώπη, Μέση Ανατολή και Αφρική - ΕΜΕΑ) και έχει μεγαλύτερο ενδιαφέρον για τη χώρα μας, με τον δείκτη της περιοχής μας MSCI EMEA να εκτιμάται ότι θα αυξήσει τη στάθμιση της χώρας σε 3,8% από 3,6% ή 0,2%.

Σε αυτή την περίπτωση, η Morgan Stanley αυτό που λέει, φαίνεται ότι το πράττει κιόλας, καθώς η Ελλάδα είναι η κορυφαία επιλογή στο χαρτοφυλάκιό της για τις αναδυόμενες αγορές στο fund που συνδιαχειρίζεται ο Marshall Stocker, συν-επικεφαλής των αναδυόμενων αγορών της Morgan Stanley. Την ίδια στιγμή, ο αμερικανικός οίκος είναι ο βασικός μέτοχος και έχει «ιδιαίτερη» σχέση με την εταιρεία των δεικτών MSCI, η οποία είναι ο κορυφαίος πάροχος παγκόσμιων δεικτών και προϊόντων και υπηρεσιών που σχετίζονται με δείκτες αναφοράς για τους επενδυτές σε όλο τον κόσμο.

Το όπλο των αποτιμήσεων

Οι ελληνικές μετοχές και γενικά οι τιμές των ελληνικών περιουσιακών στοιχείων, ομόλογα, real estate κ.λπ., μπορούν να σημειώσουν περαιτέρω ράλι για να αντικατοπτρίσουν τις βελτιωμένες προοπτικές ανάπτυξης της οικονομίας, όσο η Ελλάδα ξεπερνά σε επιδόσεις τις αντίστοιχες ευρωπαϊκές οικονομίες.

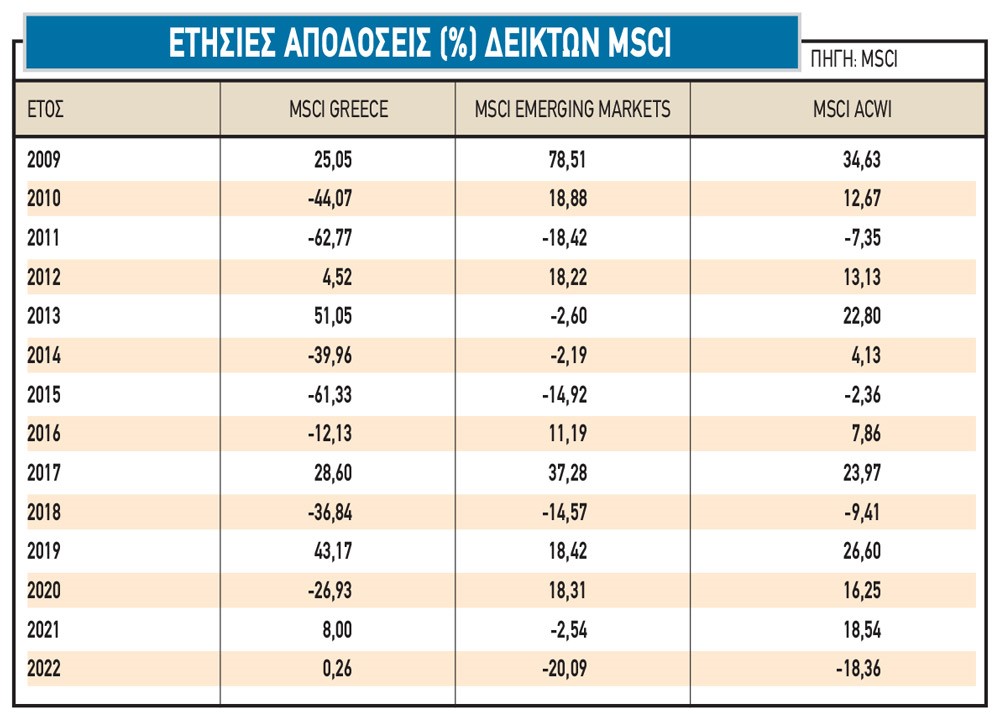

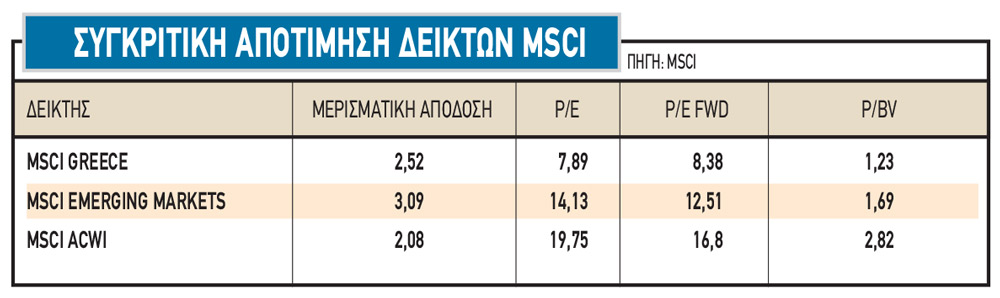

Παρά την ισχυρή άνοδο και φέτος, οι ελληνικές μετοχές εξακολουθούν να είναι εξαιρετικά "φθηνές", τόσο σε σχέση με τους ιστορικούς μέσους όρους όσο και σε σχέση με τις αντίστοιχες μετοχές των αναδυόμενων αγορών (ΕΜ) και της παγκόσμιας αγοράς.

Οι πρόσθετοι παράγοντες που υποστηρίζουν περαιτέρω την υπεραπόδοση των ελληνικών μετοχών και του δείκτη MSCI Greece είναι τα ισχυρά και ανθεκτικά μακροοικονομικά μεγέθη, η επίτευξη της επενδυτικής βαθμίδας, η μείωση του κόστους κεφαλαίου και του ασφαλίστρου κινδύνου των ελληνικών μετοχών σε σχέση με την Ευρώπη και τις ανεπτυγμένες αγορές.

Ο μελλοντικός δείκτης P/E του ελληνικού δείκτη αναφοράς είναι 8 φορές, ενώ ο δείκτης τιμής προς λογιστική αξία (P/BV) μόλις που ξεπερνά τη μία φορά, σε σύγκριση με 16 φορές και 2,6 φορές αντίστοιχα για τις ανεπτυγμένες αγορές (DM) και 11 φορές και 1,5 φορά για τις αναδυόμενες (EM). Με βάση τους συμβατικούς δείκτες αποτίμησης, οι ελληνικές μετοχές είναι από τις φθηνότερες στον κόσμο.

Οι συμπιεσμένοι πολλαπλασιαστές των ελληνικών μετοχών τις καθιστούν εξαίρεση μεταξύ των χρηματιστηρίων των ΕΜ, λαμβάνοντας υπόψη το χαμηλό επιτόκιο της χώρας. Το ασφάλιστρο κινδύνου μετοχών, που ορίζεται ως η απόδοση των μελλοντικών κερδών έναντι της απόδοσης των 10ετών κρατικών ομολόγων, είναι πάνω από 8%, κοντά σε ιστορικά υψηλά επίπεδα, και είναι επίσης από τα υψηλότερα στις αναπτυγμένες αγορές. Αυτό υποδηλώνει σημαντικό περιθώριο για επέκταση των πολλαπλασιαστών των μετοχών, καθώς η διάθεση ανάληψης κινδύνου βελτιώνεται.

Ομοίως, η συνολική κεφαλαιοποίηση των ελληνικών μετοχών αντιπροσωπεύει σήμερα μόλις το 30% του ΑΕΠ, πολύ χαμηλότερο από τους ιστορικούς μέσους όρους και τις περισσότερες άλλες χώρες, παρά τη δραματική συρρίκνωση του ίδιου του ΑΕΠ. Ο δείκτης MSCI Greece υπεραποδίδει έναντι όλων των παγκόσμιων αγορών μετοχών και η σχετική αλλά και η απόλυτη αποτίμησή του είναι φθηνή.

Η θετική δυναμική των κερδών, ιδίως για τις τράπεζες, συνεχίζεται και στηρίζει την υπεραπόδοση του ελληνικού Γενικού Δείκτη αλλά και του MSCI Greece. Παρά το sell-off του Μαρτίου π.χ. ο MSCI Greece είναι η αγορά με τις καλύτερες επιδόσεις, υποστηριζόμενη από μια πολύ ισχυρή θετική κερδοφορία και τις αναθεωρήσεις. Στο μέλλον, είναι πολύ πιθανό να υπάρξουν περαιτέρω αναβαθμίσεις για το 2023 και το 2024, μετά τα αποτελέσματα β’ τριμήνου που ανακοίνωσαν οι εγχώριες τράπεζες. Οι τράπεζες αποτελούν το 40% του εγχώριου MSCI δείκτη και με την προσθήκη της Τράπεζας Πειραιώς, η στάθμιση θα αυξηθεί περαιτέρω.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία