Η δεύτερη συνεδρίαση της χρηματιστηριακής εβδομάδας, ξεκίνησε με μικτή εικόνα και εναλλαγές προσήμων, για τον Γενικό Δείκτη και εξελίχθηκε σε μία καθαρά πτωτική συνεδρίαση, που ξέφυγε αρκετά από τα όρια της αναμενόμενης και κατά πολλούς λογικής διόρθωσης.

Παρά το γεγονός ότι δεν υπάρχει λογική στις κινήσεις που ακολουθούν οι Αγορές, δεν χωρά η παραμικρή αμφιβολία ότι οι αμέσως επόμενες συνεδριάσεις θα αποτελέσουν "σηματωρό" για την βραχυπρόθεσμη τάση, με τεχνικά ζητούμενο την παραμονή του Γενικού Δείκτη υψηλότερα των 880 μονάδων και του δείκτη υψηλής κεφαλαιοποίησης υψηλότερα των 263 - 260 μονάδων.

Σε περίπτωση καθοδικής διαφυγής από τα παραπάνω επίπεδα, η κίνηση της εγχώριας Χρηματιστηριακής Αγοράς ξεφεύγει από το απλό "profit taking" και επιστρέφουν σενάρια για αναζήτηση στηρίξεων σε σημαντικά χαμηλότερα επίπεδα.

Τρεις ήταν οι βασικοί λόγοι της σημερινής τελικής διορθωτικής εικόνας, παρά την "φιλότιμη προσπάθεια" μη Τραπεζικών Δεικτοβαρών μετοχών, όπως ΔΕΗ (+9,01%), Ελλάκτωρας (+2,02%), ΟΤΕ (+0,33%, ενώ ενδοσυνεδριακά βρέθηκε να κερδίζει έως και 5,22%) και Motor Oil (+4,19%) να "βάλουν πλάτη" στους βασικούς δείκτες του Χ.Α.

Ο πρώτος λόγος δεν ήταν άλλος από αυτόν που προαναφέρθηκε, δηλαδή οι κινήσεις κατοχύρωσης σημαντικών βραχυπρόθεσμων κερδών (τα περισσότερα από τα ενεργά χαρτοφυλάκια δεν φημίζονται για τοποθετήσεις μεσομακροπρόθεσμου ορίζοντα) και βέβαια ο Τραπεζικός κλάδος που υπαραπέδωσε κατά την χθεσινή συνεδρίαση, υπέστη και τις μεγαλύτερες "συνέπειες".

Ο δεύτερος λόγος ήταν η ανακοίνωση από την STOXX Limited που μεταξύ άλλων ανέφερε ότι οι Ελληνικές Τράπεζες Πειραιώς και Eurobank αποσύρονται από τη σύνθεση του Πανευρωπαϊκού δείκτη Stoxx 600. Η ανακοίνωση, μπορεί να συνέλαβε εξ απήνης τις περισσότερες από τις εγχώριες ιδιωτικές ΑΧΕ, όμως ήλθε να επιλύσει με τον πλέον ενδεικτικό βαθμό την απορία για διαφορετική "συμπεριφορά" που επέδειξαν οι τίτλοι των Πειραιώς και Eurobank στην συνεδρίαση της Παρασκευής (20/2) και η οποία υπερκαλύφθηκε σε σημαντικό βαθμό από τον χθεσινό αγοραστικό ενθουσιασμό.

Υπενθυμίζεται ότι στην συνεδρίαση της Παρασκευής και ενώ οι Εθνική και Alpha Bank είχαν ολοκληρώσει την συνεδρίαση με κέρδη 6,67% και 1,37%, αντίστοιχα, οι Πειραιώς και Eurobank ακολουθώντας αντίθετη πορεία είχαν κλείσει με απώλειες 2,22% και 6,25%, αντίστοιχα, πιεζόμενες από πωλήσεις, πιθανότατα ξένων χαρτοφυλακίων (μέσω remote members) με "αυξημένο επενδυτικό feeling", τουλάχιστον.

Στην περίπτωση της Eurobank, ίσως αξίζει υπενθύμισης ότι στο προηγούμενο rebalancing (19/9) για τον δείκτη Stoxx 600 (όπου ο τίτλος της Eurobank εισήλθε στον εν λόγω δείκτη), είχαν προβλεφθεί εισροές 16,1 εκατ. ευρώ, που πιθανότατα θα αποχωρήσουν, ενώ δεν αποκλείεται να επιβαρυνθεί περαιτέρω η εικόνα αν συνεχιστούν οι ρευστοποιήσεις της Capital Group.

Σημειώνεται ότι σύμφωνα με ανακοίνωση της Eurobank η Capital συνέχισε να μειώνει την θέσης της και στις συνεδριάσεις 19 και 20 Φεβρουαρίου, με αποτέλεσμα το ποσοστό της να κατέλθει του ορίου του 10% και να διαμορφωθεί στο 9,9758%, περιλαµβανοµένων των δικαιωµάτων ψήφου που ελέγχονται από το ΤΧΣ.

Στις περιπτώσεις των Πειραιώς και Eurobank, η τεχνική εικόνα δείχνει σχετικά επιβαρυμένη και πάρα πολλά θα κριθούν από τις αμέσως επόμενες στηρίξεις που εντοπίζονται, για την Πειραιώς στα 0,60 ευρώ και για την Eurobank στα 0,15 ευρώ.

Στην περίπτωση της Εθνικής και με βάση τα ημερήσια διαγράμματα, Αν θέλει να πείσει για την τάση της θα πρέπει να κρατήσει τα 1,47 ευρώ, για να θεωρηθεί επιβεβαίωση. Τα 1,60 κοντινή και τα 1,70 ευρώ κύρια αντίσταση, που ουσιαστικά μόνο κατοχύρωση σε κλείσιμο μπορεί να δώσει συνέχιση. Καθοδική διάσπαση των 1,47 ευρώ, μπορεί να μας φέρει στα 1,36 ευρώ.

Αξίζει να σημειωθεί ότι το κλίμα για τον Τραπεζικό κλάδο επιβαρύνθηκε και από τις δηλώσεις της επικεφαλής του Εποπτικού Μηχανισμού της Ευρωζώνης. Πιο συγκεκριμένα, η Daniele Nouy, σε συνέντευξη στους F.T. δήλωσε ότι ορισμένες από τις μεγαλύτερες Τράπεζες της Ευρωζώνης θα αναγκαστούν να προχωρήσουν σε αυξήσεις κεφαλαίου.

Τρίτος, εξ ίσου, σημαντικός λόγος είναι οι ενδείξεις σύμφωνα με τις οποίες εντείνονται οι διαφωνίες στους κόλπους του κυβερνώντος συνασπισμού, όσον αφορά την οικονομική πολιτική (με κύριο θέμα τις ιδιωτικοποιήσεις) που θα ακολουθηθεί και για την οποία έχει υπάρξει μία κατ΄ αρχήν συμφωνία με τους Δανειστές της Χώρας.

Ο Υπουργός Παραγωγικής Ανασυγκρότησης Παναγιώτης Λαφαζάνης επιμένει στις θέσεις του και τονίζει ότι δεν πρόκειται να προχωρήσει καμία ιδιωτικοποίηση στον τομέα της ενέργειας, παρ' όσα δηλώνει το κείμενο Βαρουφάκη που εστάλη στο Eurogroup.

Την πρόθεσή του να μην ψηφίσει το σχέδιο της Κυβέρνησης για τις ιδιωτικοποιήσεις εξέφρασε και ο βουλευτής των ΑΝΕΛ Κώστας Δαμαβολίτης, σε συνέντευξή του στο Βήμα.

Οι δηλώσεις Κυβερνητικών στελεχών, σε συνδυασμό με τις δηλώσεις Σόιμπλε σύμφωνα με τις οποίες "δεν θα δοθεί ούτε ένα σεντ προκαταβολικά, στην Ελλάδα, καθώς προϋπόθεση για την καταβολή των προβλεπόμενων κεφαλαίων αποτελεί η υλοποίηση όλων των όρων", έφεραν "δεύτερες σκέψεις" στις τάξεις των ενεργών παικτών.

Σαφώς ψυχραιμότερη η εικόνα στο Χ.Π.Α. και στην Αγορά ομολόγων. Στην πρώτη Αγορά και σήμερα οι εκεί εμπλεκόμενοι συνέχισαν να ακολουθούν την κίνηση της υποκείμενης, ενώ στην Αγορά ομολόγων εμφανίστηκαν κάποιοι ελάχιστοι πωλητές με αποτέλεσμα την οριακή αύξηση των αποδόσεων στους Ελληνικούς Κρατικούς τίτλους: 10ετες (8,63%), 5ετες (10,93%) και 3ετες (11,88%).

Σε κάθε περίπτωση και ενώ οι συγκρατημένα αισιόδοξοι περίμεναν μία αναμέτρηση του Γενικού Δείκτη με το επίπεδο του 965 - 970, ανοδική υπέρβαση του οποίου θα έδινε ένα "over shooting" στον Δείκτη, για να αναμετρηθεί με το ψυχολογικό και τεχνικό όριο των 1000 μονάδων, τώρα δείχνει να επιστρέφει δριμύτερη η επιφυλακτικότητα και δεν αποκλείεται στην συνέχεια το όποιο αγοραστικό ενδιαφέρον να περιοριστεί σε επιμέρους τίτλους, κάτι που δεν είναι κατ΄ ανάγκην κακό.

Από τις υπόλοιπες μετοχές, δεν θα ήταν υπερβολή να υποστηριχθεί ότι η σημερινή ήταν μία συνεδρίαση για την μετοχή της Lamda Development (+10,13%), έστω και αν ο τίτλος επηρεαζόμενος από το γενικότερο επιφυλακτικό κλίμα, υποχώρησε σημαντικά από το ενδοσυνεδριακό υψηλό των 4,63 ευρώ. Η Αγορά έσπευσε να "εξαργυρώσει" την χθεσινή είδηση (ανακοινώθηκε μετά το κλείσιμο της χθεσινής συνεδρίασης) σύμφωνα με την οποία θα προχωρήσει κανονικά και χωρίς περαιτέρω δικαστικές περιπέτειες ο διαγωνισμός για την αξιοποίηση του Ελληνικού.

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Η εικόνα στις αγορές

Με μικτά πρόσημα ολοκλήρωσαν την σημερινή συνεδρίαση οι μεγάλες Ασιατικές Αγορές, με τον Nikkei να τερματίζει το ανοδικό σερί πέντε ημερών. Η Αγορά της Shanghai επέστρεψε σε λειτουργία, μετά από αργία πέντε ημερών λόγω του εορτασμού του νέου έτους.

Ελεγχόμενες κινήσεις κατοχύρωσης κερδών στην Ευρώπη, επιφυλακτικά ξεκίνησε η συνεδρίαση στην Wall Street, μετά τα χθεσινά νέα ρεκόρ. Μικρά κέρδη για πολύτιμα μέταλλα, US Oil και ευρώ.

Ξεκινώντας από την Ασία και την Κίνα, ο αρχικός μεταποιητικός δείκτης PMI των HSBC - Markit για το Φεβρουάριο ενισχύθηκε στις 50,1 μονάδες, σκαρφαλώνοντας σε ψηλό τεσσάρων μηνών.

Μεταφερόμενοι στις ΗΠΑ, οι πωλήσεις νεόδμητων κατοικιών υποχώρησαν 0,2% τον Ιανουάριο στο εποχικά προσαρμοσμένο μέγεθος των 481.000, σύμφωνα με το Υπουργείο Εμπορίου.

Αυξήθηκε λίγο ο χρηματοοικονομικός κατακερματισμός της Ευρωζώνης στο τέλος του 2014, κυρίως λόγω της μεγαλύτερης διασποράς των αποδόσεων των Κρατικών ομολόγων που αποδίδεται στη σημαντική άνοδο των yields των Ελληνικών Κρατικών τίτλων και στην αύξηση των εκροών καταθέσεων από τις Ελληνικές Τράπεζες τον Δεκέμβριο. Ωστόσο, το χαμηλό ρίσκο μετάστασης υποδηλώνει πως ο κατακερματισμός δεν θα αυξηθεί σημαντικά τους επόμενους μήνες, σύμφωνα με νέα έκθεση της Moody's.

Τι σχολιάζουν αναλυτές

Η Αγορά, μετά το ανοδικό ξέσπασμα της Τρίτης, προσπαθεί να αποτιμήσει τη συμφωνία της Παρασκευής, καθώς όπως και το ίδιο το Υπουργείο οικονομικών παραδέχεται είμαστε σε "αχαρτογράφητα ύδατα" αναφέρει ο Νίκος Σακαρέλης.

Βήμα - βήμα πλέον το Χ.Α. θα παρακολουθεί την ποσοτικοποίηση αλλά και την υλοποίηση των χρονοδιαγραμμάτων και των δεσμεύσεων. Στο επίκεντρο θα βρεθούν τυχόν εσωκομματικές διαφωνίες αλλά και το πώς θα τις αντιμετωπίσει η Κυβέρνηση Στον τομέα των ιδιωτικοποιήσεων η Κυβέρνηση θα εκπέμψει θετικό σήμα με την ολοκλήρωση των αποκρατικοποιήσεων σε εξέλιξη.

Στις τραπεζικές μετοχές αναμένεται με ενδιαφέρον το πότε η ΕΚΤ θα δέχεται και πάλι τα τραπεζικά ομόλογα ως ενέχυρο, προκειμένου τα Πιστωτικά Ιδρύματα να αντλούν ρευστότητα από την ΕΚΤ και όχι από τον ΕLA. (0,1% επιτόκιο versus 1,55%). Ταυτόχρονα η Αγορά ελπίζει να μην υπάρχουν άλλες διαρροές καταθέσεων, ενώ τα βλέμματα θα είναι στραμμένα στην αντιμετώπιση των "κόκκινων" δανείων από το οικονομικό επιτελείο.

Την τρέχουσα εβδομάδα οι επενδυτές θα εστιάσουν και στα αποτελέσματα των ΟΤΕ και Ελληνικών Πετρελαίων. Τα αποτελέσματα θα είναι επηρεασμένα από την πολιτική αβεβαιότητα που υπήρξε στο δ΄ τρίμηνο αλλά ενδιαφέρον θα έχουν και οι εκτιμήσεις των διοικήσεων για το 2015. Αναδιαρθρώσεις δεικτών όπως του Stoxx 600 (23/3) αλλά και πιθανές του MSCI Greece (27/2) ή του FTSE (Μάρτιος) αναμένεται να επηρεάσουν την Αγορά.

Τεχνικά και σύμφωνα με την άποψη του αναλυτή της Wealth Financial Services, ο Γενικός Δείκτης εμφανίζει στήριξη στις 910 και στις 880 μονάδες ενώ οι αντιστάσεις τοποθετούνται στις 950 μονάδες και 975 μονάδες, επίπεδα που για να διασπαστούν θα απαιτήσουν αύξηση του όγκου συναλλαγών.

Επιστροφή στο ΧΑ

Η τρέχουσα Κυβέρνηση δεν θα καταφέρει να ολοκληρώσει την αξιολόγηση με επιτυχία, εκτιμά η Nomura, τονίζοντας ότι τελικά θα πρέπει να επιλέξει μεταξύ τεσσάρων επιλογών.

Στα 20,1 ευρώ, από 17,8 πριν αυξάνει την τιμή-στόχο για την μετοχή τoυ Tιτάνα η Alpha Finance σε έκθεση στην οποία διατηρεί την σύσταση "Neutral".

Στα 12 ευρώ, από 13,2 πριν μειώνει την τιμή-στόχο για την μετοχή του OTE η Piraeus Sec. σε έκθεση στην οποία διατηρεί την σύσταση "outperform".

Επιστρέφοντας στα "υπόλοιπα" της σημερινής συνεδρίασης, ο Γενικός Δείκτης κινήθηκε μεταξύ 945,81 (+0,84%) και 913,96 μονάδων (-2,56%), σημειώνοντας διπλή πρόσκρουση στην περιοχή των 945 μονάδων. Στις 17.00 βρέθηκε στις 923,8 (-1,51%) και μέσω των τελικών δημοπρασιών έκλεισε στις 923,03 μονάδες με απώλειες 1,59%.

Ο τζίρος, ο χαμηλότερος των τελευταίων τεσσάρων συνεδριάσεων, συρρικνώθηκε στα 164,6 εκατ. από τα οποία τα 12,5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΜΟΗ, ΠΕΙΡ, ΤΙΤΚ, ΟΤΕ, ΔΕΗ, ΜΕΤΚ). Επτά τίτλοι (ΠΕΙΡ, ΕΤΕ, ΟΤΕ, ΕΥΡΩΒ, ΑΛΦΑ, ΟΠΑΠ, ΔΕΗ) "απασχόλησαν" το 79,5% της συνολικής μικτής αξίας συναλλαγών.

Διακινήθηκαν συνολικά 232192106 τίτλοι, από τους οποίους οι 211209940 άλλαξαν χέρια στο ταμπλώ του FTSE25.

Μένοντας στους Δεικτοβαρείς τίτλους, δεν "κοκκίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι Ελλάκτωρ και Motor Oil. Αντίθετα δεν ήλθαν σε επαφή με το θετικό πρόσημο οι Grivalia, Μέτκα, Μυτιληναίος, Τέρνα Ενεργειακή και Τιτάν.

Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισε ο τίτλος της Πειραιώς.

Κακή η τελική εικόνα με 49 ανοδικές μετοχές έναντι 90 πτωτικών, ενώ 33 τίτλοι ολοκλήρωσαν την συνεδρίαση με απώλειες μεγαλύτερες του 5%.

---ΧΠΑ

Αλλαγή σκηνικού με επιστροφή της μεταβλητότητας και των συνεχών αλλαγών προσήμων, που κατέληξε σε αξιοπρόσεκτη υποχώρηση. Νέα σημαντική μείωση των συναλλαγών, τόσο συμβόλαιο του δείκτη όσο και στα Σ.Μ.Ε. επί μετοχών (87.671 συμβόλαια).

Αυξήθηκαν οι ανοιχτές θέσεις για τον μήνα Μάρτιο, που έφθασαν τα 40.296 συμβόλαια.

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 7.756, 7.540 για τον Μάρτιο, 215 για τον Απρίλιο και 1 για τον Ιούνιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 273,75) κινήθηκε μεταξύ 272 και 282,75 μονάδων, κλείνοντας με μικρό premium 0,27%.

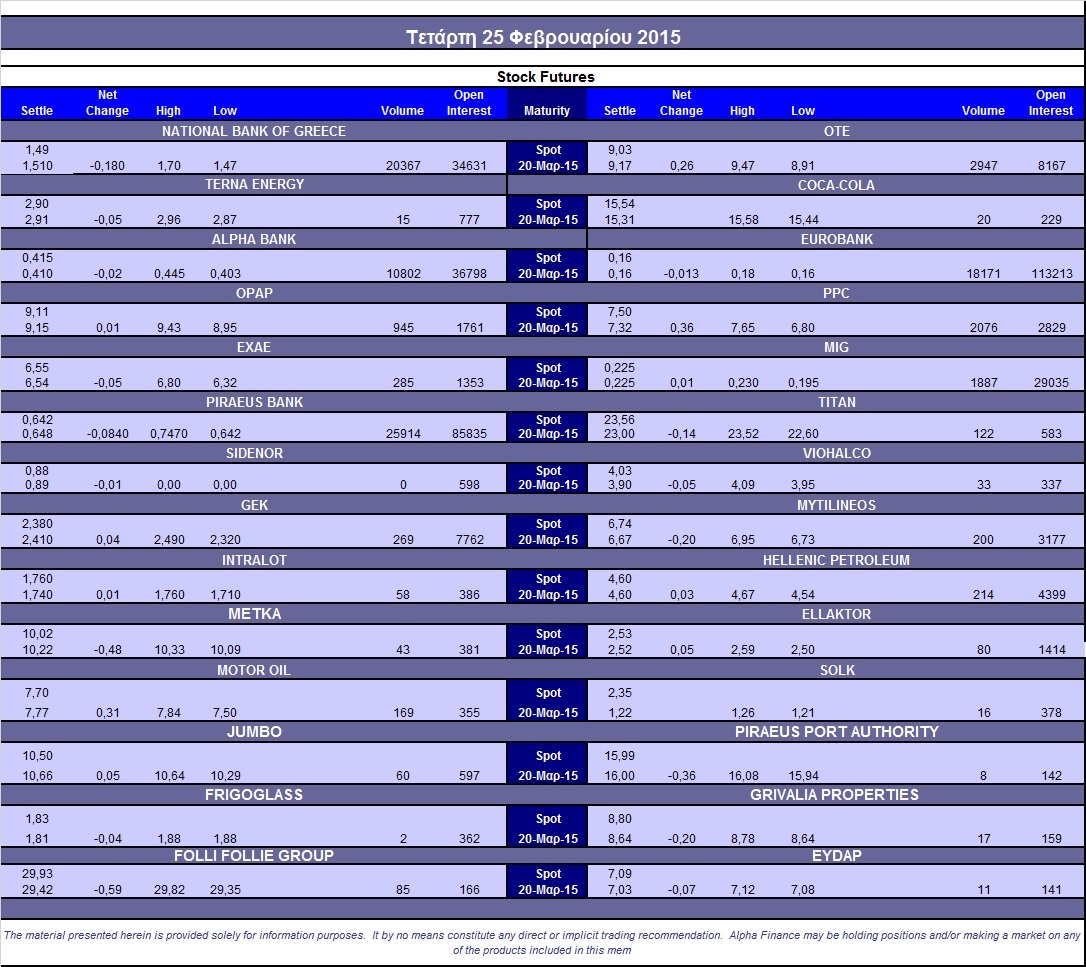

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (18.329 Folli Follie Group), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΤΕ (3.017), ΔΕΗ (2.076), Alpha Bank (10.802), Εθνική (20.374), Πειραιώς (26.614), Eurobank (20.171), ΟΠΑΠ (1.015), Μυτιληναίο (200), MIG (1.895), ΓΕΚ (269), Ελ. Πετρέλαια (215), ΕΧΑΕ (285), Motor Oil (169), Τιτάνα (122).

Σύμφωνα με την Alpha Finance, στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης σημειώθηκαν 1.402 τεμάχια, με τους επενδυτές να δείχνουν σαφή προτίμηση στα calls (1.282 τμχ) έναντι των puts (120 τμχ), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα υποχώρησε στο 83%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (52.624.392 τεμ.), Eurobank (47.734.350 τεμ.), Πειραιώς (33.186.071 τεμ.), Εθνική (2.151.490 τεμ.).

Πηγή: Alpha Finance