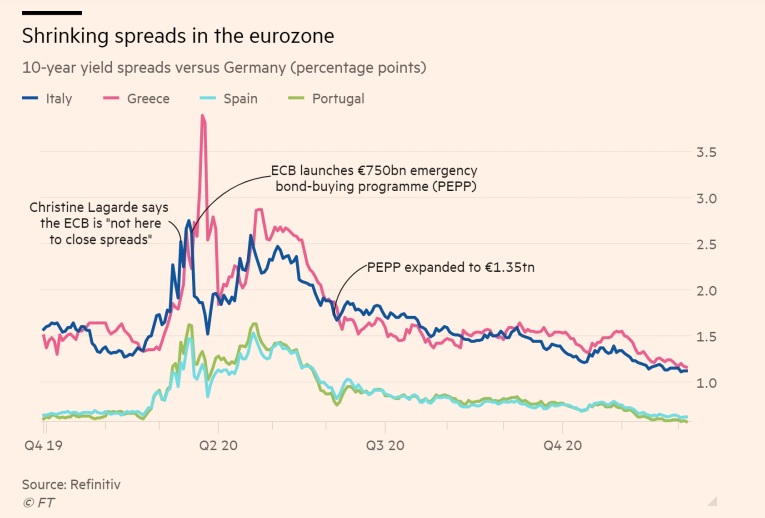

Όταν η Κριστίν Λαγκάρντ παρατήρησε τον Μάρτιο ότι δεν είναι δουλειά της Ευρωπαϊκής Κεντρικής Τράπεζας να μειώσει το χάσμα στο κόστος δανεισμού μεταξύ των ισχυρότερων και των ασθενέστερων μελών της ευρωζώνης, έριξε λάδι στη φωτιά του sell-off στην αγορά ομολόγων.

Εννιά μήνες αργότερα, οι επενδυτές στοιχηματίζουν όλα για όλα ότι το αφεντικό τη ΕΚΤ έχει αλλάξει μυαλό και ότι είναι εδώ για να «κλείσει τα spreads».

Ενόψει της σημερινής συνεδρίασης της κεντρικής τράπεζας, τα spreads στη λεγόμενη περιφέρεια της ευρωζώνης έχουν συμπιεστεί από την ασυγκράτητη ζήτηση για ομόλογα με υψηλότερο ρίσκο.

Η ζήτηση οδήγησε την απόδοση του 10ετούς ομολόγου της Πορτογαλίας κάτω από το μηδέν την περασμένη εβδομάδα για πρώτη φορά στην ιστορία. Η Ισπανία δεν βρίσκεται πολύ πίσω και η Ιταλία -η τελευταία μεγάλη αγορά της ευρωζώνης που προφέρει μια σημαντική θετική απόδοση για πάνω από μια δεκαετία- έχει δει το spread να συρρικνώνεται στο χαμηλότερο επίπεδο από την εποχή της κρίσης χρέους πριν από μια δεκαετία.

Eνώ η ΕΚΤ αναμένεται να αυξήσει το έκτακτο πρόγραμμα αγοράς στοιχείων ενεργητικού του 1,35 τρισ. ευρώ κατά 500 εκατ. ευρώ την Πέμπτη, οι επενδυτές νιώθουν ολοένα και πιο άνετα να κατέχουν ομόλογα της περιφέρειας παρά την εκτόξευση του χρέους λόγω της πανδημίας.

«Η δέσμευση για διατήρηση των spreads σε χαμηλά επίπεδα έχει εντυπωσιάσει τις αγορές φέτος», ανέφερε η Σάντρα Χόλντσγουοθρ, επικεφαλής της μονάδας διεθνών ομολόγων της Aegon Asset Management στο Ηνωμένο Βασίλειο. «Γιατί δεν θα αγοράζατε πορτογαλικά ή ιταλικά ομόλογα, αν γνωρίζατε ότι έχουν τη στήριξη της κεντρικής τράπεζας;».

H EKT έχει μείνει μακριά από την υιοθέτηση συγκεκριμένων στόχων για τις αποδόσεις ή τα spreads των ομολόγων, με το μέλος του Διοικητικού Συμβουλίου Ίζαμπελ Σνάμπελ να λέει στο Bloomberg την περασμένη εβδομάδα ότι οι φορείς άσκησης πολιτικής δεν έχουν συζητήσει ποτέ «τον έλεγχο της καμπύλης των αποδόσεων», μια πολιτική διατήρησης των αποδόσεων σε προκαθορισμένο επίπεδο. Αλλά σε κάποιους επενδυτές, η δέσμευσή της να διατηρήσει «ευνοϊκές συνθήκες χρηματοδότησης» αντιστοιχεί στο ίδιο πράγμα.

«Η ΕΚΤ εφαρμόζει κάποιου είδους έλεγχο στις αποδόσεις και στα spreads» ανέφερε η Ιζαμπέλ Βικ-Φιλίπ, επικεφαλής του τμήματος για τα κρατικά ομόλογα της ευρωζώνης στην Amundi, της μεγαλύτερης εταιρείας διαχείρισης ενεργητικού στην Ευρώπη. «Δεν μπορούν να το πουν αυτό, αλλά αυτό είναι που κάνουν, αν θέλουμε να είμαστε ειλικρινείς».

Πράγματι, οι αγορές φαίνεται να έχουν πολύ περισσότερη πίστη στις δυνατότητες της ΕΚΤ να συρρικνώσει τα spreads παρά στην ικανότητά της να επιτύχει τον στόχο για πληθωρισμό λίγο κάτω από το 2%. Τα πενταετή swap που συνδέονται με τον πληθωρισμό -ένας μακροπρόθεσμος δείκτης που παρακολουθεί στενά η κεντρική τράπεζα- δείχνουν ότι οι επενδυτές αναμένουν πως οι τιμές καταναλωτή θα αυξηθούν κατά μόλις 1,25% τον χρόνο στο δεύτερο μισό της επόμενης δεκαετίας.

Ένα ισχυρό ευρώ, το οποίο πιέζει προς τα κάτω τις τιμές των εισαγωγών, δεν βοηθάει: το ενιαίο νόμισμα πραγματοποίησε ράλι πάνω από το 1,21 δολ./ευρώ την περασμένη εβδομάδα, το υψηλότερο επίπεδο από τον Απρίλιο του 2018. Αξιωματούχοι της ΕΚΤ είχαν προηγουμένως προειδοποιήσει για μια άνοδο του ευρώ, η οποία αντανακλά εν μέρει και την ευρύτερη αδυναμία του δολαρίου, αλλά οι επενδυτές είναι επιφυλακτικοί για το αν η κεντρική τράπεζα μπορεί να περιορίσει την άνοδο μόνο με δηλώσεις.

«Το πρόβλημα με τις λεκτικές παρεμβάσεις είναι ότι έχουν αποτέλεσμα μόνο για λίγο», επισήμανε η Τζέιν Φόλεϊ, υπεύθυνη στρατηγικής FX στη Radobank. «Στη συνέχεια πρέπει να τις υποστηρίξεις».

Από τη στιγμή που οι επενδυτές βλέπουν τις αγορές στοιχείων ενεργητικού από την ΕΚΤ ως εργαλείο για τη διατήρηση των spread σε χαμηλά επίπεδα παρά για τη μείωση των επιτοκίων στο σύνολο της οικονομίας, αυτό δεν πρόκειται να αλλάξει, σημείωσε η ίδια. Η κεντρική τράπεζα δεν έχει αποκλείσει να μειώσει το επιτόκιο από το σημερινό ιστορικά χαμηλό επίπεδο του -0,5%, αλλά λίγοι επενδυτές αναμένουν να λάβει τέτοιο βήμα.

«Οι πράξεις μιλάνε καλύτερα από τα λόγια. Έχουμε το μεγαλύτερο σοκ στην οικονομική δραστηριότητα της πρόσφατης ιστορίας και αυτοί δεν έχουν μειώσει το επιτόκιο», ανέφερε ο Ρίτσαρντ Μπάργουελ, επικεφαλής μακροοικονομικής έρευνας στην BNP Paribas Asset Management.

H απροθυμία να μειωθούν τα επιτόκια ενώ ο πληθωρισμός παραμένει κάτω από τον στόχο τρέφει την άνοδο του ευρώ, δημιουργώντας δυνητικά έναν φαύλο κύκλο όπου η αργή αύξηση των τιμών τροφοδοτεί την ισχύ του νομίσματος, τόνισε ο κ. Μπάργουελ.

Αν η ΕΚΤ θέλει να επιτύχει τον στόχο της για τον πληθωρισμό, θα χρειαστεί από τις κυβερνήσεις να εγκρίνουν μεγαλύτερα πακέτα δημοσιονομικής τόνωσης, σημείωσε. Η κα Λαγκάρντ, από τότε που ανέλαβε την προεδρία της ΕΚΤ, έχει απευθύνει έκκληση στα κράτη-μέλη της ευρωζώνης να ανοίξουν το πορτοφόλι και έχει ταχθεί υπέρ του συντονισμού της δημοσιονομικής και νομισματικής πολιτικής στη μάχη κατά της πανδημίας.

Με τον έλεγχο του κόστους δανεισμού, η ΕΚΤ έχει δώσει στις κυβερνήσεις το περιθώριο για περισσότερες δαπάνες. Ωστόσο, το γεγονός ότι η ΕΚΤ στηρίζεται στις έμμεσες συνέπειες των πολιτικών της για να επιτύχει τον στόχο για τον πληθωρισμό, ενδεχομένως τη φέρνει σε μια άβολη θέση, σύμφωνα με την κα Χόλντσγουορθ.

«Στη Λαγκάρντ αρέσει να λέει ότι υπάρχουν πράγματα τα οποία δεν ελέγχει η ΕΚΤ, όπως η ανάγκη για περισσότερη δημοσιονομική τόνωση» σημείωσε. «Αυτό μας λέει ότι έχουν πλήρη επίγνωση των ορίων της νομισματικής πολιτικής, αλλά δεν πρόκειται να αποδεχθούν δημόσια ότι έχουν φτάσει στο τέλος του δρόμου».

© The Financial Times Limited 2020. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα