«Η σταθερότητα των τιμών είναι ευθύνη της Fed και χρησιμεύει ως το θεμέλιο της οικονομίας μας. Χωρίς σταθερότητα τιμών, η οικονομία δεν λειτουργεί για κανέναν. Ειδικότερα, χωρίς σταθερότητα τιμών, δεν θα επιτύχουμε μια διαρκή περίοδο με καλές συνθήκες στην αγορά εργασίας, που να ωφελούν όλους».

Έτσι άνοιξε τη συνέντευξη Τύπου του ο πρόεδρος της Fed Τζερόμ Πάουελ, μετά τη συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς (FOMC) στις 2 Νοεμβρίου, κατά την οποία αποφασίστηκε να αυξηθούν τα επιτόκια κατά 0,75 ποσοστιαίες μονάδες στο 4%.

Είχε δίκιο. Είναι καθήκον του κράτους να διασφαλίσει ότι τα χρήματά του έχουν προβλέψιμη αξία. Οι κεντρικές τράπεζες έχουν αυτό το καθήκον. Τελευταία, έχουν αποτύχει παταγωδώς. Είναι αναγκαιότητα και υποχρέωση να διορθωθεί αυτή η αποτυχία.

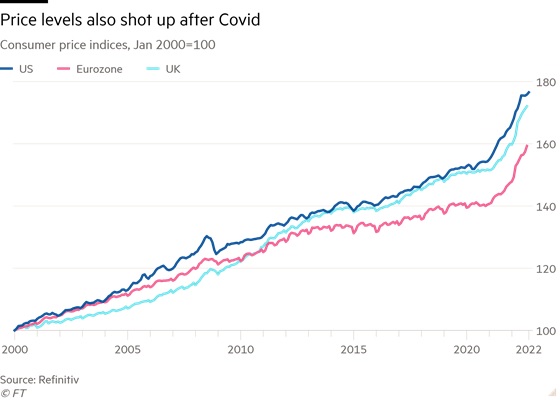

Από τον Σεπτέμβριο του 2019 έως τον Σεπτέμβριο του 2022, ο δείκτης τιμών καταναλωτή, που είναι αυτός που αφορά τους ανθρώπους, αυξήθηκε 15,6% στις ΗΠΑ, 14,1% στο Ηνωμένο Βασίλειο και 13,3% στην ευρωζώνη. Αν οι κεντρικές τράπεζες είχαν πετύχει τους στόχους τους, αυτά τα επίπεδα τιμών θα είχαν αυξηθεί λίγο περισσότερο από 6%.

Υπάρχουν καλές δικαιολογίες για αυτή την αποτυχία, ιδίως οι αναταραχές που προκλήθηκαν από την πανδημία και στη συνέχεια τον πόλεμο της Ρωσίας στην Ουκρανία. Ωστόσο, το αποτέλεσμα δεν οφείλεται μόνο σε κλυδωνισμούς στην προσφορά.

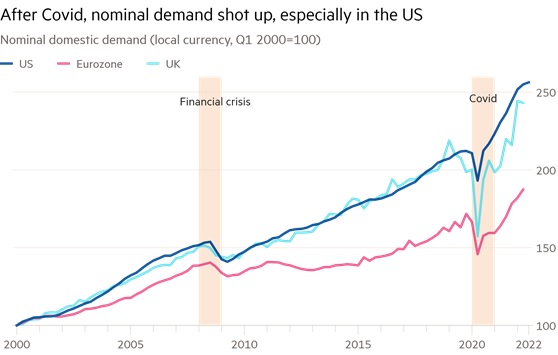

Στα τρία χρόνια έως το δεύτερο τρίμηνο του 2022, η ονομαστική ζήτηση αυξήθηκε κατά 21,4% στις ΗΠΑ, 15,8% στο Ηνωμένο Βασίλειο και 12,5% στην ευρωζώνη. Αυτό ισοδυναμεί με σωρευτική ετήσια ανάπτυξη 6,7% στις ΗΠΑ, 5% στο Ηνωμένο Βασίλειο και 4% στην ευρωζώνη. Αυτοί οι ρυθμοί αύξησης της ζήτησης είναι απλώς ασυνεπείς με έναν πληθωρισμό 2% σε αυτές τις οικονομίες, ειδικά στις ΗΠΑ και στο Ηνωμένο Βασίλειο.

Όχι πολύ καιρό πριν, πολλοί ανησυχούσαν ότι ο πληθωρισμός ήταν πολύ χαμηλός για πάρα πολύ καιρό. Τον Αύγουστο του 2020, η Fed παρουσίασε μια νέα «Δήλωση για τους Μακροπρόθεσμους Στόχους και τη Στρατηγική Νομισματικής Πολιτικής». Σε αυτήν ανέφερε ότι «μετά από περιόδους κατά τις οποίες ο πληθωρισμός κυλούσε επίμονα κάτω από το 2%, η κατάλληλη νομισματική πολιτική πιθανότατα θα στοχεύει στην επίτευξη πληθωρισμού μετρίως πάνω από το 2% για κάποιο χρονικό διάστημα».

Είναι δύσκολο να υποστηριχθεί ότι η επακόλουθη υπέρβαση του πληθωρισμού ήταν «μέτρια». Το κυριότερο, έχει αλλάξει την ιστορία. Στις ΗΠΑ και στο Ηνωμένο Βασίλειο, η αύξηση του επιπέδου τιμών την τελευταία δεκαετία ισοδυναμεί με σωρευτική ετήσια αύξηση 2,5%. Στο τέλος αυτής της δεκαετίας, αυτό το επίπεδο είναι περίπου 6 ποσοστιαίες μονάδες υψηλότερο και στις δύο χώρες από ό,τι θα ήταν αν είχε επιτευχθεί ο στόχος των κεντρικών τραπεζών για τις τιμές. Ωστόσο, η κοινή γνώμη δεν υποστηρίζει τώρα ότι η συμμετρία απαιτεί πληθωρισμό κάτω από τον στόχο, ίσως στο 1% για έξι χρόνια. Στην ευρωζώνη, αντίθετα, ο πληθωρισμός την τελευταία δεκαετία έχει επιστρέψει πλέον στον στόχο του 2%.

Η ιδέα ότι κάποιος έπρεπε να αποκαταστήσει τις ανισορροπίες του παρελθόντος δεν ήταν λογική. Αλλά αν η κοινή γνώμη καταλήξει στο συμπέρασμα ότι οι κεντρικές τράπεζες θα αντισταθμίσουν μόνο τον προηγούμενο χαμηλό πληθωρισμό, όχι τον προηγούμενο υψηλό πληθωρισμό, και ότι οι πληθωριστικές διαταραχές είναι πιο πιθανές από τις κρίσεις αποπληθωρισμού, μπορεί εύλογα να καταλήξει στο συμπέρασμα ότι ο πληθωρισμός δεν θα είναι κατά μέσο όρο 2%. Αυτή η άποψη θα ενισχυθεί από το γεγονός ότι οι κεντρικές τράπεζες υιοθετούν υπερβολικά χαλαρές πολιτικές με μεγαλύτερο ενθουσιασμό παρά το αντίστροφο. Εν ολίγοις, η κοινή γνώμη θα πιστέψει ότι έχουν μια σαφή μεροληψία όσον αφορά τον πληθωρισμό.

Αυτό δεν είναι κάτι που αφορά το παρελθόν, κάθε άλλο. Θα έπρεπε να επηρεάζει αυτό που κάνουν οι κεντρικές τράπεζες τώρα. Αυτό ισχύει ιδιαίτερα στις ΗΠΑ, όπου η συμβολή των πιθανώς προσωρινών αυξήσεων στις τιμές της ενέργειας και των τροφίμων είναι μικρότερη από ό,τι αλλού και επομένως οι εγχώριοι παράγοντες του πληθωρισμού είναι πολύ πιο σημαντικοί.

Η ιστορία αυτή ενισχύει το ήδη ισχυρό επιχείρημα να επιστρέψουμε στον στόχο νωρίτερα παρά αργότερα. Έτσι, όσο περισσότερο ο πληθωρισμός παραμένει υψηλός, τόσο περισσότερο το επίπεδο των τιμών θα είναι υψηλότερο από αυτό που θα έπρεπε και, επομένως, τόσο μεγαλύτερες είναι οι σωρευτικές απώλειες για όσους εμπιστεύονται τη σταθερότητα του χρήματος.

Αυτό θα προκαλέσει θυμό. Θα καταστήσει επίσης πιο σημαντικό για τους χαμένους που θα μπορέσουν να το κάνουν να ανακτήσουν τις απώλειές τους. Αυτό θα κάνει πιο ανθεκτικές τις σπειροειδείς αυξήσεις μισθών-τιμών και τιμών-τιμών. Επιπλέον, όσο περισσότερο ο πληθωρισμός παραμένει πάνω από τον στόχο, τόσο πιο πιθανό είναι να «απαγκιστρωθούν» θεμελιωδώς οι πληθωριστικές προσδοκίες. Αυτό θα καθιστούσε δυσκολότερο το έργο της αποκατάστασης της αξιοπιστίας και το κόστος για να γίνει αυτό μεγαλύτερο. Η χειρότερη πιθανότητα από όλες δεν θα ήταν να γίνει πολύ αργά η μείωση του πληθωρισμού, αλλά οι υπεύθυνοι χάραξης πολιτικής να εγκαταλείψουν πολύ γρήγορα, καθιστώντας απαραίτητο να το επαναλάβουν σε ακόμη χειρότερες συνθήκες. Αυτό, επίσης, θα είναι πιο πιθανό εάν η διαδικασία μείωσης του πληθωρισμού διαρκέσει πολύ.

Απέναντι σε αυτό, θα υποστηριχθεί ότι υπάρχουν κίνδυνοι δημιουργίας χρηματοπιστωτικής αναταραχής και μιας αδικαιολόγητα βαθιάς παγκόσμιας ύφεσης, πιθανώς και η διολίσθηση των οικονομιών σε χρόνιο αποπληθωρισμό ιαπωνικού τύπου. Αυτό είναι όντως ένας κίνδυνος. Αυτός είναι ο λόγος για τον οποίο η κλίμακα και η διάρκεια της προηγούμενης δημοσιονομικής και νομισματικής στήριξης ήταν ένα σφάλμα, ειδικά στις ΗΠΑ, όπως έχει υποστηρίξει εδώ και καιρό ο Λόρενς Σάμερς του Χάρβαρντ.

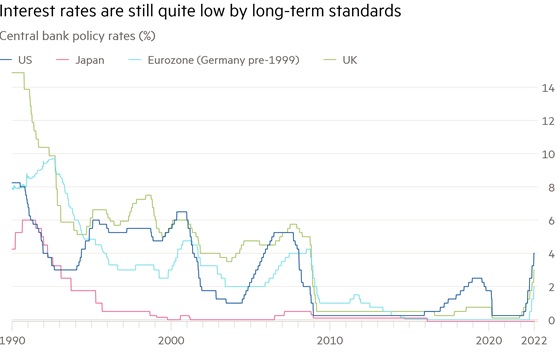

Ωστόσο, είναι δύσκολο να υποστηριχθεί ότι ένα επιτόκιο 4% είναι πολύ σφιχτό σε μια οικονομία με δομικό πληθωρισμό 6,3%. Αυτό ισχύει ακόμη περισσότερο για το 3% της Τράπεζας της Αγγλίας και το 2% της Ευρωπαϊκής Κεντρικής Τράπεζας. Εάν τα αμερικανικά και τα παγκόσμια χρηματοπιστωτικά συστήματα δεν μπορούν να επιβιώσουν ακόμη και σε αυτά τα χαμηλά επιτόκια, τότε είναι σε ασυγχώρητα κακή κατάσταση.

Τα λάθη της πολιτικής του παρελθόντος έχουν αλληλεπιδράσει με μια σειρά από μεγάλα σοκ, για να οδηγήσουν τον πληθωρισμό σε πολύ υψηλά επίπεδα. Ωστόσο, αυτά τα λάθη είναι πραγματικά και σημαντικά. Είναι αξιοσημείωτο, για παράδειγμα, ότι συγκρίσιμα σοκ με τις τιμές της ενέργειας και των τροφίμων στις αρχές της δεκαετίας του 2000 δεν προκάλεσαν πληθωρισμό τόσο υψηλό όσο ο σημερινός στις ΗΠΑ.

Η συνολική ζήτηση ήταν επίσης μη βιώσιμη, ιδιαίτερα στις ΗΠΑ. Αυτό πρέπει να διορθωθεί, σταθερά και γρήγορα, αν θέλουμε να τεθούν τα θεμέλια για μια νέα περίοδο ανάπτυξης. Οι κίνδυνοι της σύσφιξης είναι πραγματικοί. Αλλά οι κίνδυνοι από την παγίωση του πληθωρισμού είναι μεγαλύτεροι.

Όπως λέει ο Μάκβεθ, αν κάποιος πρέπει να κάνει κάτι δύσκολο, «ας το κάνει το ταχύτερο δυνατόν».

© The Financial Times Limited 2022. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο