Ένα sell-off στις παγκόσμιες αγορές ομολόγων σε συνδυασμό με ένα ράλι στις μετοχές φέτος δείχνει πως η εμμονή των επενδυτών για την πορεία του πληθωρισμού και των επιτοκίων ίσως φτάνει επιτέλους στο τέλος της, λένε αναλυτές.

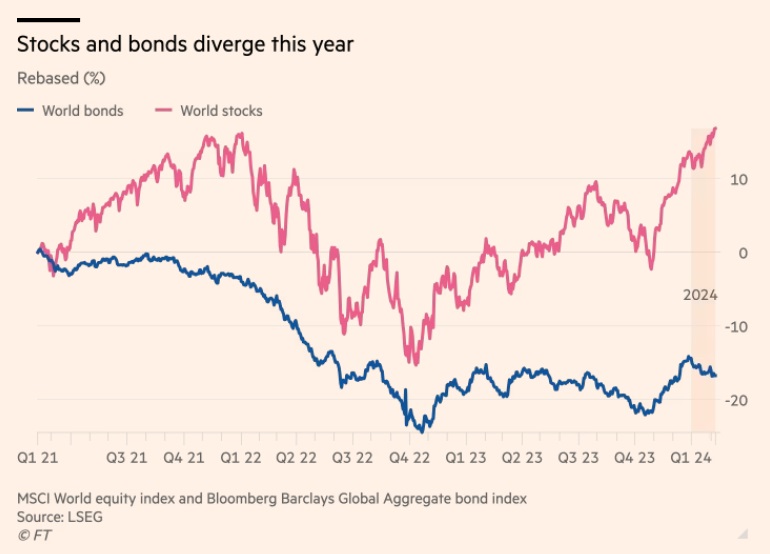

Η Wall Street έχει ηγηθεί μιας ανόδου 3,8% για τις μετοχές των ανεπτυγμένων αγορών μέχρι στιγμής φέτος, με ώθηση από τη μεγάλη δύναμη της αμερικανικής οικονομίας, ενώ ένας δείκτης των παγκόσμιων ομολόγων έχει καταγράψει πτώση 2,8% καθώς οι επενδυτές περιορίζουν τις προσδοκίες τους για μειώσεις επιτοκίων.

Τέτοιες αποκλίνουσες κινήσεις σηματοδοτούν μια διαφοροποίηση από τον τελευταίο χρόνο, όταν τα δυο περιουσιακά στοιχεία έτειναν να κινούνται ανοδικά ή καθοδικά μαζί, και θα μπορούσαν να προοιωνίζονται μια επιστροφή στο προηγούμενο μοτίβο, όπου το χαμηλότερου κινδύνου σταθερό εισόδημα δρούσε ως αντίβαρο στις υψηλότερου κινδύνου μετοχές.

Η στροφή είναι πιθανό να ανακουφίσει τους πολλούς επενδυτές που διακρατούν διάφορες μορφές του λεγόμενου χαρτοφυλακίου «60/40», που κατανέμει το 60% σε μετοχές και το 40% σε ομόλογα και είναι σχεδιασμένο ώστε να μειώνει τον κίνδυνο και να παρέχει διαφοροποίηση κατά τη διάρκεια κλυδωνισμών στις αγορές.

«Το 60/40 δεν έχει πεθάνει, απλά κάνει ένα διάλειμμα», λέει ο Ronald Temple, chief market strategist της Lazard.

Αυτού του είδους τα χαρτοφυλάκια δέχθηκαν ισχυρό πλήγμα το 2022, όταν και οι μετοχές και τα ομόλογα έκαναν «βουτιά» -ένα σενάριο για το οποίο δεν είχαν σχεδιαστεί αυτά τα χαρτοφυλάκια, αν και εμφάνισαν καλές επιδόσεις στα τέλη του περασμένου έτους, όταν και τα δύο assets εκτινάχθηκαν ταυτόχρονα, λόγω της αισιοδοξίας για ταχείες μειώσεις επιτοκίων το 2024.

Ορισμένοι στρατηγικοί αναλυτές πιστεύουν ότι η απόκλιση φέτος μεταξύ μετοχών και ομολόγων θα συνεχιστεί.

«Βλέπουμε ότι η συσχέτιση ομολόγων-μετοχών γίνεται και πάλι αρνητική φέτος», δήλωσε ο George Saravelos, επικεφαλής της έρευνας συναλλαγματικών ισοτιμιών της Deutsche Bank. «Πράγματι, έχουμε αρχίσει να το παρατηρούμε αυτό από την αρχή του έτους, με τις αμερικανικές μετοχές να σημειώνουν νέα υψηλά ρεκόρ, αλλά και τις αποδόσεις των αμερικανικών ομολόγων να αυξάνονται».

Όταν τα επιτόκια βρίσκονταν στα χαμηλότερα επίπεδα, τα ομόλογα δυσκολεύονταν να προσφέρουν θετικές αποδόσεις και στη συνέχεια υπέστησαν μεγάλες απώλειες καθώς τα επιτόκια αυξήθηκαν. Όταν όμως τα επιτόκια είναι υψηλότερα, προσφέρουν σταθερό εισόδημα, ενώ οι επενδυτές συνήθως αναμένουν ότι θα αυξηθούν, αν η οικονομία βουλιάξει.

Οι αναλυτές πιστεύουν ότι η αλλαγή στη συσχέτιση οφείλεται στο γεγονός ότι η εστίαση της αγοράς μετατοπίστηκε από τους φόβους για τον πληθωρισμό και τον χρόνο της επόμενης κίνησης των επιτοκίων στις ανησυχίες για την ισχύ της οικονομίας.

Αυτό συνέβη καθώς οι αγορές άρχισαν να αισθάνονται πιο άνετα ότι ο πληθωρισμός επιστρέφει στα επίπεδα-στόχους των κεντρικών τραπεζών, ενώ παράλληλα άρχισαν σταδιακά να αποδέχονται ότι οι υπεύθυνοι χάραξης πολιτικής δεν θα μειώσουν το κόστος δανεισμού τόσο γρήγορα όσο ήλπιζαν οι επενδυτές.

Οι επενδυτές επανεξετάζουν επίσης αν χρειάζεται να είναι τόσο επικεντρωμένοι στη νομισματική πολιτική, δεδομένου ότι η ζωηρή οικονομία των ΗΠΑ φαίνεται μέχρι στιγμής να έχει αποσείσει μεγάλο μέρος των επιπτώσεων των υψηλότερων επιτοκίων, τα οποία διατηρούνται σε υψηλό 22 ετών, μεταξύ 5,25% και 5,5%, από τον Ιούλιο του περασμένου έτους.

Οι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του Bloomberg αναμένουν ότι το κόστος δανεισμού των 10ετών ομολόγων αναφοράς των ΗΠΑ θα μειωθεί από το τρέχον επίπεδο του 4,2% στο 3,6% το 2025, εξακολουθώντας να είναι υψηλότερο από το λιγότερο από 2% στο τέλος του 2019. Οι υψηλότερες αποδόσεις είναι καλός οιωνός για το χαρτοφυλάκιο 60/40, διότι επιτρέπουν μεγαλύτερο περιθώριο για την άνοδο των τιμών και για την καλή απόδοση του ομολογιακού στοιχείου του κεφαλαίου.

Οι μετοχές έλαβαν ώθηση φέτος από τα στοιχεία που ανακοινώθηκαν στις αρχές του μήνα, τα οποία έδειξαν ότι η αμερικανική οικονομία πρόσθεσε τον Ιανουάριο διπλάσιες από τις προβλέψεις θέσεις εργασίας.

Οι επενδυτές λένε επίσης ότι ο αντίκτυπος της δημοσιονομικής πολιτικής στην οικονομία έχει υποτιμηθεί. Νόμοι όπως αυτός για τη μείωση του πληθωρισμού, η διακομματική συμφωνία για τις υποδομές και ο νόμος για τα τσιπ και την επιστήμη έχουν συμβάλει στη διοχέτευση επενδύσεων ύψους άνω του 1 τρισ. δολαρίων μέχρι στιγμής στην αμερικανική οικονομία τα τελευταία χρόνια και έχουν ωθήσει το έλλειμμα του προϋπολογισμού κοντά στο 6%.

«Αισθάνομαι ότι έχουμε υπερβολική εμμονή με τη νομισματική πολιτική, καθώς η δημοσιονομική πολιτική έχει μεγάλο αντίκτυπο στην ανάπτυξη», δήλωσε ο Luca Paolini, επικεφαλής στρατηγικός αναλυτής της Pictet Asset Management. «Είδαμε μια απίστευτη επέκταση της δημοσιονομικής πολιτικής, η οποία, σε αντίθεση με τη νομισματική πολιτική, εξακολουθεί να είναι εξαιρετικά χαλαρή και επεκτατική».

Ο Paolini πιστεύει ότι η συσχέτιση μεταξύ μετοχών και ομολόγων θα μειωθεί «αρκετά σημαντικά» φέτος, καθώς οι κίνδυνοι μετατοπίζονται από τον πληθωρισμό στην ανάπτυξη, η οποία πιστεύει ότι θα επιταχυνθεί «τα επόμενα τρίμηνα» με την αποδυνάμωση της αμερικανικής οικονομίας.

«Όταν κυριαρχούν οι κίνδυνοι ανάπτυξης και όχι οι κίνδυνοι πληθωρισμού, τα κακά νέα είναι κακά νέα. Έτσι όταν έχετε κακά οικονομικά στοιχεία, έχετε έντονα θετικό αντίκτυπο στα ομόλογα και πολύ αρνητικό στις μετοχές», είπε, προσθέτοντας ότι αυτό σημαίνει ότι «τα ομόλογα θα προσφέρουν και πάλι κάποια διαφοροποίηση».

Οι επενδυτές λένε ότι το βασικό ερώτημα τώρα θα είναι αν ο πληθωρισμός θα επανεμφανιστεί ως σημαντική ανησυχία. Οι τιμές καταναλωτή στις ΗΠΑ, εξαιρουμένων των ειδών διατροφής και ενέργειας, αυξήθηκαν με ετησιοποιημένο ρυθμό 3,3% τους τελευταίους τρεις μήνες του 2023, από πάνω από 5% στις αρχές του περασμένου έτους.

Οι αναλυτές της PGIM σημειώνουν ότι η τιμολόγηση της αγοράς για τον μακροπρόθεσμο πληθωρισμό παραμένει «συγκρατημένη αλλά πεισματικά πάνω» από τον στόχο της Fed για το 2%, με ένα μέσο ετήσιο ποσοστό 2,6% να τιμολογείται για την πενταετία που ξεκινά σε πέντε χρόνια.

Αλλά ο Kamakshya Trivedi, επικεφαλής του παγκόσμιου FX στην Goldman Sachs, δήλωσε ότι δεν πιστεύει ότι θα αποδειχθεί «ιδιαίτερα δύσκολο» για τους υπεύθυνους χάραξης πολιτικής να επαναφέρουν τον πληθωρισμό στον στόχο.

«Το σημαντικό είναι ότι η φύση των σοκ που οδηγούν τις αγορές μετατοπίζεται από ένα καθεστώς όπου είχε σημασία σχεδόν αποκλειστικά ο πληθωρισμός σε ένα καθεστώς όπου έχει σημασία και η ανάπτυξη», είπε. Καθώς ο πληθωρισμός επιστρέφει στον στόχο, η θετική ανάπτυξη είναι «καλή για τις μετοχές και όχι τόσο καλή για τα ομόλογα», πρόσθεσε.

© The Financial Times Limited 2024. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα