Στο βιβλίο The Wonderful Wizard of Oz, που κυκλοφόρησε το 1900 και έγινε αργότερα ταινία, η υπόθεση αφορά κάποιους που πίστεψαν ότι ένας παντοδύναμος κυβερνήτης μπορεί να λύσει τα προβλήματά τους.

Γι' αυτό δεν δίστασαν να ταξιδέψουν από μακριά για να τον συναντήσουν. Όπως θα περίμενε κανείς, όλα αυτά αποδείχθηκαν απατηλά. Αποκαλύπτεται ότι ο Οζ στην πραγματικότητα είναι ένας συνηθισμένος άνθρωπος, ο οποίος χρησιμοποιεί περίτεχνα ταχυδακτυλουργικά κόλπα για να φαίνεται σπουδαίος και ισχυρός.

Η ιστορία μάς έχει διδάξει επανειλημμένα πως πολλοί «μεγάλοι και ισχυροί», οργανισμοί και άνθρωποι, τείνουν να χρησιμοποιούν την ίδια τακτική. Ίσως πουθενά δεν είναι πιο εμφανές στην πραγματική ζωή από όσο στην περίπτωση των Κεντρικών Τραπεζών. Ας εξετάσουμε την πιο μεγάλη και σεβαστή από όλες, την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed).

Η Fed δεσμεύτηκε πρόσφατα να διατηρήσει τα επιτόκια στο 0% για το επόμενο χρονικό διάστημα, το οποίο θα μπορούσε να διαρκέσει μέχρι το 2023. Διατηρώντας τα επιτόκια τεχνητά χαμηλά για αρκετά χρόνια, αποσκοπεί στο να αυξήσει τον πληθωρισμό και να μειώσει την ανεργία. Εδώ και χρόνια το σκεπτικό που έχει επικρατήσει, είναι ότι ένα χαμηλό επίπεδο ανατίμησης των τιμών ενθαρρύνει την ανάπτυξη. Αντίθετα, ο υπερβολικά χαμηλός πληθωρισμός αποτελεί πρόβλημα*.

Υπό τις τωρινές συνθήκες, θεωρούν πως χρειάζεται να παραμείνει ο πληθωρισμός πάνω από το 2% για σημαντικό χρονικό διάστημα, προκειμένου να ενθαρρύνουν την κατανάλωση και τις επενδύσεις (πλέον και η ΕΚΤ δήλωσε πως έχει παρόμοιο στόχο).

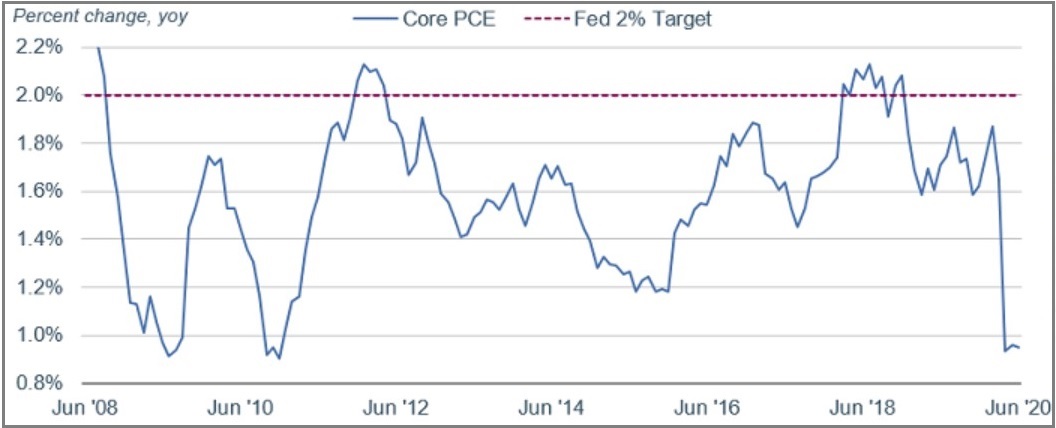

Όλα αυτά ακούγονται αρκετά απλά, αλλά υπάρχει ένα πρόβλημα. Η Fed έχει αποτύχει στους στόχους της στο παρελθόν. Συχνά παταγωδώς. Για παράδειγμα τα τελευταία χρόνια έχει θέσει ως στόχο πληθωρισμού το 2%, αλλά τον πλησίασε μόνο στα 3 από τα τελευταία 10 χρόνια. Συνεπώς δεν μπορεί να κατηγορήσει κανείς όσους στέκονται δύσπιστα, όσον αφορά τις πιθανότητες επιτυχίας τους και αυτή τη φορά. Ειδικά όταν επιχειρείται σε τόσο ισχυρές αποπληθωριστικές συνθήκες.

Κάποιοι το προχωρούν ένα βήμα παραπέρα, ισχυριζόμενοι πως όταν σταματήσουμε να θεωρούμε τις Κεντρικές Τράπεζες ως επιτυχημένο θεσμό και αρχίσουμε να τις βλέπουμε ως μια σωρεία αποτυχιών, θα αρχίσουμε να αντιλαμβανόμαστε την αληθινή εικόνα. Βέβαια, αν θέλουμε να είμαστε δίκαιοι, η έλλειψη αποτελεσματικότητας γύρω από τον στόχο του πληθωρισμού δεν οφείλεται απαραίτητα στο γεγονός ότι τα μέλη που απαρτίζουν το συμβούλιο είναι ανίκανα. Στην πραγματικότητα, μεταξύ τους υπάρχουν εξαιρετικά ευφυείς και μορφωμένοι άνθρωποι, με μεγάλη τεχνογνωσία γύρω από την τραπεζική. Ωστόσο, μια μεγάλη οικονομία όπως των ΗΠΑ αποτελεί ένα πολύπλοκο σύστημα που ποτέ δεν μπορείς να γνωρίζεις όλα τα δεδομένα και τη δυναμική του.

Ένας σοβαρός κίνδυνος είναι πως αν η Fed αποκλίνει από τον στόχο, θα εντείνει τις προσπάθειες. Δεν θα αποτελέσει έκπληξη αν χρησιμοποιήσουν τόσο μεγάλη δύναμη που θα ξεπεράσουν τελικά τον πολυπόθητο στόχο κατά πολύ. Σαν το μπουκάλι με την κέτσαπ. Το κουνάς με το ανοιχτό στόμιο κάτω για να βγει, δεν βγαίνει τίποτα. Το ξανακουνάς χτυπώντας το από πίσω, πάλι τίποτα. Το κουνάς με περισσότερη δύναμη και τότε επιτέλους βγαίνει η σάλτσα. Μόνο που διαπιστώνεις με φρίκη πως η ποσότητα είναι παραπάνω από αυτή που επεδίωκες. Σου πλημμύρισε το πιάτο και σου λέρωσε τα ρούχα.

Το χειρότερο σενάριο θα ήταν μια κατάσταση όπου θα ξεπεραστεί ο στόχος του πληθωρισμού, χωρίς όμως να καταφέρει να επιλύσει άλλα ζητήματα όπως η ανεργία. Οι Κεντρικές Τράπεζες θα έχουν αυτοπαγιδευτεί σε μια κατάσταση που θα αναγκάζονται να εκτυπώσουν περισσότερα χρήματα. Έτσι θα επιταχύνουν τον πληθωρισμό, την ίδια στιγμή που θα έπρεπε να αναλάβουν ενέργειες προς την τιθάσευσή του.

Αυτό το σενάριο δεν είναι καθόλου απίθανο. Έχουμε δει επανειλημμένα ότι η οικονομία αρχίζει να εμφανίζει προβλήματα, όταν η κυβέρνηση σταματά να εκτυπώνει χρήματα και προσπαθεί να αυξήσει τα επιτόκια. Σε αυτή την περίπτωση, ερχόμαστε με ένα άλλο ερώτημα. Αν ο επιδιωκόμενος πληθωρισμός αποτελέσει αντιμετωπίσιμο μέγεθος ή θα παρεκτραπεί. Ο Paul Volcker (διοικητής της Fed από το 1979 μέχρι το 1987) την προηγούμενη φορά που είχε εμφανιστεί έντονα το φαινόμενο, έκανε πολλά χρόνια για να το μειώσει. Στα οικονομικά, πολλά μεγέθη έχουν απρόβλεπτα χαρακτηριστικά και ο πληθωρισμός είναι ένα από αυτά.

Ακριβώς όπως ο Οζ κατέληξε να είναι ένας συνηθισμένος άνθρωπος χωρίς ξεχωριστές ικανότητες, η Ομοσπονδιακή Τράπεζα των ΗΠΑ ίσως αποδειχθεί ότι ούτε αυτή διαθέτει τις δυνάμεις που της καταλογίζουν.

Στην πραγματικότητα, δεν είμαστε σίγουροι πως οι Κεντρικές Τράπεζες έχουν την παραμικρή ιδέα ότι ξέρουν τι κάνουν. Για την ώρα, χρησιμοποίησαν τη δύναμή τους για να κλωτσήσουν το τενεκεδάκι παραπέρα. Όλοι ανακουφίστηκαν που η Wall Street ανέκαμψε, αλλά πιθανότατα αυτό σημαίνει πως το πρόβλημα απλά μετατέθηκε. Ίσως εμφανιστεί πολύ πιο ισχυρό σε ένα ή δύο χρόνια.

Τα τεχνητά χαμηλά επιτόκια και οι συνεχείς παρεμβάσεις των Κεντρικών Τραπεζών χάλασαν την πυξίδα κινδύνου των επενδυτών. Έχουμε φτάσει να κοιτάνε οι αγορές πιο πολύ τι λέει η Fed παρά αν βγήκε το εμβόλιο για την Covid-19. Παρ' όλα αυτά γνωρίζουμε πως η τεράστια ποσοτική χαλάρωση οδήγησε σε φούσκωμα των χρηματιστηριακών τίτλων.

Οι τιμές τους έχουν ήδη αποσπαστεί από την οικονομική πραγματικότητα, επομένως έχουμε κάθε λόγο να πιστεύουμε πως η συνεχιζόμενη επιδίωξη υψηλότερου πληθωρισμού θα ανεβάσει τις τιμές των περιουσιακών στοιχείων υψηλότερα. Οι διέξοδοι για να διαφυλάξουμε την αγοραστική αξία των χρημάτων μας δεν είναι πολλοί, τις γνωρίζουμε από παλιά: επιλεγμένα ακίνητα και πολύτιμα μέταλλα. Απλά τώρα, στην ψηφιακή εποχή, προστέθηκε και το bitcoin.

* Αναλυτικότερα για την αρνητική επίπτωση του αποπληθωρισμού έχουμε αναφέρει εδώ https://www.euro2day.gr/investments/crypto/article/2017220/sto-vilampaho-eyropaikh-enosh-akoma-trivoyn.html και εδώ https://www.euro2day.gr/investments/crypto/article/2043502/ta-stadia-apo-ton-apoplhthorismo-pros-ton-yperplht.html

Σεμινάρια και βιβλίο για το Bitcoin

Άνοιξαν οι εγγραφές για τα σεμινάρια της φθινοπωρινής σεζόν, που θα γίνονται κάθε Δευτέρα μέσω Internet.

Οι παρουσιάσεις διεξάγονται σε γκρουπ 6 ατόμων, ζωντανά, σαν να είμαστε δίπλα. Μπορείτε να δηλώσετε συμμετοχή στο https://www.media2day.gr/seminars

Τα σεμινάρια απευθύνοντας σε όσους δεν έχουν προηγούμενη εμπειρία στην αγορά των κρυπτονομισμάτων. Εξηγούμε τις ιδιαιτερότητες του bitcoin και σας δείχνουμε πώς μπορείτε να αγοράσετε με τον φτηνότερο και ασφαλέστερο τρόπο. Τελειώνοντας θα έχετε αποκτήσει ένα μικρό ποσό από τα πρώτα σας κρυπτονομίσματα.

Από το ίδιο link μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin».

Το βιβλίο είναι μοιρασμένο σε δύο μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο για αρχάριους. Περνάμε από το στάδιο του «γιατί» να ασχοληθείτε, στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

.JPG)

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία