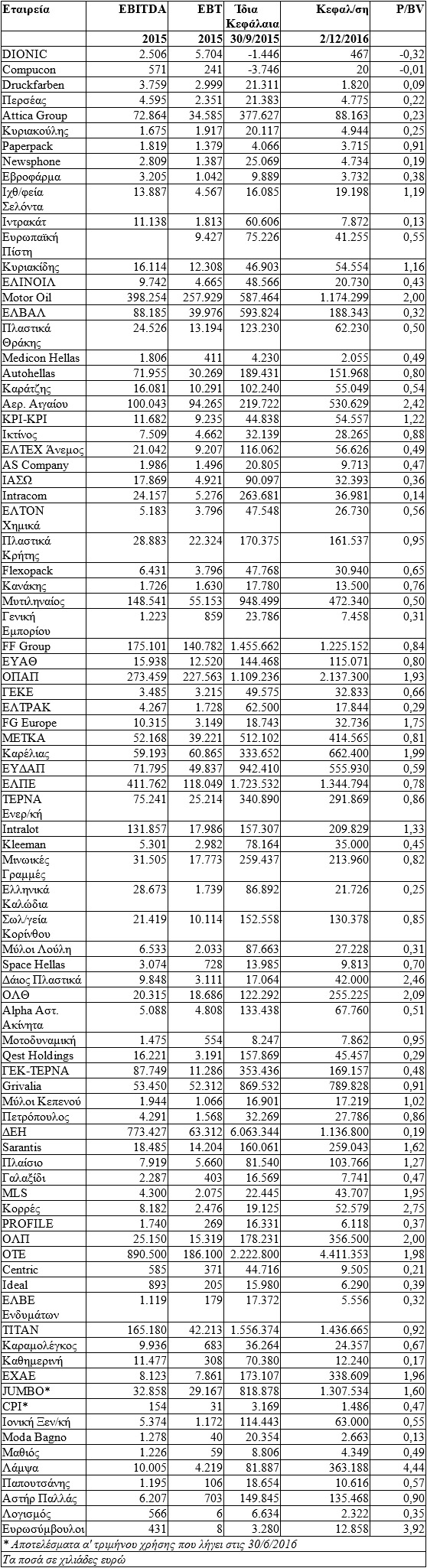

Μετά από τη δημοσίευση των λογιστικών καταστάσεων του εννεαμήνου (βλέπε στοιχεία παρατιθέμενου πίνακα), όλα δείχνουν πως στο τέλος του έτους θα υπάρξουν δεκάδες μετοχές που θα διαπραγματεύονται με μονοψήφιο ή και με έντονα μονοψήφιο δείκτη P/E.

Έτσι, σε πλήρη αντίθεση με τις δύο προηγούμενες δεκαετίες, όπου η ύπαρξη μονοψήφιου P/E φάνταζε συνήθως ως επενδυτική ευκαιρία, στις μέρες μας αποτελεί φυσιολογικό γεγονός που μπορεί κάλλιστα να συνεχίζεται για μήνες, ή και για χρόνια.

Σύμφωνα με παράγοντες της αγοράς, ο χαμηλός δείκτης P/E αποτελεί σημαντικό αμυντικό στοιχείο μιας μετοχής, αρκεί η εταιρεία να μπορεί να διατηρεί ή και να αυξάνει την κερδοφορία της σε βάθος χρόνου. Επίσης, σε περιόδους ιδιαίτερα χαμηλών επιτοκίων όπως η τρέχουσα, η αγορά θα μπορούσε να δικαιολογήσει (και να ισορροπήσει σε αυτούς) διψήφιους δείκτες P/E τουλάχιστον για τις «καλές» εταιρείες.

Το γεγονός ότι σε πολλές μετοχές του ΧΑ, το P/E διατηρείται εδώ και μήνες ή χρόνια σε μονοψήφια ή και έντονα μονοψήφια επίπεδα, είναι αποτέλεσμα της υψηλής αβεβαιότητας που υπάρχει στο επενδυτικό κοινό για την οικονομία της χώρας, αλλά και της αναιμικής εμπορευσιμότητας που παρουσιάζει η πλειονότητα των τίτλων στο Χρηματιστήριο της Αθήνας.

Βέβαια στον παρατιθέμενο πίνακα υπάρχουν περιπτώσεις εταιρειών όπου το μονοψήφιο P/E δεν λέει και πολλά πράγματα, είτε γιατί προέρχεται από έκτακτα και μη επαναλαμβανόμενα γεγονότα (πχ Dionic, Druckfarben), είτε γιατί οι εταιρείες αυτές καλούνται να αντιμετωπίσουν άλλες προκλήσεις (πχ αρνητικά ίδια κεφάλαια, μεγάλος δανεισμός), είτε τέλος, γιατί πρόκειται για κυκλικές εταιρείες που μπορούν από χρόνο σε χρόνο να παρουσιάζουν έντονες διακυμάνσεις στα αποτελέσματά τους.

Ενδεικτικά και μόνο, παρουσιάζουμε τέσσερις εταιρείες της υψηλής κεφαλαιοποίησης και άλλες δέκα της μικρομεσαίας, οι οποίες φέτος αναμένεται να κλείσουν τη χρονιά με μονοψήφιο P/E.

Τα «βαριά» χαρτιά

Motor Oil: Παρά το ράλι που έχει κάνει η μετοχή κατά το τελευταίο δωδεκάμηνο (τρέχουσα αποτίμηση κοντά στο 1,17 δις, ή δύο φορές τη λογιστική της αξία) τα πολύ υψηλά κέρδη εννεαμήνου (257,9 εκατ. ευρώ σε προ φόρων επίπεδο) αναμένεται να οδηγήσουν το φετινό P/E σε μονοψήφιο επίπεδο. Αναμφίβολα πρόκειται για ένα από πιο ανταγωνιστικά διυλιστήρια της Ευρώπης, ωστόσο θα πρέπει να συνεκτιμηθεί πως η πορεία των κερδών του επηρεάζεται σημαντικά και από την εκάστοτε εξέλιξη στα περιθώρια διύλισης της Μεσογείου.

Μυτιληναίος: Πολυσχιδής Όμιλος με έντονα διεθνοποιημένη δράση (παραγωγή αλουμινίου, μεταλλικές κατασκευές, ενέργεια). Οι εκάστοτε επιδόσεις του επηρεάζονται από εξωγενείς παράγοντες, χωρίς ωστόσο η παρούσα συγκυρία να είναι η πλέον ευνοϊκή (χαμηλή τιμή αλουμινίου, γεωπολιτικές αναταραχές σε πολλά σημεία του πλανήτη). Παρόλα αυτά, είναι πολύ πιθανόν η εισηγμένη να κλείσει το 2015 με μονοψήφιο P/E (τρέχουσα αποτίμηση γύρω στα 472 εκατ. ευρώ, προ φόρων κέρδη εννεαμήνου 55,1 εκατ. ευρώ και P/BV στο 0,5).

FF Group: Ο ιδιαίτερα εξωστρεφής Όμιλος μετά την πτώση της μετοχής του κατά το τελευταίο εξάμηνο, διαπραγματεύεται κοντά στο 1,225 δις ευρώ, (στο 84% της λογιστικής του αξίας) και στο εννεάμηνο σημείωσε προ φόρων κέρδη 140,8 εκατ. ευρώ. Οι εργασίες του Ομίλου συνδέονται ως ένα βαθμό με τις οικονομίες της ΝΑ Ασίας. Η ρευστότητα είναι υψηλή, ωστόσο οι αναλυτές θα επιθυμούσαν κάπως καλύτερες επιδόσεις στο μέτωπο των ταμειακών ροών.

Αεροπορία Αιγαίου: Εταιρεία που λόγω της φύσης των δραστηριοτήτων της μπορεί να έχει σημαντικές διακυμάνσεις κερδών από χρόνο σε χρόνο. Το 2015 συνοδεύτηκε από χαμηλές τιμές καυσίμων και από ανοδικό εισερχόμενο τουρισμό. Στο ταμπλό του ΧΑ, η εισηγμένη αποτιμάται γύρω στα 530 εκατ. ευρώ (2,4 φορές τη λογιστική της αξία) διαθέτοντας θετικό καθαρό ταμείο και επιτυγχάνοντας στο εννεάμηνο κέρδη προ φόρων 94,2 εκατ. ευρώ.

Και δέκα «μικρομεσαίες» περιπτώσεις

Autohellas: Τα αποτελέσματα της εταιρείας επηρεάζονται από τον εισερχόμενο τουρισμό (Rent A Car) από την εγχώρια πορεία της οικονομίας (μακροενοικιάσεις οχημάτων) και από τις ανερχόμενες επιδόσεις της σε Κύπρο και Βαλκάνια. Με τρέχουσα κεφαλαιοποίηση γύρω στα 152 εκατ. ευρώ, διαπραγματεύεται στο 80% της λογιστικής της αξίας, σημειώνοντας προ φόρων κέρδη 30,2 εκατ. ευρώ στο εννεάμηνο του έτους.

ΕΥΑΘ: Η χρηματιστηριακή αξία της εισηγμένης κυμαίνεται στα 115 εκατ. ευρώ (20% χαμηλότερη από την καθαρή της θέση), όταν τα προ φόρων κέρδη του εννεαμήνου διαμορφώθηκαν στα 12,5 εκατ. ευρώ. Στα θετικά της εταιρείας η ύπαρξη μεγάλου θετικού καθαρού ταμείου και η γενικότερη σταθερότητα των εργασιών της. Στα «συν» της μετοχής, οι σημαντικές μερισματικές αποδόσεις που καρπώνονται κάθε χρόνοι οι κάτοχοί της.

Ευρωπαϊκή Πίστη: Η μετοχή διαπραγματεύεται γύρω στο 55% της λογιστικής της αξίας και με κεφαλαιοποίηση λίγο πάνω από τα 40 εκατ. ευρώ, σημείωσε κέρδη προ φόρων στο εννεάμηνο ύψους 9,4 εκατ. ευρώ. Η εισηγμένη εταιρεία προβλέπει σημαντική αύξηση κερδών στο πενταετές business plan που έχει εκπονήσει.

ΕΛΒΑΛ: Στα 188 εκατ. ευρώ κυμαίνεται η κεφαλαιοποίησή της και στα 39,9 εκατ. ευρώ διαμορφώθηκαν τα προ φόρων κέρδη εννεαμήνου. Συγκαταλέγεται στα «εξαγωγικά χαρτιά» και αποτελεί το ισχυρότερο «όπλο» του Ομίλου ΒΙΟΧΑΛΚΟ. Η διεθνής ζήτηση για τα προϊόντα αλουμινίου παραμένει ισχυρή, η εταιρεία δουλεύει εξαντλώντας την παραγωγική της δυναμικότητα και τα αποτελέσματά της δεν επηρεάζονται ουσιαστικά από τις διακυμάνσεις της τιμής του μετάλλου.

Πλαστικά Κρήτης: Πρόκειται για ένα από τα κλασικά «success stories» του ελληνικού χρηματιστηρίου, που αθόρυβα ανεβάζει από χρόνο σε χρόνο τις οικονομικές του επιδόσεις, βασιζόμενο στις εκτός Ελλάδας εργασίες του. Διαπραγματευόμενος κάτω από τη λογιστική του αξία και διαθέτοντας θετικό καθαρό ταμείο, ο Όμιλος αποτιμάται στο ΧΑ γύρω στα 161 εκατ. ευρώ, σημειώνοντας στο εννεάμηνο προ φόρων κέρδη 22,3 εκατ. ευρώ.

Καράτζης: Ο Όμιλος δραστηριοποιείται σε τρεις «ζεστούς» κλάδους: Τα χημικά με έμφαση στις εξαγωγές, τα ξενοδοχεία (όπου επεκτείνεται συνεχώς και προτίθεται να συνεχίσει προς την ίδια κατεύθυνση) και στις εναλλακτικές πηγές ενέργειας. Με αποτίμηση γύρω στα 55 εκατ. ευρώ, σημείωσε προ φόρων κέρδη εννεαμήνου 10,2 εκατ. ευρώ. Διαπραγματεύεται επίσης γύρω στο 50% της λογιστικής του αξίας.

Μάρμαρα Κυριακίδη: Με αποτίμηση γύρω στα 55 εκατ. ευρώ, η εισηγμένη σημείωσε προ φόρων κέρδη 12,3 εκατ. ευρώ στο εννεάμηνο, που θα ήταν περισσότερα αν δεν υπήρχαν και κάποιες ζημίες χαρτοφυλακίου. Καθαρά εξαγωγική επιχείρηση με άριστη ρευστότητα, βασίζει την επιτυχία της στο κατά πόσο το άσπρο ελληνικό μάρμαρο θα συνεχίσει να είναι περιζήτητο στις χώρες της Ασίας και επίσης από το πώς επηρεάζεται η οικονομία των χωρών αυτών.

ΚΡΙ-ΚΡΙ: Με τρέχουσα αποτίμηση στο ΧΑ γύρω στα 54,5 εκατ. ευρώ, διαπραγματεύεται πάνω από τη λογιστική της αξία (P/BV στο 1,22) και σημείωσε κέρδη προ φόρων στο εννεάμηνο ύψους 9,23 εκατ. ευρώ. Πρόκειται για μια εταιρεία που ανεβάζει εδώ και χρόνια τις οικονομικές της επιδόσεις, με βασικότερο μοχλό τις πωλήσεις γιαουρτιού στο εξωτερικό.

Κανάκης: Εταιρεία που κατά την πολυετή της παρουσία στο ΧΑ καταφέρνει χρόνο με το χρόνο να βελτιώνει τις επιδόσεις της με αργούς, αλλά διατηρήσιμους ρυθμούς. Με τρέχουσα κεφαλαιοποίηση γύρω στα 13,5 εκατ. ευρώ, διαπραγματεύεται στο 76% της λογιστικής της αξίας και σημείωσε προ φόρων κέρδη εννεαμήνου 1,63 εκατ. ευρώ. Η εταιρεία διαθέτει θετικό καθαρό ταμείο και διανέμει παραδοσιακά υψηλά μερίσματα.

Paperpack: Η εισηγμένη «κράτησε» στο εννεάμηνο τις περυσινές της επιδόσεις, σημειώνοντας προ φόρων κέρδη 1,37 εκατ. ευρώ, όταν στο ταμπλό του ΧΑ αποτιμάται κάτω από τα 4 εκατ. ευρώ (λίγο κάτω από τη λογιστική της αξία)

Αποτελέσματα εννεαμήνου κερδοφόρων εισηγμένων εταιρειών

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία