O αναλυτής της γερμανικής τράπεζας Deutsche Bank Alfredo Alfonso που καλύπτει τις ελληνικές τραπεζικές μετοχές εκτιμά ότι το δεύτερο τρίμηνο φέτος η Εθνική Τράπεζα είχε καλύτερη επίδοση σε όλους τους τομείς από τις εκτιμήσεις τους και αυτό οδηγεί σε καλύτερο guidance για τα αποτελέσματα φέτος αλλά και την επερχόμενη περίοδο του 2023-2024.

Η DB διατηρεί τη σύσταση αγοράς για τη μετοχή της ΕΤΕ με τιμή-στόχο τα 4,4 ευρώ και εκτιμά ότι παραμένει σε τροχιά σημαντικής ανάκαμψης, παρά την μακροοικονομική αβεβαιότητα, δίνοντας στήριξη στη θετική της άποψη για τον τίτλο της ΕΤΕ και την πρόσφατη αναβάθμιση σε " buy".

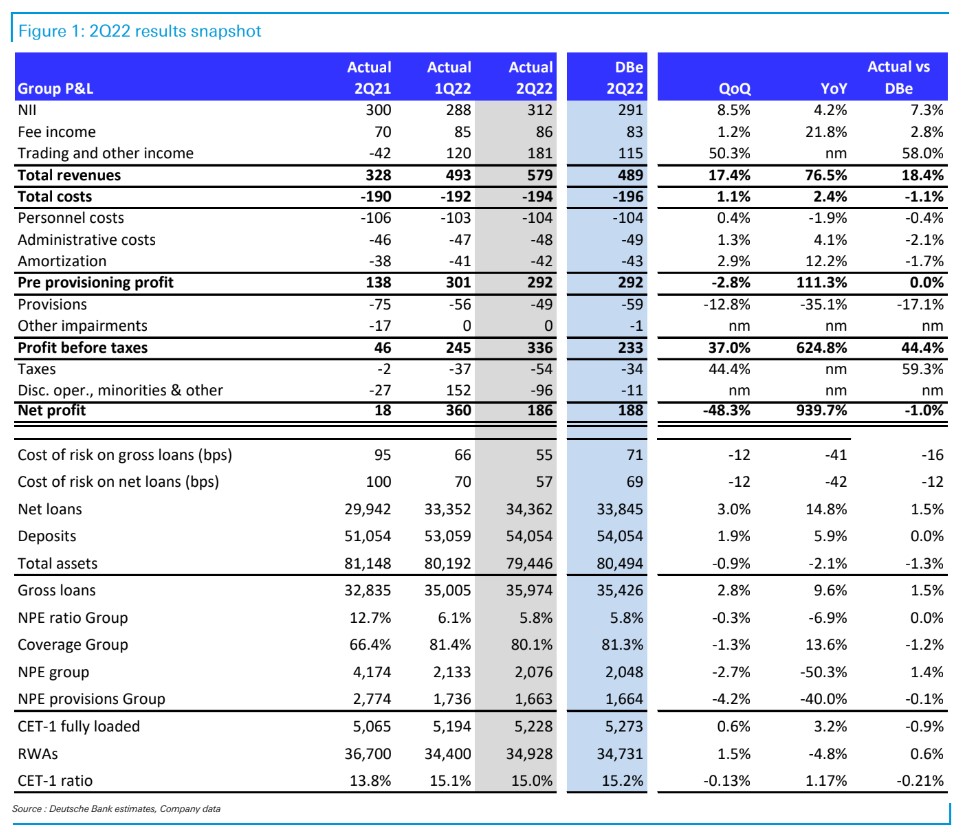

"Η Eθνική Τράπεζα κατέγραψε ένα ισχυρό σύνολο αποτελεσμάτων στο δεύτερο τρίμηνο, αν και τα καθαρά κέρδη ήταν σύμφωνα με τις προσδοκίες μας, λόγω των προβλέψεων για πιθανά κόστη αναδιάρθρωσης.

Ωστόσο, τα κέρδη προ φόρων ξεπέρασαν κατά 44% τις εκτιμήσεις, λόγω των καλύτερων επιδόσεων σε όλους τους τομείς, ιδίως στα καθαρά έσοδα από τόκους (NII) και στις συναλλαγές, αλλά και στη σημαντική βελτίωση των προβλέψεων. Ως αποτέλεσμα της καλής δραστηριότητας, η τράπεζα αναθεώρησε προς τα πάνω τις προβλέψεις για τα NII και τα τέλη για το 2022, ενώ επιβεβαίωσε τα κόστη και το κόστος των προβλέψεων (CoR). Η μόνη μικρή πτώση ήταν στα εποπτικά κεφάλαια CET1 FL στο 15,0%, αλλά περίπου 15,9% pro-forma, το οποίο, κατά την άποψή τους, αντανακλά ένα σημαντικό δυναμικό για τις αποδόσεις των μετόχων μεσοπρόθεσμα.

«Συνολικά, πιστεύουμε ότι αυτή η σειρά αποτελεσμάτων δείχνει ότι η ΕΤΕ, όπως φαίνεται και στα μέχρι στιγμής αποτελέσματα, βρίσκεται πλέον σε τροχιά σημαντικής ανάκαμψης της κερδοφορίας το 2022 και καλές προοπτικές για τα έτη 2023-2024, παρά την μακροοικονομική αβεβαιότητα, δίνοντας έτσι στήριξη στη θετική μας άποψη για τη μετοχή και την πρόσφατη αναβάθμιση της μετοχή σε catalyst call buy», καταλήγει ο Alonso.

Την ίδια στιγμή για τη Eurobank, τα ισχυρά αποτελέσματα οδηγούν την εταιρεία σε αναβάθμιση των στόχων.

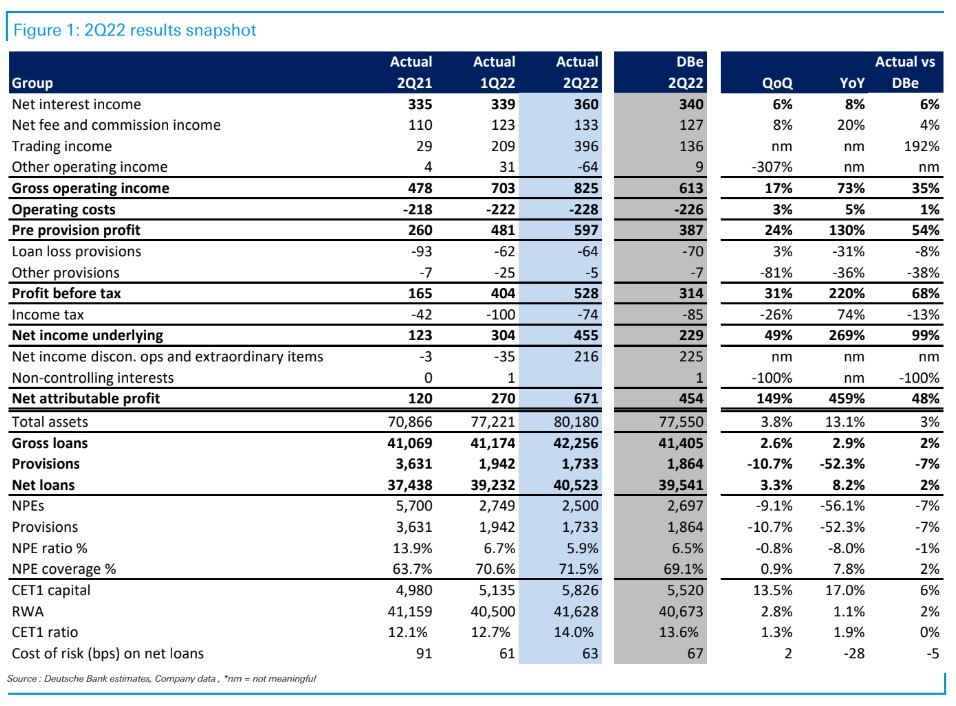

Ο Alonso εξηγεί ότι η Eurobank σημείωσε ισχυρή επίδοση στο δεύτερο τρίμηνο (+48% στα καθαρά κέρδη έναντι των προβλέψεων τους), αν και κυρίως λόγω των συναλλαγών. Τα βασικά έσοδα ήταν επίσης ισχυρά, ενώ το κόστος και οι προβλέψεις φάνηκαν να παραμένουν στα ίδια επίπεδα ή να είναι ελαφρώς καλύτερα των προσδοκιών.

Όλα αυτά οδήγησαν σε σημαντική αναβάθμιση των προβλέψεων, με στόχο για αποδοτικότητα ιδίων κεφαλαίων (RoTE) στο 11% το 2022. Τα εποπτικά κεφάλαια ήταν επίσης καλύτερα από το αναμενόμενο, παρά τη μείωση του χαρτοφυλακίου των ομολόγων.

«Συνολικά, πιστεύουμε ότι αυτή η σειρά αποτελεσμάτων έδειξε θετικές τάσεις, θέτοντας την τράπεζα σε τροχιά σημαντικής ανάκαμψης της κερδοφορίας για το 2022, με το δείκτη των εποπτικών κεφαλαίων CET1 FL της τράπεζας να αυξάνεται στο 14% (13,6% DBe). Δεδομένων των τριμηνιαίων επιδόσεων και των αυξημένων κερδών, ο δείκτης κεφαλαίων CET1 FL για το τέλος του 2022 αναμένεται τώρα να διαμορφωθεί σε 14,2% και η τράπεζα επιβεβαίωσε την πρόθεσή της να αρχίσει να καταβάλλει μερίσματα έναντι των κερδών του 2022», καταλήγει ο Alonso.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς