Ένα παλιό ρητό στην Wall Street αναφέρει:

F-E-A-R has two meanings 1)Forget Everything And Run or 2) Face Everything And Rise. The choice is yours (!)

Δεν υπάρχει η παραμικρή αμφιβολία ότι τα Ξένα χαρτοφυλάκια από το δεύτερο μισό της χθεσινής συνεδρίασης, εφαρμόζουν κατά γράμμα την πρώτη εκδοχή και κανείς δεν είναι σε θέση να προβλέψει που θα εκτονωθεί το εν εξελίξει πτωτικό κύμα, ιδιαίτερα αν υποτροπιάσει το διεθνές χρηματιστηριακό κλίμα.

Από το χθεσινό μετασυνεδριακό σχόλιο, η στήλη ειδοποιούσε για το σημερινό πτωτικό ξεκίνημα και την ύπαρξη "ουράς" πωλήσεων, όμως η συνέχεια αιφνιδίασε και τους πλέον απαισιόδοξους, παρά το γεγονός ότι μετά την πρώτη ώρα (ολοκληρώθηκε με τζίρο 14,5 εκατ.) η συναλλακτική δραστηριότητα κατέβασε στροφές.

Υπενθυμίζεται ότι χθες και κατά την διάρκεια των τελικών δημοπρασιών, σε περιπτώσεις Δεικτοβαρών Τραπεζικών μετοχών το "Project price" έφθανε να διαμορφώνεται έως και στο ανώτατο όριο πτώσης.

Έτσι, τόσο στο Δεικτοβαρές Τραπεζικό ταμπλώ, όσο και στην περίπτωση της ΔΕΗ, κατά την διάρκεια των τελικών δημοπρασιών, ενεργοποιήθηκε και δεύτερος "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας) και επειδή η εικόνα παρέμενε έως και ανεξέλεγκτη ενεργοποιήθηκε η διάταξη που θέλει "σε περίπτωση που η τιμή κλεισίματος που προκύπτει από τις τελικές δημοπρασίες έχει διαφορά μεγαλύτερη του 3% από την τελευταία πράξη και μετά την ενεργοποίηση του δεύτερου "ΑΜΕΜ", η τιμή κλεισίματος διαμορφώνεται μεσοσταθμικά, εκτός και αν ο όγκος των δημοπρασιών είναι μεγαλύτερος του 30% του ημερήσιου όγκου.

Εννοείται ότι με αυτά τα δεδομένα, σήμερα η συνεδρίαση θα ξεκινούσε με ανεκτέλεστο υπόλοιπο πωλήσεων σε Τραπεζικές μετοχές και ΔΕΗ (-5,95%), όλοι οι παραπάνω τίτλοι ξεκίνησαν την σημερινή συνεδρίαση με "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας), ενώ οι σημερινοί πωλητές "είχαν το νου τους" και έλαβαν τα μέτρα τους ακινητοποιώντας και τον μόνιμο "μπαλαντέρ" της Αγοράς, που δεν είναι άλλος από την μετοχή της ΕΕΕ (-8%) δημιουργώντας αξιοπρόσεκτες πιέσεις εν μέσω φημών για πιθανή υποτίμηση του νομίσματος της Νιγηρίας, που θα έχει επιπτώσεις στην εκεί επένδυση της εισηγμένης.

Την εύθραυστη ψυχολογία των ελάχιστων αγοραστών, έστειλε στα τάρταρα η αρνητική εικόνα των Ευρωπαϊκών Αγορών, τα "margin calls" που επέστρεψαν δριμύτερα, αλλά και οι κινήσεις "stop loss" που εντάθηκαν όταν φάνηκε ότι τα προηγούμενα χαμηλά του Γενικού Δείκτη, στην περιοχή των 519 μονάδων, θα καταρρεύσουν μα χαρακτηριστική ευκολία.

Σημαντικό ρόλο στην ψυχολογία των ενεργών παικτών έπαιξαν οι συνεχιζόμενες Κοινωνικές αναταραχές, η νέα έκθεση της Κομισιόν που βλέπει να απαιτούνται και νέα μέτρα, για την 2ετια 2016 - 2017, αλλά και οι ανεπιβεβαίωτες πληροφορίες του Bloomberg για τις δηλώσεις Σόιμπλε, που ξαναφέρνουν στο τραπέζι το "φάντασμα" του "Grexit" (για την απαισιόδοξη σχολή σκέψης, αυτό το ενδεχόμενο δεν αποσύρθηκε ποτέ).

Πολλά τα σενάρια που με αφορμή το νέο ξεπούλημα έκαναν τον γύρο της Αγοράς, αλλά εκείνο που δείχνει σίγουρο είναι ότι ο Ευρωπαϊκός Τραπεζικός κλάδος υφίσταται κύμα αποεπένδυσης, με αποτέλεσμα οι Ευρωπαϊκές Τράπεζες (σύμφωνα με στοιχεία της Merit ΑΧΕΠΕΥ) να απέχουν μόλις 15% από τα χαμηλά του 2012, δημιουργώντας συγκριτικό "disadvantage" συγκρίσεων για τις ευάλωτες και σε πιθανές πολιτικές εξελίξεις εγχώριες συστημικές Τράπεζες.

Πέραν αυτού και τα υπόλοιπα αρνητικά σενάρια, για πολιτικές ανακατατάξεις, όσο καθυστερούν οι διαπραγματεύσεις μεταξύ Ελληνικής Κυβέρνησης και Δανειστών, αλλά και πιθανό "front running" πωλήσεων, εν όψει αρνητικών εξελίξεων στην τριμηνιαία αναθεώρηση των δεικτών MSCI (11 Φεβρουαρίου) είναι "πρώτο τραπέζι πίστα" και θα συνεχίσουν να ενδυναμώνονται όσο κρατάει το νέο "sell off".

Ασφαλώς και το ζητούμενο είναι τι ξέρουν αυτοί που ρευστοποιούν με τέτοιο "πάθος" ακόμα και σε αυτές τις τιμές, όμως από την άλλη η εικόνα θα διατηρηθεί όσο οι εν δυνάμει πωλητές δεν βρίσκουν πρόθυμους αντισυμβαλλόμενους, με αποτέλεσμα να πιέζουν χαμηλότερα δημιουργώντας αυτοτροφοδοτούμενη πτώση.

Απόλυτα απογοητευμένοι και προετοιμασμένοι για τα χειρότερα, δηλώνουν οι περισσότεροι από τους εγχώριους παράγοντες της Αγοράς, με απόλυτα ενδεικτική την άποψη του Κώστα Φέγγου (Versal ΑΕΠΕΥ).

"Χωρίς σχέδιο και χωρίς γνώση κινδύνου, φαίνεται να κινείται για πολλοστή φορά η Κυβέρνηση. Αλλιώς δεν εξηγείται πως η μισή Ελλάδα βρίσκεται σε καθεστώς εξέγερσης, για τις προτάσεις που κάνει η Κυβέρνηση και την ίδια ώρα οι Θεσμοί απορρίπτουν τις προτάσεις της Κυβέρνησης σαν ελάχιστα σχετικές με το τι έχει ζητηθεί. Το μόνο που φαίνεται να δουλεύει είναι η "κατάληψη του Κράτους από τον κομματικό στρατό και η εξαργύρωση της παλιάς και κατοχύρωση της μελλοντικής αφοσίωσης των στρατιωτών".

Στο ενδιάμεσο η οικονομία καταρρέει με γρήγορους ρυθμούς και το Χρηματιστήριο ακολουθεί την ίδια πορεία.

Διεθνώς τα πράγματα επίσης δεν είναι καλά, με το Πετρέλαιο να έχει εισέλθει στο "ασανσέρ του τρόμου" και τα Διεθνή Χρηματιστήρια να διορθώνουν.

Είναι προφανές ότι το Προσφυγικό, το Ασφαλιστικό και το Φορολογικό, δεν είναι τα μόνα προβλήματα της Ελλάδας. Πρόβλημα παραμένει η έλλειψη οποιουδήποτε λογικού σχεδιασμού για να βγούμε από την κρίση.

Μέχρι να μας "σώσουν" για πολλοστή φορά οι "Ξένοι", με όποιο τρόπο αποφασίσουν οι ίδιοι, θα υπομείνουμε την απαξίωση των περιουσιών μας και θα νοιώθουμε περήφανοι με τις δυναμικές κινητοποιήσεις που ακόμα και η Κυβέρνηση υποστηρίζει, κόντρα στα μέτρα που η ίδια φέρνει".

Σύμφωνα με την άποψη του προέδρου της Versal ΑΕΠΕΥ, η καθοδική διαφυγή του Δείκτη, χαμηλότερα των 525 - 519 μονάδων, ανοίγει τον δρόμο για νούμερα χαμηλότερα των 500 μονάδων, στις αμέσως επόμενες συνεδριάσεις.

Από τις μετοχές του FTSE25, με θετικό πρόσημο διασώθηκαν οι Τιτάν (+0,53%), Folli Follie Group (+1,33%) και ΕΥΔΑΠ (+1,13%). Και οι τρεις τίτλοι εξασφάλισαν το "πράσινο" κλείσιμο μέσω των τελικών δημοπρασιών, με την ΕΥΔΑΠ να κλείνει στο υψηλό ημέρας (!) Το "πάλεψε" και τερμάτισε την συνεδρίαση αμετάβλητη η μετοχή της Jumbo.

Από την άλλη, τις μεγαλύτερες ενδοσυνεδριακές απώλειες σημείωσαν οι Alpha Bank (-10,91%), Eurobank (-20,89%), Εθνική (-10,67%), Πειραιώς (-12,82%), ΕΕΕ (-8,69%) και ΔΕΗ (-7,44%).

Το σημερινό κλείσιμο του Γενικού Δείκτη παραπέμπει σε νέα χαμηλά 44 μηνών, με το αμέσως χαμηλότερο κλείσιμο να έχει σημειωθεί στις 13/6/2012 (499,56 μονάδες).

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Σε νέα ιστορικά χαμηλά έκλεισαν οι FTSE25 (-5,49%), Τραπεζικός δείκτης (-10,29%), Alpha Bank (-10,3%), Viohalco (-0,79%), Eurobank (-12,75%), Εθνική (-9,33%), Πειραιώς (-7,05%) και Αττικής (-22,22%).

Από την αρχή του χρόνου και παρά το γεγονός ότι ο Γενικός Δείκτης ερχόταν από ετήσιες απώλειες 23,58% το 2015, σημειώνει νέες απώλειες 19,31%, ενώ την απόλυτη "εξαϋλωση" υφίσταται ο κλαδικός δείκτης των Τραπεζών, καθώς στο -93,87% του 2015 προστίθεται επιπλέον -43,47% από την αρχή του νέου έτους.

Η πορεία του Τραπεζικού Δείκτη από την αρχή του έτους

Η συνολική κεφαλαιοποίηση του Χ.Α., από τις 31/12/2015, σημειώνει απώλειες, περίπου, 8,6 δισ ευρώ.

Τεχνικά, δεν υπάρχει η παραμικρή αμφιβολία ότι η σημερινή συνεδρίαση "άνοιξε την καταπακτή" για κίνηση σε σημαντικά χαμηλότερα επίπεδα, εκτός και αν προκύψει ο θετικός καταλύτης, ο οποίος μέχρι στιγμής δεν διαφαίνεται.

Στην περίπτωση του Γενικού Δείκτη, αφού χάθηκαν οι 530 μονάδες και το πρόσφατο χαμηλό των 519 μονάδων (519,19 ενδοσυνεδριακό χαμηλό 21/1), η "τελευταία ζαριά" θα παιχτεί στο κάτω εύρος του καναλιού με την ζώνη στήριξης 504 - 503,9, πριν ο Δείκτης βάλει μπροστά το "τέσσερα". Επόμενες στηρίξεις στις 471 και 417 μονάδες.

Δεν υφίστανται, παρά μόνο θεωρητικές, στηρίξεις για τον δείκτη υψηλής κεφαλαιοποίησης, καθώς αυτός κινείται σε "αχαρτογράφητα νερά" (!)

Τι σχολιάζουν οι αναλυτές της αγοράς

"Η απογοητευτική εικόνα της Αγοράς μας επαναφέρει μνήμες από το δίμηνο Μαίου - Ιουνίου 2012, χρόνο στον οποίο η πολιτική αβεβαιότητα και ο κίνδυνος 'Grexit' κυριαρχούσε" υπενθυμίζει ο Νίκος Σακαρέλης.

Η σύνθεση του Δείκτη τότε ήταν διαφορετική καθώς, όσοι θυμούνται, οι Τράπεζες ήταν σε υψηλότερα επίπεδα, ενώ άλλες Δεικτοβαρείς μετοχές όπως ο ΟΤΕ, η JUMBO, η ΔΕΗ, ο ΟΠΑΠ και άλλες ήταν ακόμα και 60% κάτω, σε σχέση με τις

σημερινές τιμές.

Οι σχετικές αποτιμήσεις των μη Τραπεζικών μετοχών της μεγάλης κεφαλαιοποίησης, όπως ο ΟΤΕ, ή η AEGEAN, σε σύγκριση με τους Ευρωπαίους Ανταγωνιστές τους είναι αρκετά ελκυστικές καθώς διαπραγματεύονται με discount 35-40%.

Το πολιτικό ρίσκο ολοκλήρωσης της αξιολόγησης αλλά και το ρίσκο εφαρμογής - υλοποίησης των μέτρων είναι αυτό που καθηλώνει σε χαμηλά επίπεδα τις τιμές. Παράλληλα η ανησυχία της Αγοράς είναι ότι η υπερφορολόγηση Φυσικών και

Νομικών προσώπων θα πλήξει τα εισοδήματα, τις επενδύσεις και κατ΄ επέκταση την ανάπτυξη αλλά και τους στόχους του προγράμματος.

Χαρακτηριστικό παράδειγμα πολιτικού ρίσκου ο ΟΛΠ, στον οποίο η COSCO έχει συμφωνήσει να αγοράσει το 67,7% σε τιμή που αντιστοιχεί σε 22 ευρώ ανά μετοχή και να προχωρήσει σε επενδύσεις και ο ΟΛΠ διαπραγματεύεται σχεδόν 45% χαμηλότερα. Όσο και το premium να δικαιολογείται από την ανάληψη του management, η διαφορά είναι αρκετά σημαντική.

Αν ολοκληρωθεί θετικά η αξιολόγηση, τότε ανοίγει ο δρόμος για να είναι επιλέξιμα τα Ελληνικά ομόλογα στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, πιθανότατα να υπάρξουν αναβαθμίσεις από τους οίκους αξιολόγησης, ενώ θα υπάρχει και μείωση του "κινδύνου Χώρας".

Αυτό από μόνο του θα αναπροσαρμόσει ανοδικά όλες τις τιμές - στόχους για τις Ελληνικές εταιρείες.

Βραχυπρόθεσμα, η Αγορά αναμένει την ανακοίνωση της τακτικής αναθεώρησης των δεικτών του MSCI, την επόμενη εβδομάδα και προς το τέλος του μήνα τις ανακοινώσεις ετήσιων αποτελεσμάτων.

Σύμφωνα με την εκτίμηση του αναλυτή της Wealth Financial Services, στηρίξεις εμφανίζονται στις 495 μονάδες και στις 475 μονάδες, ενώ αντιστάσεις τοποθετούνται στις 530 μονάδες και στις 550 μονάδες. Σε περιόδους βέβαια παρόμοιας "αναταραχής" η Αγορά ισορροπεί σε νέα επίπεδα που δημιουργούνται από τη ροή των ειδήσεων.

Οι διεθνείς οικονομικές εξελίξεις

Μόνη "κόκκινη" παραφωνία ο Ιαπωνικός Nikkei (-0,85%) από τις μεγάλες Ασιατικές Αγορές, όπου τα μεγαλύτερα κέρδη σημείωσε ο δείκτης ASX 200 (+2,12%). Αλλάζουν πρόσημα στην Ευρώπη, προσπαθώντας να αναθαρρήσουν από το θετικό γύρισμα της Wall Street, ενώ η νέα αποδυνάμωση του δολαρίου δίνει κέρδη σε US Oil, Χρυσό και Ευρώ.

Ξεκινώντας από την Ευρώπη και σύμφωνα με τις Χειμερινές προβλέψεις της Κομισιόν, "η Ευρωπαϊκή Οικονομία εισέρχεται στην τέταρτη χρονιά ανάκαμψής της και η ανάπτυξη συνεχίζει σε μέτριο ρυθμό, ωθούμενη κυρίως από την κατανάλωση.

Την ίδια ώρα, μεγάλο μέρος της Παγκόσμιας Οικονομίας αντιμετωπίζει μεγάλες προκλήσεις και ως εκ τούτου οι κίνδυνοι για την ευρωπαϊκή ανάπτυξη αυξάνονται. Η συνολική προοπτική ανάπτυξης ελάχιστα έχει μεταβληθεί, σε σχέση με το Φθινόπωρο, όμως ο κίνδυνος επιδείνωσης του ρυθμού ανάπτυξης έχει αυξηθεί, κυρίως ως αποτέλεσμα εξωτερικών παραγόντων.

Στην Ευρωζώνη, η ανάπτυξη αναμένεται να αυξηθεί στο 1,7% φέτος από 1,6% πέρυσι και στο 1,9% το 2017. Στην Ευρωπαϊκή Ένωση η ανάπτυξη αναμένεται να παραμείνει αμετάβλητη στο 1,9% φέτος και να αυξηθεί στο 2% του χρόνου".

Με 9 ψήφους υπέρ και 0 κατά, η BoE αποφάσισε να διατηρήσει αμετάβλητα τα επιτόκιά της στο 0,5% και το ύψος του προγράμματος αγοράς ομολόγων στο πλαίσιο του QE στα 375 δισ. στερλίνες. Παράλληλα, υποβάθμισε τις προβλέψεις της για τον ρυθμό ανάπτυξης της Βρετανικής Οικονομίας λόγω της επιδείνωσης των προοπτικών της Παγκόσμιας ανάπτυξης.

Προβλέπει τώρα πως η Οικονομία της Χώρας θα αναπτυχθεί με ρυθμό 2,2% φέτος και 2,3% το 2017, έναντι του 2,5% και 2,6% που προέβλεπε τον Νοέμβριο. Ο πληθωρισμός αναμένεται να παραμείνει χαμηλότερα του 1% καθ' όλη τη διάρκεια του 2016 και να ανακάμψει σε λίγο πάνω από το 2% σε δυο χρόνια.

Μεταφερόμενοι στις ΗΠΑ και όπως ανακοίνωσε το Υπουργείο Εργασίας, για την εβδομάδα που έληξε στις 30/1, οι νέες αιτήσεις για επίδομα ανεργίας αυξήθηκαν κατά 8.000 στις 285.000. Η αύξηση ήταν λίγο μεγαλύτερη από την πρόβλεψη των οικονομολόγων για 280.000 αιτήσεις.

Η παραγωγικότητα των Αμερικάνικων Επιχειρήσεων υποχώρησε κατά 3% το τέταρτο τρίμηνο του προηγούμενου έτους, καταγράφοντας την μεγαλύτερη πτώση από την έναρξη του 2014.

Εν τω μεταξύ, το μοναδιαίο κόστος εργασίας ενισχύθηκε κατά 4,5% το τέταρτο τρίμηνο και 2,4% το σύνολο του έτους.

Το Υπουργείο Εμπορίου ανακοίνωσε πως οι βιομηχανικές παραγγελίες υποχώρησαν 2,9% τον τελευταίο μήνα του 2015, σημειώνοντας την μεγαλύτερη πτώση από τον Δεκέμβριο του 2014. Τον Νοέμβριο είχαν υποχωρήσει κατά 0,7%. Οι αναλυτές προέβλεπαν ότι οι βιομηχανικές παραγγελίες θα υποχωρήσουν κατά 2,8% τον Δεκέμβριο.

"Τα χαμηλά επιτόκια και οι άνευ προηγουμένου παρεμβάσεις των Κεντρικών Τραπεζών έχουν αποτύχει να οδηγήσουν σε υψηλούς ρυθμούς ανάπτυξης και έχουν αρχίσει να βάζουν σε κίνδυνο τους επενδυτές", υποστηρίζει στην τελευταία του έκθεση ο, Bill Gross. Στις ΗΠΑ, σημειώνει ο κ. Gross, ακόμα και η Fed δεν είναι βέβαιη ότι τα ρίσκα στο αισιόδοξο outlook της για την Οικονομία είναι ισορροπημένα, δημιουργώντας "αποχρώσεις του 2007" όσον αφορά τους "αντίθετους ανέμους" για την ανάπτυξη.

"Η στερλίνα θα μπορούσε να υποχωρήσει έως και 15-20% στην περίπτωση που η Βρετανία ψηφίσει υπέρ της αποχώρησής της από την Ευρωπαϊκή Ένωση, σενάριο που θα τρόμαζε τους Ξένους Επενδυτές και θα 'στέγνωνε' τις εισροές κεφαλαίων που χρειάζονται για να χρηματοδοτηθεί το έλλειμμα τρεχουσών συναλλαγών της Χώρας", σύμφωνα με την Goldman Sachs.

"Το Παγκόσμιο δίχτυ ασφαλείας δεν είναι αρκετό για να προσφέρει προστασία από κρίσεις σε Αναδυόμενες Αγορές και Χώρες που είναι εξαρτημένες από το Πετρέλαιο", προειδοποίησε η επικεφαλής του Διεθνούς Νομισματικού Ταμείου, Κριστίν Λαγκάρντ σε ομιλία που έδωσε στο Πανεπιστήμιο του Μέριλαντ.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα περισσότερο εγχώριου ενδιαφέροντος και όπως προαναφέρθηκε, χωρίς να αφήσει περιθώρια "παρερμηνειών", η Κομισιόν με τις Χειμερινές προβλέψεις για την Ευρωπαϊκή Οικονομία έστειλε μήνυμα στην Αθήνα ότι θα χρειαστεί να υιοθετήσει επιπλέον μέτρα (πέραν των περιλαμβανομένων στον προϋπολογισμό), προκειμένου να πιάσει τους στόχους του προγράμματος φέτος και το 2017.

Συνολικά, η Κομισιόν αναθεώρησε προς τα πάνω την εκτίμησή της για την οικονομική ανάπτυξη της Ελλάδας το 2015, στο 0%. Το πραγματικό ΑΕΠ αναμένεται να συρρικνωθεί κατά 0,7% το 2016, εν μέσω του αρνητικού απόηχου από το 2015 και της μείωσης της εγχώριας ζήτησης το α' εξάμηνο του έτους. Στο δεύτερο εξάμηνο του 2016, η οικονομική δραστηριότητα αναμένεται να ενισχυθεί, με την στήριξη της ανάκαμψης της εμπιστοσύνης, την αναμενόμενη χαλάρωση των "capital controls" και την συμμόρφωση με τους όρους του νέου προγράμματος βοήθειας του ESM.

"Απώλειες ως 80 εκατ. ευρώ στα EBITDΑ της ΔΕΗ θα μπορούσαν να προκαλέσουν οι εκπτώσεις ως 10% που αναμένεται να εφαρμόσει η Επιχείρηση σε Πελάτες χαμηλής και μεσαίας τάσης χωρίς ληξιπρόθεσμες οφειλές", τονίζει η Alpha Finance.

Ωστόσο, η χρηματιστηριακή υπογραμμίζει ότι η ΔEΗ κινείται στη σωστή κατεύθυνση καθώς εφαρμόζει για πρώτη φορά επιθετική και στοχευμένη εμπορική πολιτική που αναμένεται να περιορίσει την τάση μετακίνησης προς Εναλλακτικούς Παρόχους, οι οποίοι προσφέρουν έκπτωση 10% σε σχέση με τα τιμολόγια της ΔEΗ.

Από εκεί και πέρα, ο Γενικός Δείκτης ξεκίνησε με ανοδικές διαθέσεις (!) αναρριχόμενος μέχρι τις 530,74 μονάδες (+0,19%). Όμως μετά τις 10.33 που έληξε ο "ΑΜΕΜ" για Τραπεζικές μετοχές και ΔΕΗ, ο Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 504,99 μονάδες (-4,67%). Στις 17.00 βρέθηκε στις 507,22 (-4,25%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 509,45 μονάδες με ημερήσιες απώλειες 3,83%.

Ο τζίρος ο υψηλότερος των τελευταίων τεσσάρων συνεδριάσεων, διαμορφώθηκε στα 81,2 εκατ. από τα οποία τα 3,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΟΤΕ, ΟΠΑΠ, ΕΤΕ, ΕΧΑΕ). Alpha Bank, Eurobank και Εθνική, "απασχόλησαν" το 68% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το θετικό πρόσημο οι Alpha Bank, Eurobank, EEE, Εθνική, Πειραιώς, ΓΕΚΤΕΡΝΑ, ΔΕΗ, Τέρνα Ενεργειακή. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι ΕΥΔΑΠ και Τέρνα Ενεργειακή και στο χαμηλό ημέρας οι Ελλάκτωρ και ΕΧΑΕ.

Χαμηλότερα του 25αρη και παρά το έντονα αρνητικό κλίμα, η ΣΙΔΜΑ (+19,85%) συμπλήρωσε δεύτερη συνεχόμενη ανοδική συνεδρίαση, αλλά με ελαχιστότατες συναλλαγές.

Καλύτερη της ενδοσυνεδριακής, αλλά κάκιστη, η τελική εικόνα με 24 ανοδικές μετοχές, έναντι 70 πτωτικών, 30 τίτλοι με απώλειες μεγαλύτερες του 6% και 11 από αυτούς με διψήφιο ποσοστό πτώσης (!)

-----ΧΠΑ

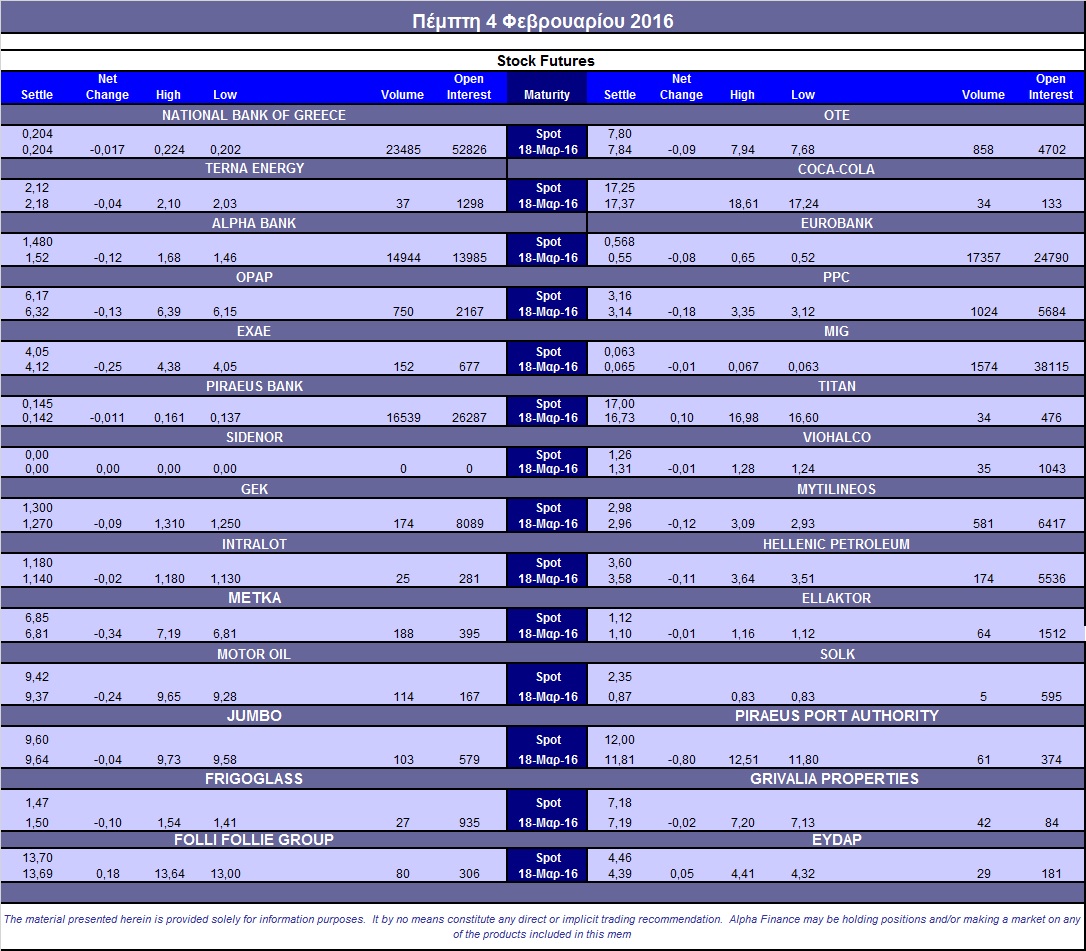

Καθαρά πτωτικών συνεδριάσεων συνέχεια και στην Αγορά Παραγώγων, με σχετικά μειωμένες τις συναλλαγές στα συμβόλαια του δείκτη.

Και νέα αύξηση παρουσίασε ο όγκος στα Σ.Μ.Ε. επί μετοχών (78.531 συμβόλαια).

Στα 12.736 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Φεβρουάριος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 4.662, 4.186 για τον Φεβρουάριο και 476 για τον Μάρτιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 138) κινήθηκε μεταξύ 136,25 και 146 μονάδων και έκλεισε με premium 0,39%, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (7.600 ΟΤΕ, 5.166 Eurobank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (770), ΔΕΗ (1.024), Alpha Bank (14.944), Eurobank (17.359), Πειραιώς (16.539), Εθνική (23.485), MIG (1.574), Μυτιληναίο (531), ΟΤΕ (858), Jumbo (103), ΕΧΑΕ (171), Ελ. Πετρέλαια (174), ΓΕΚ (174), Μέτκα (188), Motor Oil (114).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, ασθενική ήταν η συμμετοχή των επενδυτών στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης, καθώς σημειώθηκαν μόνο 283 τεμάχια (265 calls και 18 puts), με την τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα να παραμένει 45%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (4.374.515 τεμ.). Πειραιώς (6.583.662 τεμ.), Alpha Bank (4.284.103 τεμ.) και Eurobank (1.878.734 τεμ.).

Πηγή: Alpha Finance